ETF vs Index Fund:cuál elegir

A primera vista no parece haber una gran diferencia entre los ETF y los fondos indexados. Después de todo, Ambos son paquetes de valores que rastrean el rendimiento de esos activos en un mercado cotizado, ¿Derecha? Bien, algo así como.

¿Qué son los fondos indexados y los ETF?

Antes de que podamos profundizar en los detalles de cómo un ETF se diferencia de los fondos indexados en general, retrocedamos un paso y realicemos un curso de actualización rápido sobre lo que realmente significan estos términos. Un ETF significa fondo cotizado en bolsa y se refiere a un fondo de inversión que le permite comprar una gran canasta de acciones o bonos individuales en una sola compra. Una buena forma de pensar en un ETF es imaginar una canasta llena de acciones, cautiverio, y una amplia variedad de otros activos en los que podría querer invertir. Los ETF a menudo se consideran una herramienta de inversión económica porque tienden a ser mucho más baratos que sus primos más costosos, el fondo mutuo.

Aumenta la riqueza con humanos + tecnología. Wealthsimple Invest es una inversión automatizada impulsada por humanos reales para brindarle consejos. Empieza ahora.

En lugar de ser administrado por un administrador de fondos humano que a menudo requiere cosas como un salario y comisiones por intercambios, Los ETF tienden a programarse con un algoritmo que simplemente rastrea todo un sector económico o índice, como el S&P 500 o el mercado de bonos de EE. UU. (de ahí que funcionen como un tipo de fondo indexado).

Fondos indexados, Como el nombre sugiere, son los fondos que funcionan como una copia en miniatura de un índice de mercado establecido, como el S&P 500 o el Dow Jones Industrial Average. Por ejemplo, si un fondo indexado rastrea el S&P 500, entonces ese fondo contendrá acciones fraccionarias de cada empresa que cotice en ese mercado, y seguirá el desempeño de ese mercado. Al comprar un fondo indexado, está comprando una pequeña porción de todo el mercado.

Y de manera similar a los ETF, Los fondos indexados tienden a administrarse pasivamente:dado que reflejan el desempeño del mercado, no le preocupa ganarle al mercado, o seleccionar "ganadores" que superen el crecimiento anual del mercado. Solo estás navegando beneficiándose del crecimiento a largo plazo del mercado y ahorrándose la molestia de realizar una investigación exhaustiva y seleccionar acciones individuales.

Entonces, si los ETF son básicamente un tipo de fondo indexado, ¿Cuál es la diferencia entre los dos? Bien, sigue leyendo ...

La diferencia entre fondos indexados y ETF

Tanto los fondos indexados como los ETF tienen como objetivo fundamental realizar un seguimiento de un mercado específico y, por lo general, no se administran de forma activa, a diferencia de la mayoría de los fondos mutuos, lo que significa que no tienen tarifas tan altas asociadas. ya que un gerente no participa tan activamente.

Tipos de activos en los que puede invertir

Pero una diferencia clave entre los ETF y los fondos indexados es que, si bien los fondos indexados siempre estarán vinculados a un mercado específico, Los ETF pueden agrupar una amplia variedad de activos, incluso valores como oro, o energías renovables, o bienes raíces, o industrias en los mercados internacionales.

Con fondos indexados tradicionales, sin embargo, simplemente realiza un seguimiento del rendimiento de un mercado específico, que incluye a todas las empresas de ese mercado. Entonces, si desea enfocarse más en la energía pero tiene un fondo indexado que rastrea el S&P 500, entonces está invirtiendo automáticamente en todas las empresas de ese mercado, independientemente de si realmente está interesado en ellos.

Tiempos de negociación

Otra diferencia es que los fondos negociados en bolsa se negocian como acciones. Esto significa que los inversores pueden negociar acciones a lo largo del día. Fondos indexados, por otra parte, solo comercia una vez al día, después del cierre del mercado, que es cuando se fija su precio. Por lo tanto, hay un poco menos de flexibilidad sobre cuándo puede comprar o vender acciones.

Invertir mínimos y costos generales

Los fondos indexados, como los fondos mutuos, tienden a tener mínimos de inversión bastante altos, lo que significa que pueden ser bastante prohibitivos para los inversores novatos que no tienen un montón de capital inicial simplemente sentado. ETF, por otra parte, tienden a tener mínimos de inversión bajos o nulos.

Y aunque ambos fondos tienden a considerarse más favorables al presupuesto que los fondos mutuos debido a su estilo de inversión pasiva inherente, los fondos indexados aún pueden tener tarifas de administración más altas en comparación con los ETF, aunque normalmente no tiene que pagar comisiones ni costes de transacción cuando opera con fondos indexados.

Elegir entre fondos indexados y ETF

Cubrimos algunas diferencias entre los dos, pero ¿cuál deberías elegir? No hay una respuesta sencilla. Todo depende de cuáles sean sus objetivos de inversión, lo que se siente cómodo arriesgando y gastando, y cuál es su situación financiera actual.

Los fondos indexados pueden ser una forma atractiva para la primera vez, ocupado, e inversores cautelosos, así como aquellos con un presupuesto limitado para comenzar su viaje de inversión. Pero invertir no es un tipo de cosa única para todos, y los fondos indexados tienen ciertas características que pueden no adaptarse a sus objetivos.

Ventajas de los fondos indexados

-

Accesibilidad. A diferencia de ciertos fondos mutuos que requieren investigación y un costoso administrador de fondos o asesor financiero, un fondo indexado le permite participar fácilmente en un mercado de su elección, y elimina el dolor de cabeza que surge de tener que elegir qué acciones cree que funcionarán mejor.

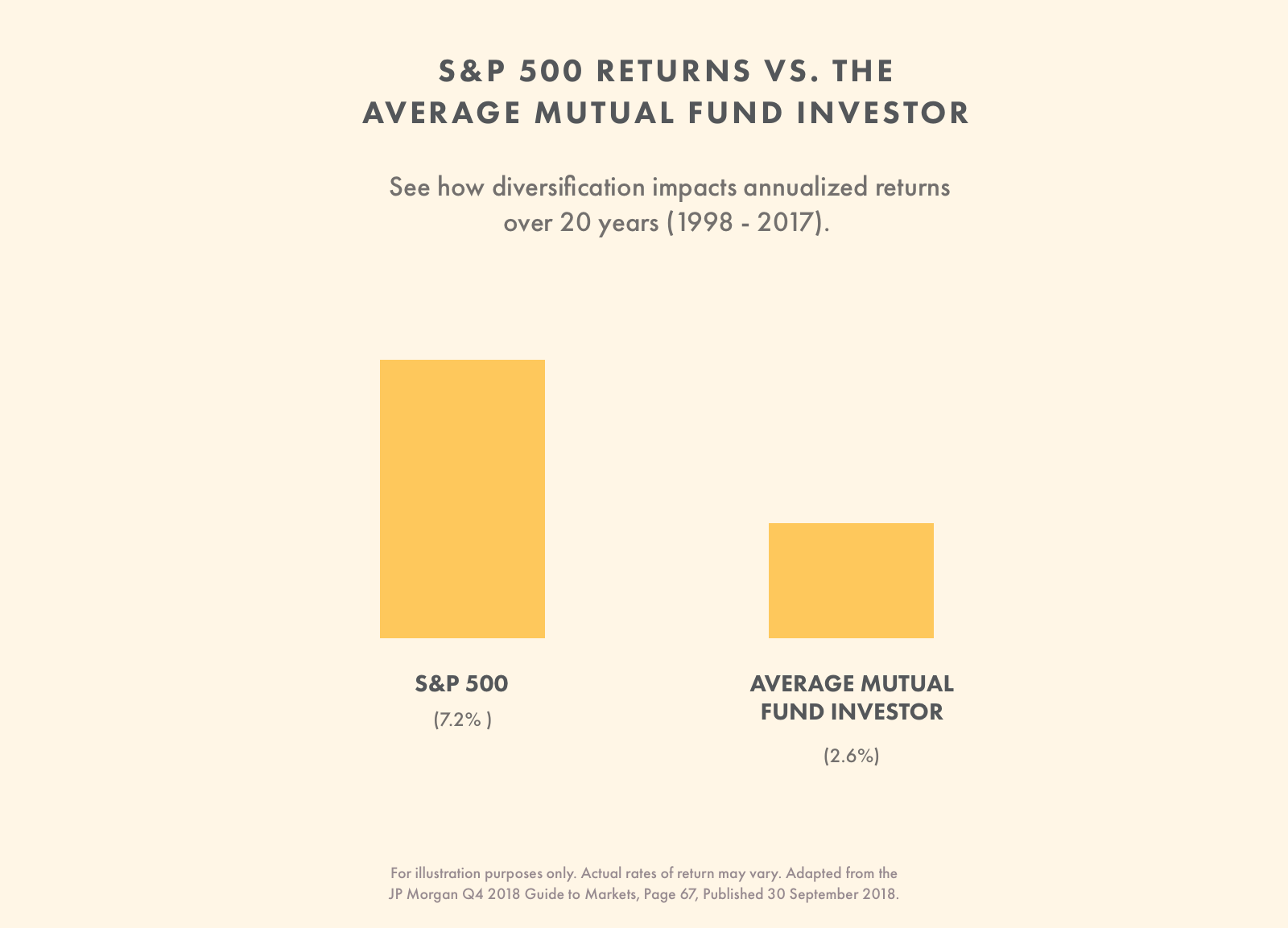

Al invertir en fondos indexados, está eligiendo una estrategia de inversión pasiva que simplemente refleja el mercado en lugar de intentar superarlo constantemente. El hecho de que los ETF no intenten vencer a un mercado podría tener sus beneficios:un estudio de 2016 de S&P Dow Jones Indices encontró que durante los últimos 15 años, 92,15% de los gerentes de gran capitalización, 95,4% de los gerentes de mediana capitalización, y el 93,21% de los gerentes de pequeña capitalización no cumplieron con sus respectivos puntos de referencia. Algunos sugieren que una estrategia que refleje los índices del mercado en lugar de intentar superarlos puede lograr resultados más consistentes a largo plazo. Eso hace que los fondos indexados sean una opción atractiva para los inversores que no tienen tiempo, dinero, o energía para pagarle a un administrador de fondos e investigar detalladamente compañías específicas.

-

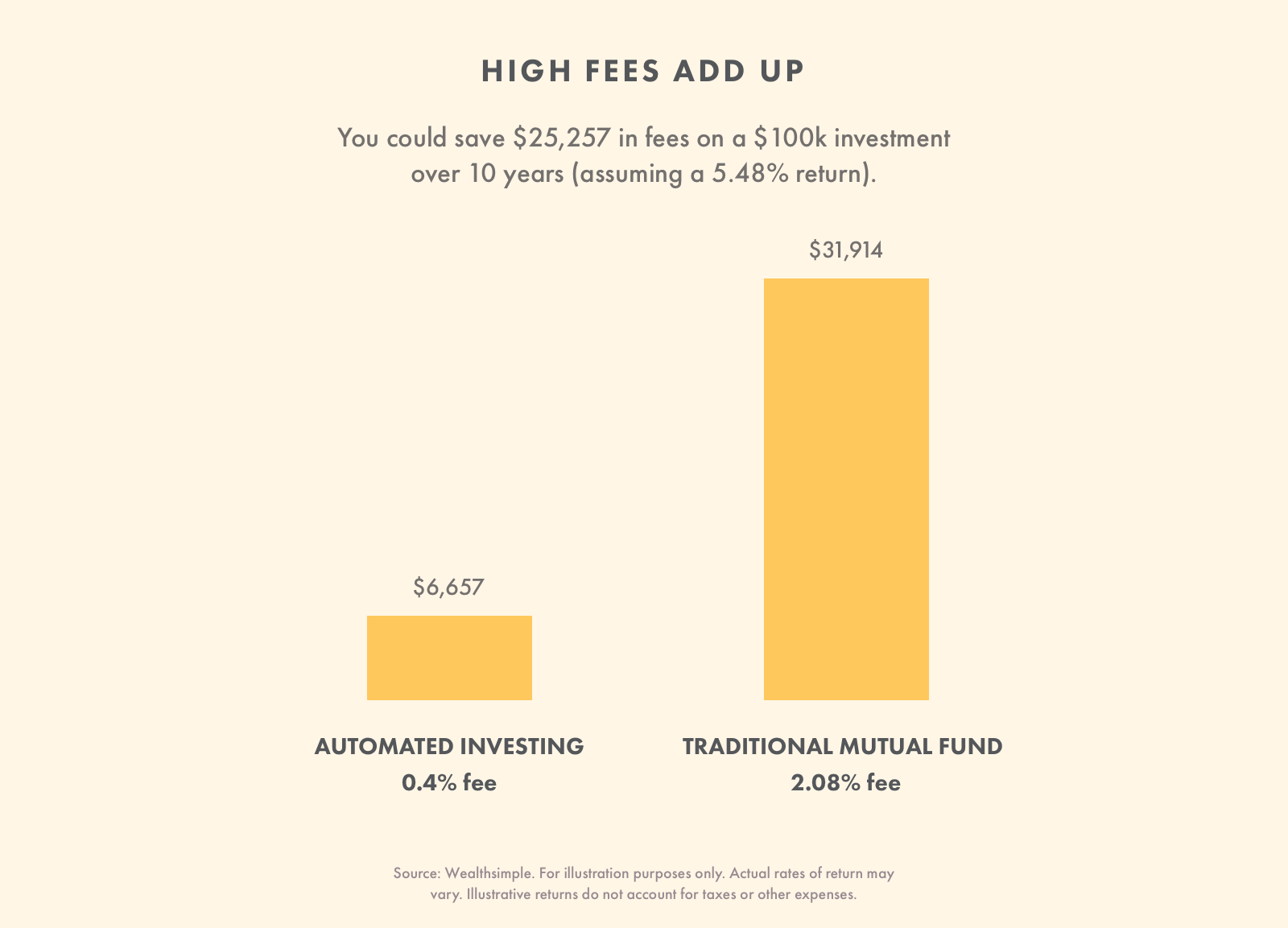

Bajos costos. Especialmente en comparación con los fondos mutuos tradicionales, los fondos indexados tienden a tener tarifas mucho más bajas. Como mencionamos, ninguna gestión activa significa menos tarifas anuales, y comisiones de negociación bajas o nulas. Por lo general, mantener una cartera de fondos indexados normalmente le costará entre un 0,05% y un 0,25% anual, mientras que los fondos administrados activamente pueden cobrar del 1% al 2%.

Contras de los fondos indexados

-

Flexibilidad baja. Para un inversor que desee opinar sobre el destino de su dinero o que le guste experimentar con diferentes tipos de activos, un fondo indexado puede ser un verdadero fastidio. Una de las características de los fondos indexados que los hace tan atractivos para los inversores pasivos también puede volverlos bastante frustrantes para los inversores que quieren tener más control sobre lo que las empresas hacen y no incorporan a su cartera. Para un inversor que desee invertir en un nuevo sector como las criptomonedas, estar atado a un índice puede resultar limitante. Similar, si hay empresas en el índice cuyas prácticas comerciales no está de acuerdo, no hay mucho que pueda hacer al respecto si se limita a los fondos indexados.

-

Recompensa baja. Los fondos indexados generalmente se consideran de bajo riesgo en comparación con la selección y elección de acciones que cree que superarán al mercado. Esto es especialmente cierto si mantiene los fondos indexados durante largos períodos de tiempo para sobrellevar cualquier caída inevitable del mercado que pueda ocurrir. Sin embargo, eso también significa que no descubrirás la próxima Apple en el corto plazo, porque las empresas de un índice tienden a estar establecidas, empresas consistentes con un historial de si es modesto, crecimiento.

Los ETF tienen dos cosas importantes a su favor:bajos costos y diversificación flexible. Desde la compra de un ETF que contiene decenas, si no cientos, de existencias, Invertir en un ETF diversificará automáticamente su inversión sobre la compra de una acción y se le brindará cierta protección natural que amortiguará su inversión de la volatilidad del mercado.

Ventajas de los ETF

-

Tarifas más bajas. Dado que los ETF suelen gestionarse de forma pasiva, tienden a tener índices de gastos de gestión más bajos y mínimos de inversión bajos. Esto los hace muy accesibles para los novatos y los que se preocupan por su presupuesto.

-

Genial para principiantes. Debido a que los ETF son el activo de referencia para los robo-advisors gracias a su bajo costo, estrategia de bajo riesgo, Los inversores novatos pueden comenzar con los ETF y tener la oportunidad de disfrutar del acceso a más mercados y tipos de activos en un entorno de bajo costo que está calibrado según su grado de comodidad con el riesgo.

Los asesores robóticos trabajan con un algoritmo que desarrolla una cartera equilibrada y diversificada para usted en función de cierta información que ha proporcionado. e incluso automatiza los depósitos de inversión regulares para garantizar que su dinero siga creciendo. Además de hacer que toda esta inversión sea muy fácil, también garantiza que pueda participar en varios mercados invirtiendo automáticamente en una amplia variedad de ETF, y también reequilibrar automáticamente su cartera si algo cambia. Es como tener un administrador de fondos personal, A una fracción del costo.

Contras de los ETF

-

Potencialmente más costos de transacción. Dependiendo de cómo elija invertir en ETF, es posible que se enfrente a mayores costos de transacción y tarifas de comisión, ya que los ETF se negocian como acciones durante todo el día. Sin embargo, aquí es donde invertir con robo-advisors realmente puede ahorrarle algo de dinero. Algunos robo-advisors no cobran ninguna comisión, tener costos de transacción bajos o nulos, y sin mínimos de cuenta. Esos factores realmente pueden marcar la diferencia a la hora de mantener bajos sus costos.

-

No propicia estrategias a corto plazo. Dado que los ETF suelen tener como objetivo reflejar los mercados, es menos probable que vea beneficios si solo tiene activos por períodos cortos de tiempo, como cinco años o menos. Eso también lo hace más susceptible a las fluctuaciones del mercado. Si desea acceder a sus fondos en un período de tiempo más corto, entonces, algo como una cuenta de ahorros con intereses altos puede ser más apropiado.

En pocas palabras:si busca más flexibilidad y la posibilidad de elegir con más libertad en lo que respecta a los tipos de activos en los que desea invertir, entonces los ETF pueden resultarle más atractivos. Los inversores más conservadores o cautelosos pueden preferir los fondos indexados a los ETF, mientras que los inversores que quieran beneficiarse de la exposición a más tipos de activos o quieran aprovechar los precios en tiempo real durante el día de negociación pueden preferir los ETF. Por último, todo se reduce a preferencias personales y metas financieras.

Wealthsimple Invest es una forma automatizada de hacer crecer su dinero como los inversores más sofisticados del mundo. Empiece y le crearemos una cartera de inversiones personalizada en cuestión de minutos.

invertir

- ¿Qué es un fondo indexado?

- Cómo diversificar con fondos indexados

- Fondo de índice

- Fondo rastreador

- 3 ventajas de los fondos mutuos indexados

- ¿ETF o fondo mutuo gestionado activamente?

- ETF o fondo mutuo:¿cuál debería elegir?

- Diferenciar el ETF de los fondos indexados tradicionales

- ETF frente a fondo mutuo:¿cuál es la diferencia?

-

Explicación del fondo cotizado en bolsa (ETF)

Explicación del fondo cotizado en bolsa (ETF) Los fondos cotizados en bolsa (ETF) son un vehículo de inversión que tanto los inversores nuevos como los experimentados aprovechan para aumentar su riqueza. Si bien los ETF existen desde la década de...

-

Una guía para principiantes sobre fondos indexados

Una guía para principiantes sobre fondos indexados Quizás haya oído hablar de los fondos indexados por medio de un amigo, de la tv, en un podcast, o incluso en Internet. Sin embargo, es posible que no sepa exactamente qué son o cómo pueden ayudarlo co...