Factoraje de deuda:¿Es adecuado para su negocio?

Si los clientes tardan más en pagar de lo esperado y el flujo de efectivo es bajo, es posible que desee considerar la factorización de deuda. Obtenga más información sobre el factoring de deuda, lo que implica y si es adecuado para su negocio.

Si los clientes tardan más en pagar de lo esperado y el flujo de efectivo es bajo, es posible que desee considerar la factorización de deuda. Obtenga más información sobre el factoring de deuda, lo que implica y si es adecuado para su negocio. Cada propietario de una pequeña empresa comienza su planificación empresarial para el éxito. Pero en los negocios, como en la vida, pueden suceder muchas cosas inesperadas que desbaratan incluso los planes mejor trazados.

Cosas como los gastos inesperados y los clientes que pagan con retraso pueden hacer que el flujo de efectivo caiga a mínimos peligrosos. Si bien las empresas más establecidas pueden recurrir a soluciones más convencionales, como un préstamo bancario o una línea de crédito, es posible que los propietarios de pequeñas empresas no tengan acceso a esas opciones.

Ahí es donde entra en juego el factoraje de deuda. Con el factoraje de deuda, puede vender sus cuentas por cobrar a una empresa de factoraje de deuda con un descuento y obtener una inyección rápida de efectivo.

Resumen:¿Qué es el factoring de deuda?

Si vende a sus clientes a crédito, es probable que tenga cuentas por cobrar sin cobrar. Para los propietarios de pequeñas empresas que necesitan una inyección rápida de efectivo, el factoring de deuda puede ser un salvavidas.

En finanzas, el factoring se refiere a un tercero o intermediario que contrata para comprar las facturas pendientes de su negocio. Una vez que encuentre una empresa de factoring que trabaje en su industria, el proceso es bastante simple.

Después de completar una solicitud, está listo para vender las facturas impagas de su cliente a la empresa de factoraje, recibiendo de inmediato el 80%-85% del valor de la factura. Cuando el cliente paga a la empresa de factoraje, usted recibe el saldo de la factura, menos las tarifas cobradas por la empresa de factoraje.

El factoring de deuda es diferente del descuento de facturas, que proporciona a su empresa un préstamo a corto plazo pero no compra la factura, dejando el proceso de cobro de la factura a usted.

La mayoría de las empresas de factoring de deuda ofrecen factoring con recurso y sin recurso. El factoraje con recurso requiere que su empresa pague a la empresa de factoraje de deuda si un cliente no paga una factura, mientras que en el factoraje sin recurso, no está obligado a reembolsar el monto del anticipo siempre que el cliente tenga un motivo válido para la falta de pago. .

Muchas empresas de factoraje también ofrecen factoraje al contado, lo que implica la venta de solo facturas seleccionadas a la empresa de factoraje.

Junto con la solicitud completa, deberá proporcionar a la empresa de factoraje una prueba de que está utilizando prácticas aceptables de cuentas por cobrar en su negocio, lo que incluye la investigación adecuada de los clientes y la facturación oportuna. Proporcionar esta información debería ser un proceso simple si está utilizando un buen software de contabilidad.

Antes de firmar cualquier contrato o acuerdo, debe comprender exactamente cómo funciona el factoraje de deuda, así como las ventajas y desventajas de utilizar una empresa de factoraje de deuda.

Ventajas del factoring de deuda

Para las pequeñas empresas, el factoring de deuda puede ser un salvavidas, particularmente en los primeros años cuando el flujo de efectivo puede ser problemático. El uso de una empresa de factoraje de deuda puede ayudar con esos problemas ocasionales de flujo de efectivo al mismo tiempo que le brinda a su empresa capital adicional que puede usarse para expandir el negocio o incluso contratar personal adicional. Vea estas otras formas en que su empresa puede beneficiarse del factoraje de deuda.

Ofrece dinero rápido

Incluso si su pequeña empresa califica para un préstamo, es probable que tarde semanas en tener el efectivo disponible. El factoring de deuda se mueve mucho más rápido que un préstamo tradicional, y la mayoría de las empresas pueden tener efectivo en menos de 48 horas. Esto puede ser especialmente importante si necesita dinero en efectivo para un asunto urgente, como cubrir la nómina.

Amplía su base de clientes

Si ha dudado en ofrecer a sus clientes términos de crédito únicamente por el tiempo de respuesta del pago, el factoring de deuda puede ayudar. Una vez que venda artículos a sus clientes a crédito y la empresa de factoring de deuda apruebe la factura, verá el pago en días, siendo la empresa de factoring de deuda responsable de cobrar el saldo. Esto le permite ampliar su base de clientes ofreciéndoles condiciones más favorables.

Posiblemente le ahorre dinero

La gestión de cuentas por cobrar puede ser un trabajo de tiempo completo. Si está explorando la posibilidad de contratar a un empleado de cuentas por cobrar para administrar las facturas, hacer un seguimiento de los clientes que se atrasan en el pago y comenzar los procesos de cobro, puede ahorrar dinero utilizando una empresa de factoraje en su lugar.

Esto se debe a que la empresa de factoraje de deuda maneja toda la administración de cuentas por cobrar una vez que se ha creado una factura, incluido todo el seguimiento y cobro de pagos, lo que puede costarle menos que el salario de un empleado de cuentas por cobrar a tiempo completo.

Desventajas del factoring de deuda

Como puede ver, a las pequeñas empresas les puede resultar ventajoso utilizar una empresa de factoraje de deuda. Pero también hay algunas desventajas de contratar una empresa de factoring que debe tener en cuenta.

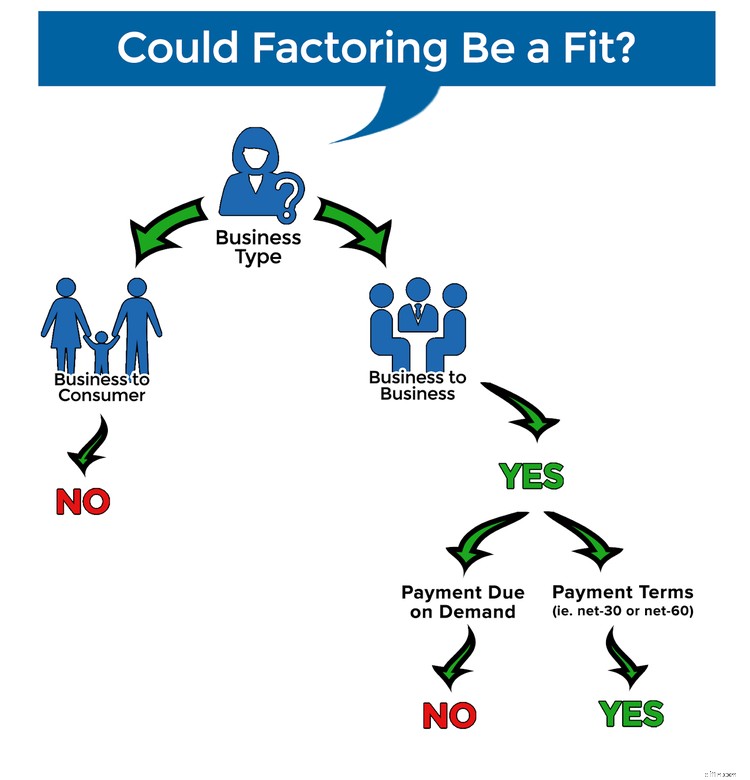

No es una opción para negocios en efectivo

Si su empresa vende principalmente a clientes que pagan de inmediato, el factoring de deuda no es una opción, ya que el factoring de deuda implica el pago anticipado de facturas con plazos de 30 netos o más.

Todavía necesita hacer una verificación de crédito de sus clientes

El factoring de deuda no es tan simple como entregar las facturas de los clientes que vencen. Aún debe examinar a sus clientes antes de venderles a crédito, ya que las empresas de factoraje de deuda no aceptan todas las facturas. Si sus clientes no tienen un buen crédito, es probable que la empresa de factoring rechace la factura que está tratando de vender.

Otra razón por la que deberá verificar el crédito de su cliente es que un cliente que paga con retraso le costará más dinero, ya que las tarifas de factoraje se calculan en función de los días que la factura permanece pendiente.

Puede encubrir ineficiencias comerciales

Si su empresa tiene escasez crónica de efectivo, el factoring de deuda puede ayudar a corto plazo, pero tendrá que explorar la razón por la cual no está generando suficientes ingresos para cubrir los gastos de su empresa. ¿Tiene exceso de personal? ¿Han bajado sus ventas? ¿Estás pagando demasiado alquiler? Estos son problemas a largo plazo que deberán abordarse. El factoring de deuda solo proporcionará una solución a corto plazo.

Cómo encontrar una empresa de factoring de deuda confiable

Hay un montón de empresas de factoring de deuda por ahí. Como sabes cual elegir? En primer lugar, querrá encontrar una empresa de confianza que le ofrezca acceso a referencias de clientes y cobre tarifas razonables. Si no está seguro de por dónde empezar, estas sugerencias pueden ayudar.

1. Haz una investigación inicial

Hay una gran cantidad de recursos disponibles en línea para ayudarlo a comenzar su búsqueda de una empresa de factoraje de deuda. Hacer una investigación inicial puede ayudar a reducir sus opciones. Una vez que lo haga, puede comenzar a profundizar en las empresas restantes, incluida su experiencia en factoring de deuda, cuánto tiempo han estado en el negocio y sus tarifas.

2. Trabaje con un corredor de factoring

Un corredor de factoraje puede eliminar parte de la confusión al encontrar la compañía de factoraje de deuda que pueda ser adecuada para su negocio. Un corredor de factoring funciona como un corredor de seguros o de hipotecas, buscando múltiples opciones para encontrar la compañía adecuada para su negocio. La empresa de factoraje normalmente paga una comisión al corredor de factoraje, por lo que no hay que pagarle ningún cargo.

3. Haz muchas preguntas

Una vez que encuentre una empresa de factoring, asegúrese de hacer muchas preguntas antes de firmar un contrato. Querrá obtener respuestas a lo siguiente:

- Cuánto tiempo han estado en el negocio

- Qué opciones de factoraje ofrecen

- En qué industrias (si las hay) se especializan

- Cuáles son sus tarifas

- Qué tan rápido puede obtener su dinero

- Si requieren mínimos mensuales

Asegúrese de dedicar el tiempo necesario para obtener las respuestas a todas sus preguntas.

4. Consultar referencias

Una vez que elija un par de empresas de factoraje de deuda, asegúrese de obtener referencias de cada empresa y llame a esas referencias.

Mejores prácticas en factoring de deuda

Una vez que decida utilizar el factoring de deuda en su empresa, hay algunas mejores prácticas que puede seguir.

1. Preste atención a la actividad de factoring

No entregue el control completo de sus cuentas por cobrar a la empresa de factoraje de deuda. Manténgase al tanto de las fechas de pago de los clientes y no dude en plantear cualquier pregunta o inquietud que pueda tener. En muchos casos, puede ser un simple malentendido, pero ha habido casos de empresas de factoring de deuda que registran los pagos unos días después de recibirlos, lo que resulta en un aumento de las tarifas.

2. Encuentre una empresa de factoring de deuda que trabaje en su industria

Si bien muchas empresas de factoring de deuda trabajan con varias empresas, hay algunos expertos de la industria. Si trabaja en un campo de nicho, asegúrese de seleccionar una empresa de factoraje de deuda que tenga experiencia trabajando en su campo.

3. Lea toda la letra pequeña antes de firmar con una empresa

Asegúrese de leer toda la letra pequeña antes de firmar un acuerdo. Si es la primera vez que utiliza una empresa de factoraje de deuda, querrá intentar evitar un contrato a largo plazo hasta que esté seguro de que el proceso está funcionando favorablemente.

4. Considere el factoring de deuda como una solución a corto plazo

Si su negocio siempre está corto de efectivo, dedique algún tiempo a investigar exactamente por qué. Si bien la factorización de la deuda es una excelente solución a corto plazo, investigar y rectificar los problemas de flujo de efectivo a largo plazo es una necesidad.

El factoring de deuda es una solución viable a los problemas temporales de flujo de caja

El factoring de deuda puede proporcionar una buena solución a corto plazo para las empresas que necesitan una entrada rápida de efectivo. Las tarifas de factoraje de deuda varían entre empresas con costos que van desde el 0,5 % al 5 % del total de la factura, lo que las convierte en una solución más asequible que un préstamo.

Antes de comenzar con la factorización de facturas, asegúrese de investigar una variedad de empresas de factorización de deudas para encontrar la opción perfecta para su negocio.

Contabilidad

- Elegir el seguro de furgoneta comercial adecuado para su negocio

- Seguro comercial paraguas:¿es adecuado para usted?

- Elaboración de un presupuesto financiero para su empresa

- ¿Cómo elegir el fondo de deuda adecuado para su cartera?

- 4 tipos de automatización empresarial para su negocio

- Cómo elegir los KPI adecuados para su negocio

- 51 consejos de gestión de almacenes para su empresa

- Contador vs Tenedor de libros:qué elegir para tu negocio

- Cómo preparar su negocio para el financiamiento

-

Cómo llevar la contabilidad de su tienda de comercio electrónico

Cómo llevar la contabilidad de su tienda de comercio electrónico Los dueños de negocios de comercio electrónico enfrentan desafíos únicos cuando se trata de fijar precios y entregar sus productos. Familiarícese con estos seis conceptos para administrar su negocio d...

-

Cómo calcular el ROI para su pequeña empresa

Cómo calcular el ROI para su pequeña empresa El retorno de la inversión (ROI) es una medida financiera utilizada con frecuencia por los propietarios de negocios. Obtenga más información sobre el ROI y cómo calcularlo para su negocio. El retorno...