3 razones para presentar un formulario 2553 para su negocio

Los propietarios de pequeñas empresas pueden utilizar el Formulario 2553 del IRS para formar una corporación S en lugar de la corporación C predeterminada. Si lo hace, puede proporcionar importantes ahorros de impuestos para los propietarios de pequeñas empresas.

Los propietarios de pequeñas empresas pueden utilizar el Formulario 2553 del IRS para formar una corporación S en lugar de la corporación C predeterminada. Si lo hace, puede proporcionar importantes ahorros de impuestos para los propietarios de pequeñas empresas. Formulario 2553:Elección por una Corporación de Pequeñas Empresas es utilizado por pequeñas empresas que eligen pagar impuestos como una corporación S, en lugar de la estructura comercial predeterminada de una corporación C asignada por el IRS. La presentación del formulario 2553 tiene calificaciones específicas y requisitos de fecha límite de presentación. Obtenga más información aquí sobre el Formulario 2553, incluidos los requisitos de elegibilidad, los plazos y si es adecuado para su negocio.

Resumen:¿Qué es el Formulario 2553 del IRS?

Cada vez que forma una entidad comercial, el IRS asigna automáticamente a esa entidad una clasificación fiscal. Si forma una corporación, el IRS lo colocará automáticamente en la clasificación de impuestos corporativos.

Si ahí es donde debería estar su negocio, eso es genial. Pero para las empresas más pequeñas que buscan reducir su carga fiscal, lo más inteligente puede ser solicitar que se cambie su clasificación. Para hacerlo, debe presentar el Formulario 2553 del IRS. Puede solicitar este cambio de clasificación si su empresa está designada como una corporación C o una LLC de un solo miembro o de varios miembros.

Dado que el IRS no ofrece la clasificación automática de corporaciones S, presentar el Formulario 2553 es la única forma en que puede obtenerlo. El formulario 2553 sirve como formulario de elección de S Corporation.

3 razones por las que querría presentar el Formulario 2553

La designación de corporación S tiene beneficios fiscales que incluyen una reducción significativa cuando prepara sus impuestos. Otros beneficios incluyen los siguientes.

1. Protección contra reclamaciones de acreedores

Si es un propietario único, sus activos personales son un juego justo para los acreedores y cualquier persona que pueda presentar un reclamo legal en su contra. Sin embargo, una corporación S protege los activos personales de todos los accionistas.

2. Sin doble imposición

Los impuestos de la corporación S pueden ser significativamente más bajos que los de una corporación C, ya que todos los ingresos, créditos y deducciones de la corporación S se transfieren a los accionistas, quienes luego pagan impuestos a su tasa impositiva personal. Si está buscando una manera de reducir sus impuestos, el Formulario 2553 puede ser un buen comienzo.

3. Transferencia de propiedad

A diferencia de una corporación C, la transferencia de propiedad es mucho menos complicada con una corporación S y puede llevarse a cabo con un acuerdo de venta estándar.

¿Es su empresa elegible para hacer una elección S-corp?

Si presentar el Formulario 2553 parece una gran idea, antes de continuar, asegúrese de que su negocio cumpla con los siguientes requisitos de elegibilidad del IRS.

- Su empresa es una corporación o entidad nacional.

- No tiene más de 100 accionistas. Los miembros de la familia, incluido el cónyuge, pueden ser tratados como un solo accionista.

- Los accionistas son individuos, patrimonios u organizaciones exentas.

- No hay accionistas extranjeros no residentes.

- Solo ofrece una clase de acciones.

- Su negocio no es un banco, una compañía de seguros, una corporación internacional de ventas o una corporación tratada como una corporación de posesiones.

Además de los requisitos anteriores, también deberá adaptar su año fiscal para cumplir con los requisitos del IRS, que incluyen:

- Un año fiscal que termina el 31 de diciembre

- Un año comercial natural

- Un año comercial de propiedad

- Un año fiscal elegido bajo la sección 444

- Un año fiscal de 52-53 semanas con referencia a uno de los años fiscales mencionados anteriormente

4 pasos para completar correctamente el Modelo 2553

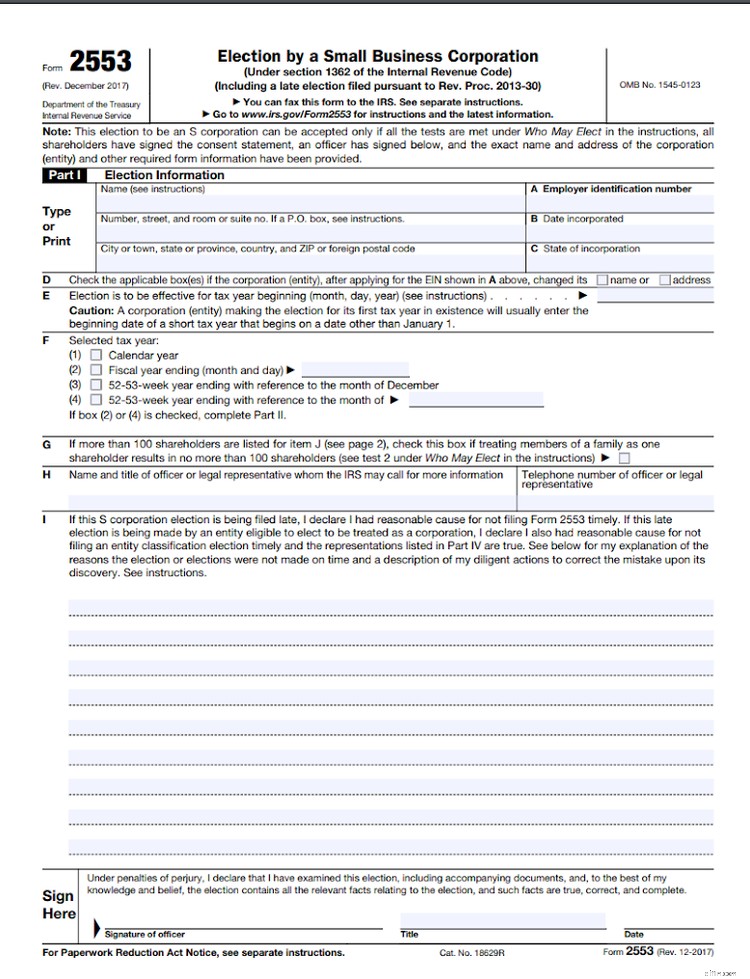

El formulario 2553 tiene cuatro partes que deberá completar antes de presentarlo. Explicamos cada parte y le informamos qué información se necesita para completar el formulario.

1. Información electoral

La Parte I del Formulario 2553 es donde ingresa toda la información electoral. La Parte I tomará más tiempo en completarse y requiere la siguiente información.

- Nombre y dirección

- Número de identificación del empleador (EIN)

- Fecha de constitución

- Estado donde se incorporó

- Año fiscal

- Nombre y cargo del funcionario o representante legal

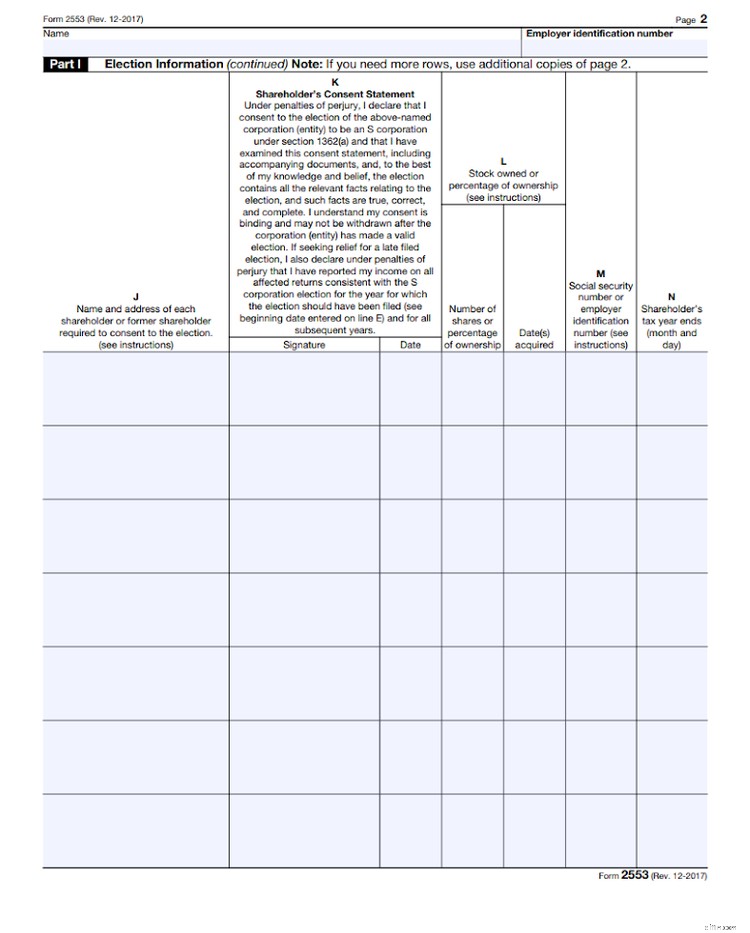

- Nombre y dirección de todos los accionistas, número de acciones de propiedad, fecha de adquisición de las acciones y año fiscal del accionista

Además de proporcionar la información anterior, cada accionista deberá firmar y fechar el formulario antes de presentarlo.

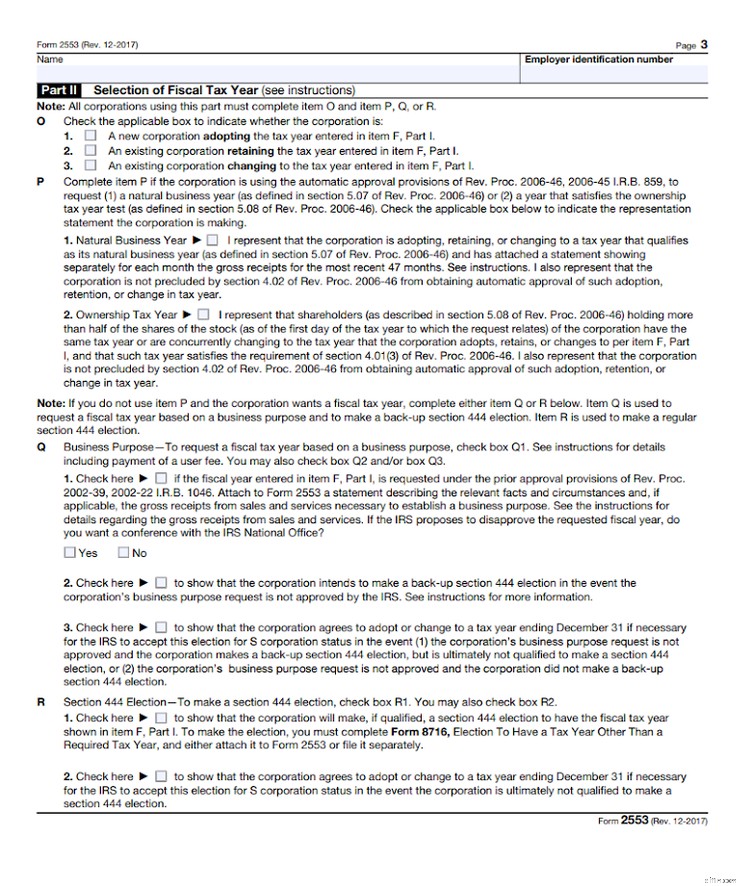

2. Selección del ejercicio fiscal

La Parte II es donde selecciona su año fiscal fiscal. Si elige un año calendario o un año de 52 a 53 semanas que termina en diciembre para su año fiscal, no tiene que completar la Parte II.

Sin embargo, si marcó la casilla 2 o la casilla 4 en la Parte I, deberá completar la Parte II, que cubre la selección de su año fiscal. Los propietarios de nuevos negocios pueden solicitar la ayuda de un CPA u otro profesional de impuestos para completar la Parte II si no están seguros acerca de alguna de las opciones enumeradas.

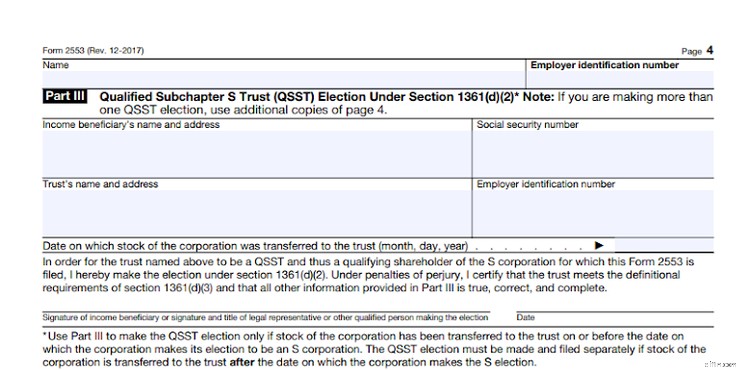

3. Elección calificada de fideicomiso del subcapítulo S

La información de Elección de fideicomiso calificada del Subcapítulo S no necesitará completarse en la Parte III a menos que las acciones corporativas se hayan transferido a un fideicomiso antes de que la corporación haga la elección para convertirse en una corporación S.

Si no está seguro acerca de la Parte III, hable con su CPA o con un abogado para que le aclaren.

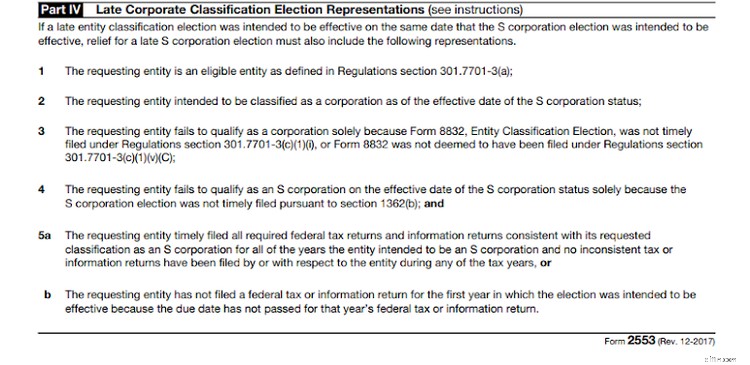

4. Representaciones electorales de clasificación corporativa tardía

Si presentó el Formulario 2553 antes de la fecha límite requerida, no es necesario completar la Parte IV.

Sin embargo, si envía después de la fecha límite, deberá leer y aceptar las representaciones en la Parte IV. Estas representaciones detallan los requisitos que se deben cumplir para que se otorgue el alivio de elecciones tardías.

Si no se cumplen estas representaciones, se puede denegar su solicitud de alivio electoral de la corporación S.

¿Cuándo vence el Formulario 2553?

La presentación del Formulario 2553 no tiene una fecha límite estricta. En cambio, los plazos se aplican a las pequeñas empresas según sus circunstancias. Los dos criterios principales que se deben cumplir son:

- El formulario debe presentarse a más tardar 2 meses y 15 días después del comienzo del año fiscal en el que se llevará a cabo la elección. Por ejemplo, si usa un año calendario, deberá presentar el Formulario 2553 antes del 15 de marzo del año en que desea que se lleve a cabo la elección. Si su año fiscal comienza el 1 de marzo, deberá presentar el Formulario 2553 antes del 15 de mayo de ese año.

- También puede presentar su declaración en cualquier momento durante el año anterior. Por ejemplo, si desea elegir convertirse en una corporación S en 2021, puede presentar el Formulario 2553 en cualquier momento en 2020.

¿Qué sucede si presento el Formulario 2553 tarde?

Si presenta el Formulario 2553 tarde, la elección generalmente entrará en vigencia el año siguiente. Por ejemplo, si tuvo que presentar su solicitud antes del 15 de marzo y presentarla el 31 de marzo, en lugar de entrar en vigencia en 2021, cuando se solicite, la elección entrará en vigencia automáticamente en 2022.

El IRS ofrece alivio para aquellos que presentan tarde, siempre que cumplan con ciertos requisitos, que incluyen:

- La corporación tenía la intención de presentarse como una corporación S en la fecha especificada en el Formulario 2553

- La corporación tiene una causa razonable para la elección tardía

- Todos los accionistas informaron sus ingresos de acuerdo con el estado de corporación S para el año en que se debería haber hecho el estado

Si no se cumplen todas las condiciones y requisitos, las corporaciones pueden solicitar una resolución por separado y deben pagar una tarifa de usuario.

Presentar el Formulario 2553 puede ser beneficioso

Los propietarios de pequeñas empresas clasificados como corporación C pueden reducir significativamente su obligación tributaria presentando el Formulario 2553. La clasificación como corporación S significa que solo pagará impuestos una vez sobre los ingresos, mientras que una corporación C puede pagar impuestos dos veces.

Para obtener más información sobre el Formulario 2553, incluida la elegibilidad y otros requisitos, visite el sitio web del IRS, donde también puede descargar las instrucciones del Formulario 2553.

Contabilidad

- 18 formas de automatizar su negocio para el crecimiento

- Razones para la financiación empresarial

- Elaboración de un presupuesto financiero para su empresa

- 4 tipos de automatización empresarial para su negocio

- 51 consejos de gestión de almacenes para su empresa

- Contador vs Tenedor de libros:qué elegir para tu negocio

- Cómo preparar su negocio para el financiamiento

- LLC vs Corporation:¿Qué estructura es mejor para su pequeña empresa?

- 8 razones por las que necesita una cuenta bancaria para su negocio

-

Cómo preparar un presupuesto de efectivo para su negocio

Cómo preparar un presupuesto de efectivo para su negocio Los presupuestos de efectivo ayudan a los propietarios de negocios a predecir su saldo de efectivo en el futuro cercano. Estos son los seis pasos para crear un presupuesto de efectivo para su negocio....

-

Una guía para configurar la facturación automatizada para su negocio

Una guía para configurar la facturación automatizada para su negocio La facturación automática puede ahorrarle horas de facturación a los clientes. Siga los consejos de The Ascent sobre cómo configurar un sistema de facturación automatizado efectivo. The Ascent se tra...