Futuros sobre índices

¿Qué son los futuros sobre índices?

Los futuros de índices son contratos de futuros mediante los cuales un comerciante puede comprar o vender un índice financiero hoy para liquidarlo en una fecha futura. Los operadores utilizan futuros de índices para especular sobre la dirección del precio de un índice como el S&P 500.

Los inversores y gestores de inversiones también utilizan futuros sobre índices para cubrir sus posiciones de renta variable frente a pérdidas.

Conclusiones clave

- Los futuros de índices son contratos para comprar o vender un índice financiero a un precio establecido hoy, a liquidar en una fecha futura.

- Los gestores de carteras utilizan futuros sobre índices para cubrir sus posiciones en acciones frente a una pérdida de acciones.

- Los especuladores también pueden usar futuros de índices para apostar en la dirección del mercado.

- Algunos de los futuros de índices más populares se basan en acciones, incluido el E-mini S&P 500, E-mini Nasdaq-100 y E-mini Dow. Los mercados internacionales también tienen futuros sobre índices.

Futuros sobre índices explicados

Futuros de índices, como todos los contratos de futuros, otorgar al comerciante o inversor el poder y la obligación de entregar el valor en efectivo del contrato sobre la base de un índice subyacente en una fecha futura especificada. A menos que el contrato se cancele antes de su vencimiento mediante una operación de compensación, el comerciante está obligado a entregar el valor en efectivo al vencimiento.

Un índice rastrea el precio de un activo o grupo de activos. Los futuros de índices son derivados, lo que significa que se derivan de un activo subyacente:el índice. Los comerciantes utilizan estos productos para intercambiar diversos instrumentos, incluidas acciones, materias primas y divisas. Por ejemplo, el índice S&P 500 rastrea los precios de las acciones de 500 de las empresas más grandes que cotizan en los Estados Unidos. Un inversor podría comprar o vender futuros sobre índices en el S&P 500 para especular sobre la apreciación o depreciación del índice.

Tipos de futuros sobre índices

Algunos de los futuros de índices más populares se basan en acciones. Sin embargo, cada producto puede utilizar un múltiplo diferente para determinar el precio del contrato de futuros. Por ejemplo, el contrato de futuros del S&P 500 tiene un precio de $ 250 veces el nivel del S&P 500, así que si el índice cotiza a 3, 400 puntos, entonces el valor de mercado del contrato sería 3, 400 x $ 250 o $ 850, 000. El contrato de futuros E-mini S&P 500 tiene un valor de $ 50 veces el valor del índice. Si el índice cotizaba a 3, 400 puntos, el valor de mercado del contrato sería 3, 400 x $ 50 o $ 170, 000.

Los inversores también pueden negociar futuros para el Dow Jones Industrial Average (DJIA) y el Nasdaq 100 Index. Están los contratos de futuros E-mini Dow y E-mini Nasdaq-100, o sus variantes más pequeñas, Micro E-mini Dow y Micro E-mini Nasdaq-100.

Fuera de EE. UU., hay futuros disponibles para el índice bursátil DAX de las 30 principales empresas alemanas y el índice del mercado suizo (SMI), ambos cotizan en Eurex. En Hong Kong, Los futuros del índice Hang Seng (HSI) permiten a los operadores especular sobre el índice principal de ese mercado.

Futuros sobre índices y márgenes

Los contratos de futuros no requieren que el comprador deposite el valor total del contrato al realizar una operación. En lugar de, solo requieren que el comprador mantenga una fracción del monto del contrato en su cuenta, llamado margen inicial.

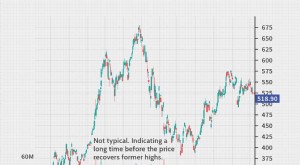

Los precios de los futuros de índices pueden fluctuar significativamente hasta que expira el contrato. Por lo tanto, los comerciantes deben tener suficiente dinero en su cuenta para cubrir una pérdida potencial, que se llama margen de mantenimiento. El margen de mantenimiento establece la cantidad mínima de fondos que una cuenta debe mantener para satisfacer cualquier reclamo futuro.

La Autoridad Reguladora de la Industria Financiera (FINRA) requiere un mínimo del 25% del valor comercial total como saldo mínimo de la cuenta. Sin embargo, algunas casas de bolsa demandarán más del 25%. También, a medida que aumenta el valor de la operación antes de su vencimiento, el corredor puede exigir que se depositen fondos adicionales en la cuenta, conocida como llamada de margen.

Es importante tener en cuenta que los contratos de futuros sobre índices son acuerdos legalmente vinculantes entre el comprador y el vendedor. Los futuros difieren de una opción, en el sentido de que un contrato de futuros se considera una obligación, mientras que una opción se considera un derecho que el titular puede o no ejercer.

Ganancias y pérdidas de futuros sobre índices

Un contrato de futuros de índices establece que el tenedor acepta comprar un índice a un precio particular en una fecha futura específica. Los futuros de índices se liquidan normalmente trimestralmente, y también hay varios contratos anuales.

Los futuros sobre índices de acciones se liquidan en efectivo, lo que significa que no hay entrega del activo subyacente al final del contrato. Si al vencimiento el precio del índice es superior al precio del contrato acordado, el comprador ha obtenido beneficios, y el vendedor, el futuro escritor, ha sufrido una pérdida. Si fuera cierto lo contrario, el comprador sufre una pérdida, y el vendedor obtiene beneficios.

Por ejemplo, si el Dow cerrara a los 16, 000 a finales de septiembre, el tenedor que compró un contrato de futuros de septiembre un año antes a los 15, 760 obtendría beneficios.

Las ganancias se determinan por la diferencia entre los precios de entrada y salida del contrato. Como ocurre con cualquier comercio especulativo, existen riesgos de que el mercado se mueva en contra de la posición. Como se mencionó anteriormente, la cuenta comercial debe cumplir con los requisitos de margen y podría recibir una llamada de margen para cubrir cualquier riesgo de pérdidas adicionales. También, el comerciante debe comprender que muchos factores pueden impulsar los precios de los índices de mercado, incluidas las condiciones macroeconómicas como el crecimiento de la economía y los beneficios o decepciones empresariales.

Futuros sobre índices para cobertura

Los gestores de carteras suelen comprar futuros sobre índices bursátiles como cobertura frente a posibles pérdidas. Si el gestor tiene posiciones en una gran cantidad de acciones, Los futuros de índices pueden ayudar a cubrir el riesgo de caída de los precios de las acciones mediante la venta de futuros de índices de acciones. Dado que muchas acciones tienden a moverse en la misma dirección general, el administrador de la cartera podría vender o vender en corto un contrato de futuros sobre índices en caso de que los precios de las acciones bajen. En caso de una recesión del mercado, las acciones dentro de la cartera caerían en valor, pero los contratos de futuros sobre índices vendidos ganarían valor, compensando las pérdidas de las existencias.

El administrador del fondo podría cubrir todos los riesgos a la baja de la cartera, o compensarlo sólo parcialmente. La desventaja de la cobertura es que reduce las ganancias si no se requiere la cobertura. Tomemos, por ejemplo, el escenario anterior. Si el administrador de la cartera pone en corto los futuros de índices y el mercado sube, los futuros del índice bajarían de valor. Las pérdidas de la cobertura compensarían las ganancias en la cartera a medida que sube el mercado de valores.

Especulación sobre futuros de índices

La especulación es una estrategia comercial avanzada que no es adecuada para muchos inversores. Sin embargo, Los traders experimentados utilizarán futuros de índices para especular sobre la dirección de un índice. En lugar de comprar acciones o activos individuales, un comerciante puede apostar por la dirección de un grupo de activos comprando o vendiendo futuros sobre índices. Por ejemplo, para replicar el índice S&P 500, los inversores tendrían que comprar las 500 acciones del índice. En lugar de, los futuros de índices se pueden utilizar para apostar en la dirección de las 500 acciones, con un contrato creando el mismo efecto de poseer las 500 acciones en el S&P 500.

Pros-

Los gestores de carteras utilizan futuros sobre índices para protegerse contra caídas en posiciones similares.

-

Las cuentas de corretaje requieren solo una fracción del valor del contrato mantenido como margen.

-

Los futuros de índices permiten la especulación sobre el movimiento del precio del índice.

-

Las empresas utilizan futuros de materias primas para fijar los precios de las materias primas.

-

Las coberturas de dirección incorrecta o innecesarias dañarán las ganancias de la cartera.

-

Los corredores pueden exigir fondos adicionales para mantener el monto del margen de la cuenta.

-

La especulación con futuros sobre índices es una empresa de alto riesgo.

-

Los factores imprevistos pueden hacer que el índice se mueva en dirección opuesta a la deseada.

Futuros sobre índices vs. Contratos de futuros de materias primas

Por su naturaleza, Los futuros de índices bursátiles operan de manera diferente a los contratos de futuros para bienes tangibles como el algodón, soja o aceite crudo. Los tenedores de posiciones largas de contratos de futuros de materias primas deberán realizar la entrega física si la posición no se ha cerrado antes del vencimiento.

Las empresas suelen utilizar futuros de materias primas para fijar los precios de las materias primas que necesitan para la producción.

Ejemplos de especulación con futuros sobre índices

Un inversor decide especular sobre el S&P 500. Los futuros del índice para el S&P 500 tienen un precio de 250 dólares multiplicados por el valor del índice. El inversor compra el contrato de futuros cuando el índice cotiza a 2, 000 puntos, resultando en un valor de contrato de $ 500, 000 ($ 250 x 2, 000). Debido a que los contratos de futuros sobre índices no requieren que el inversor deposite el 100% completo, solo necesitan mantener un pequeño porcentaje en una cuenta de corretaje.

escenario 1

El índice S&P 500 cae a 1, 900 puntos. El contrato de futuros ahora vale $ 475, 000 ($ 250 x 1, 900). El inversor ha perdido $ 25, 000.

Escenario 2

El índice S&P 500 sube a 2, 100 puntos. El contrato de futuros ahora vale $ 525, 000 ($ 250 x 2, 100). El inversor ha ganado $ 25, 000 de beneficio.

Artículos Destacados

-

Índice de rentabilidad

Índice de rentabilidad ¿Qué es el índice de rentabilidad (PI)? El índice de rentabilidad (PI), alternativamente denominado índice de inversión de valor (VIR) o índice de inversión de beneficios (PIR), describe un índice q...

-

Ensayo

Ensayo ¿Qué es el ensayo? Un ensayo es un proceso de análisis de una sustancia para determinar su composición o calidad. El término se usa a menudo en la industria minera para referirse a pruebas de mena o...