Neutral

¿Qué es neutral?

Neutral describe una posición tomada en un mercado que no es ni alcista ni bajista. En otras palabras, es insensible a la dirección del precio del mercado. Si un inversionista tiene una opinión neutral, creyendo que un valor o índice no aumentará ni disminuirá su valor en el futuro cercano, puede emprender una estrategia de opciones que puede beneficiarse a pesar de la falta de movimiento en el valor subyacente.

Las estrategias de negociación de mercado neutrales permiten a los inversores ganar dinero cuando un valor subyacente no cambia de precio o se mantiene dentro de un rango estrecho de precios. Esto se puede lograr utilizando una variedad de métodos, como comprar posiciones largas y cortas en acciones similares y utilizar opciones u otras posiciones en derivados.

Conclusiones clave

- Neutral es una posición agnóstica en términos de movimientos de precios y, por lo tanto, no es ni alcista ni bajista.

- Los mercados laterales u otras tendencias neutrales pueden aprovecharse mediante estrategias comerciales neutrales.

- El uso de derivados tales como posiciones de opciones neutrales delta puede lograr una cartera neutral.

Entendiendo lo neutral

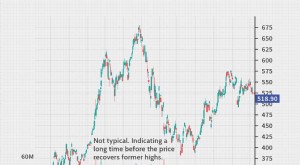

Cuando el precio de un valor sube y baja en pequeños incrementos a lo largo del tiempo, se dice que se mueve hacia los lados. Cuando un precio se mueve hacia los lados, el valor subyacente se encuentra, por tanto, en una tendencia neutral, moviéndose ni hacia arriba ni hacia abajo con el tiempo. Una tendencia neutral puede ocurrir después de un aumento o disminución sostenida del precio, cuando el precio comienza a alcanzar niveles de resistencia o soporte y hay un período de consolidación. Estas tendencias pueden continuar durante días, semanas, o incluso meses.

Los operadores pueden aprovechar las tendencias neutrales a través de estrategias apropiadas que a menudo implican el uso de contratos de derivados o de venta en corto. Si alguien compra acciones en los componentes ponderados de un índice o ETF de índice y luego se queda corto en ese índice o ETF, han creado una posición neutral, ya que cuando el precio del índice sube, también, los precios de los componentes de forma compensatoria.

Un inversor puede creer que existen ciertas ineficiencias estructurales entre la canasta de acciones que componen el índice y el índice mismo que se pueden aprovechar. Por ejemplo, en una estrategia neutral llamada comercio de dispersión, un comerciante puede apostar a que la mitad de los componentes del índice subirán en un día de negociación y la otra mitad bajará, pero el índice en sí no se mueve mucho como resultado.

También se puede emplear una estrategia de negociación neutral al tomar simultáneamente una posición larga en una empresa y una posición corta en una segunda empresa que sea muy similar o un competidor directo para aprovechar la percepción de precios erróneos. Entonces, si Coca-Cola y PepsiCo tienen una alta correlación en los movimientos de sus respectivos precios de acciones, y luego las acciones de Pepsi aumentan repentinamente mientras que Coke no lo hace, un comerciante puede vender Pepsi en corto y tomar Coca-Cola en largo, apostando a que se restablecerá su relación existente entre precios y diferenciales. Esto se conoce como comercio de pares.

Los fondos de cobertura neutrales del mercado long-short utilizan estas estrategias, ya menudo utilizan como referencia la tasa de rendimiento libre de riesgo porque no se preocupan por la dirección del mercado.

Estrategias comerciales neutrales

Se pueden construir estrategias neutrales utilizando derivados como contratos de opciones:

- Al comprar opciones en los componentes de un índice y vender opciones en el índice mismo, se llama comercio de dispersión o correlación.

- Una opción de compra cubierta se utiliza cuando un inversor tiene una posición larga existente en una acción y desea rendimientos en una posición neutral. La llamada puede proporcionar una pequeña cantidad de protección contra una disminución de precio. Si el precio no aumenta, la opción expira sin valor y el inversor obtiene ingresos de una acción estancada.

- Los operadores utilizan una opción de venta cubierta cuando esperan una posición neutral continua seguida de una caída en el precio de la acción. El comerciante escribe una opción de venta, esperando que caduque sin valor y proporcione alguna ganancia. Esta no es una estrategia de uso común y no es adecuada para inversores sin experiencia.

- Otra estrategia neutral que utiliza opciones es vender straddle o strangle, que son posiciones cortas tomadas tanto en una opción de compra como en una venta del mismo valor subyacente y fecha de vencimiento y el mismo precio de ejercicio o diferentes. Las opciones llamadas mariposas y cóndores también se consideran estrategias de propagación "delta neutrales".

Estas estrategias pueden ser complicadas y no son adecuadas para inversores sin experiencia.

Ventajas de las desventajas de las estrategias neutrales

El potencial beneficio de las acciones y otros instrumentos financieros que se han mantenido relativamente estables en precio brinda a los inversionistas de opciones más oportunidades. Debido a que muchos instrumentos financieros pasan por largos períodos de neutralidad, los operadores de opciones tienen más posibilidades de generar retornos.

Además, los inversores de opciones pueden beneficiarse de tres resultados, no sólo uno, aumentando sus probabilidades de obtener beneficios. Las recompensas no lo son sin embargo, ilimitado ya que la cantidad máxima de beneficio potencial se fija en la ejecución de la operación.

A diferencia de, Los operadores de opciones que utilizan un mandato de retorno de la inversión (ROI) estrictamente controlado pueden calcular el beneficio máximo desde el principio, haciendo que los ingresos sean más predecibles. Sin embargo, porque todas las estrategias requieren dos o más transacciones, el inversor paga más en comisiones.

Artículos Destacados

-

Índice

Índice ¿Qué es un índice? Un índice es un método para rastrear el desempeño de un grupo de activos de manera estandarizada. Los índices típicamente miden el desempeño de una canasta de valores destinados a...

-

Sensex

Sensex ¿Qué es el Sensex? El término Sensex se refiere al índice de referencia de la EEB en India. El Sensex está compuesto por 30 de las acciones más grandes y negociadas más activamente en la EEB y propo...