Explicación de las opciones de venta:compra o venta de opciones de venta (con ejemplos)

Probablemente haya escuchado las frases "lo que sube, debe bajar" y "todas las cosas buenas deben llegar a su fin" cuando alguien habla sobre el final de una tendencia alcista en el mercado de valores.

Ambas declaraciones infieren que sus inversiones solo pueden crecer en valor cuando el mercado está subiendo. Pero, ¿y si hubiera formas de ganar dinero potencialmente, incluso cuando el mercado es bajista? Resulta que los hay. Y una de esas formas se llama opción de venta.

¿Qué es una opción de venta?

En pocas palabras (juego de palabras), una opción de venta es un contrato que otorga al comprador de la opción el derecho, pero no la obligación, de vender un valor subyacente en particular (por ejemplo, una acción o ETF) a un precio predeterminado, conocido como precio de ejercicio o precio de ejercicio, dentro de una ventana de tiempo específica o vencimiento.

Comprar opciones de venta puede ser una forma de que un inversor bajista aproveche un movimiento a la baja en el activo subyacente. Pero si compra demasiados contratos de opciones, en realidad podría aumentar su riesgo. Las opciones pueden vencer sin valor y puede perder toda su inversión.

Consejo profesional: Las operaciones con opciones se ven afectadas por las condiciones cambiantes y los inversores deben ser conscientes del factor que impulsa el cambio en el precio de una opción, como el valor intrínseco y el valor temporal. Los griegos , una serie de variables útiles, pueden ayudarlo a posicionarse mejor en consecuencia cuando las utilice.

Venta frente a c todos

Las opciones de venta son básicamente lo opuesto a las opciones de compra. , que otorgan al comprador de la opción el derecho a comprar un valor en particular a un precio específico en cualquier momento antes del vencimiento. Aquí hay una manera fácil de recordar la diferencia:

Puts =alejar el valor de usted (vender)

Calls =llamar el valor hacia usted (comprar)

¿Cómo funcionan las opciones de venta?

Puede comprar contratos de opciones de venta a través de un corredor, como Ally Invest , en incrementos de 100 acciones. (Las opciones no estándar generalmente varían del incremento de 100 acciones).

Supongamos que cree que el valor de mercado de la empresa de tecnología XYZ disminuirá en tres meses desde los 100 dólares por acción a los que cotiza hoy. Una opción de venta le da derecho a vender a su precio de ejercicio de $100 dentro de esos tres meses, incluso si el precio de las acciones cae por debajo de esa cantidad.

Suponga que ejerce su opción de venta cuando las acciones caen a $90:sus ganancias son de $10 por acción, multiplicadas por 100 acciones, o $1000.

Dado que su contrato de opciones cobra una prima de $2 por acción, deberá deducir $200 ($2 x 100 acciones) de su ganancia, lo que eleva su ganancia a $800, menos cualquier comisión que pueda cobrar su corretaje.

Consejo profesional: Cuando el precio de mercado de su acción subyacente cae por debajo del punto de equilibrio (el precio de ejercicio menos la prima que pagó, excluyendo las comisiones), es rentable.

Pero si el precio de las acciones subyacentes aumenta, su opción de venta podría no tener valor y no tiene sentido ejercerla. En esta situación, sufrirá una pérdida porque perderá la prima de $200 que pagó por el contrato de opción de venta, más el monto de la comisión.

Esta operación se conoce como estrategia de venta larga. .

Ejemplo de opción de venta

Compra y venta de opciones de venta:estrategias y ejemplos

Al igual que las opciones de compra, existen estrategias específicas para las opciones de venta. Y es común combinarlos con opciones de compra, otras opciones de venta y/o posiciones de capital que ya tiene. Algunas de las estrategias más comunes incluyen ventas protectoras , put spreads, puts cubiertos y puts desnudos.

Prendas protectoras

Una opción de venta de protección (también conocida como opción de venta casada) le permite proteger los valores que posee de las caídas de precios. ¿Cómo es eso? Continúa aferrándose a sus acciones existentes (tomando una posición larga), al mismo tiempo que tiene opciones de venta, que pueden considerarse como una póliza de seguro (o una cobertura) contra caídas de precios.

Por ejemplo, supongamos que compró 300 acciones de la empresa de tecnología XYZ por 75 dólares la acción y tres contratos de opción de venta con un precio de ejercicio de 70 dólares, una prima de 1 dólar por acción y una fecha de vencimiento dentro de seis meses.

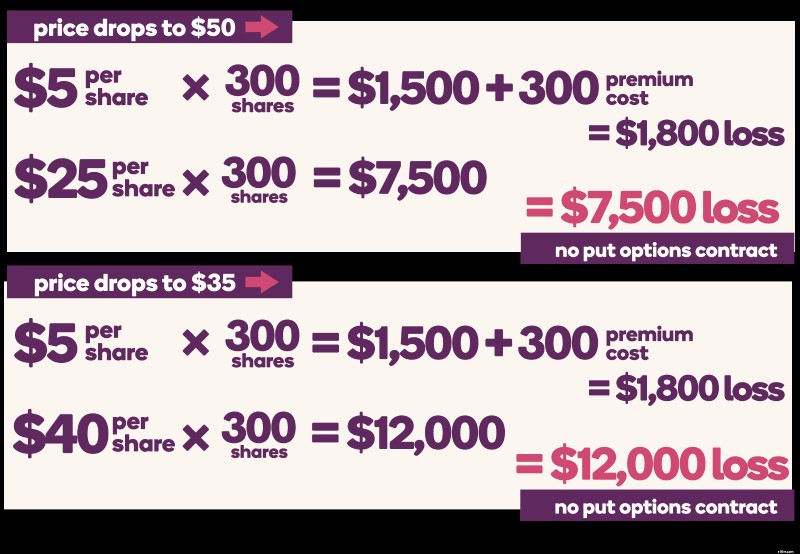

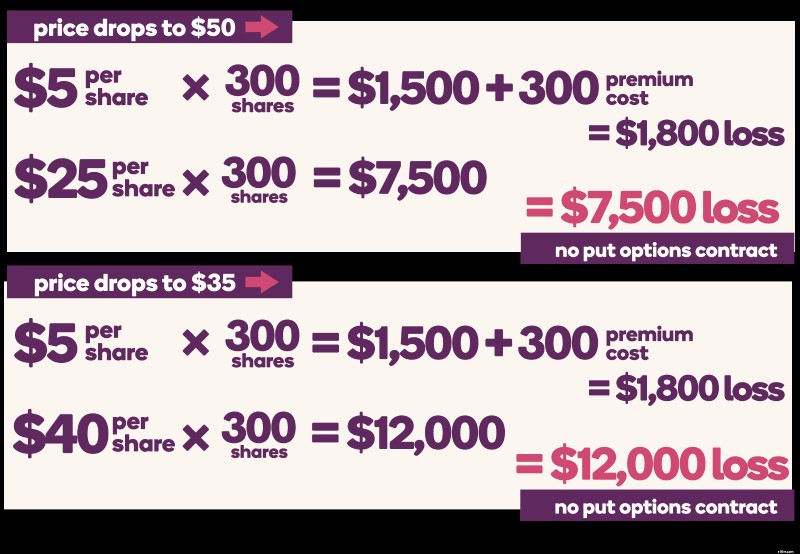

Después de cuatro meses, el precio de mercado cae a $50 por acción. Como titular de una opción, puede ejercer la opción de venta y vender sus acciones al precio de ejercicio de $70, y solo perderá $1800 ($5 por acción multiplicado por 300 acciones es igual a $1500, más el costo de la prima de $300, o 3 contratos x 100 x 1).

¿Qué pasa si el precio de las acciones cae aún más, a solo $ 35 por acción? Sus pérdidas aún tienen un tope de $5 por acción, o $1,800, ya que puede vender sus acciones al precio de ejercicio de $70. Eso se conoce como su pérdida máxima.

Sin un contrato de opciones de venta, la pérdida sería mayor, ya que no hay límite. Por ejemplo, si el precio baja a $50 por acción, perderá $7500 y si el precio baja a $35 por acción, perderá $12 000.

¿Qué sucede si el precio de la acción por acción aumenta? Suponga que las mismas acciones tecnológicas aumentan a $ 90 por acción. Eso es $20 por acción más que su precio de ejercicio, por lo que no querría ejercer su opción de venta, simplemente dejaría que caducara.

(Sin embargo, dado que compró el contrato de opciones, perderá la prima pagada de $300:$1 por acción multiplicado por 300 acciones).

En su lugar, venderá sus acciones al precio de mercado, obteniendo una ganancia neta de $4200. ($15 multiplicado por 300 acciones, menos el costo de la prima de $300).

Dado que el crecimiento potencial de una acción es ilimitado, puede decir que el potencial de ganancias de una opción de venta protegida también es ilimitado, menos la prima pagada.

Poner diferenciales

Hay dos tipos de diferenciales de venta:diferenciales de venta alcista y diferenciales de venta bajista. Al ejecutar un spread, usted es a la vez comprador y vendedor.

Un diferencial de venta alcista es una estrategia de opciones que podría usar si espera que el activo subyacente experimente un aumento de precio moderado. Para emplear esta estrategia, primero compra una opción de venta (pagando una prima), luego vende una opción de venta (sobre el mismo valor) con un precio de ejercicio más alto que el que compró, recibiendo una prima por la venta. El beneficio neto máximo es la diferencia entre lo que recibes por vender la opción put y lo que pagas por comprar la otra.

Por otro lado, un diferencial de venta bajista es una estrategia que se utiliza cuando espera una caída de precio moderada a grande en el activo subyacente. Usted compra opciones de venta y vende la misma cantidad de opciones de venta por el mismo valor y con la misma fecha de vencimiento, pero a un precio de ejercicio más bajo. La ganancia máxima es la diferencia entre los precios de ejercicio, menos el costo de comprar las opciones de venta.

Puestas desnudas

Si cree que el precio de una acción permanecerá sin cambios o aumentará, es posible que desee considerar una opción de venta desnuda (o una opción de venta al descubierto o una opción de venta corta).

Con una put desnuda, si recibe los valores subyacentes, estarán al precio de ejercicio. Así es como funciona una puesta desnuda.

¿Recuerdas la empresa de tecnología XYZ? Supongamos que cree que las acciones se mantendrán estables o subirán, por lo que vende una opción de venta desnuda con un precio de ejercicio de $90. A cambio de aceptar la obligación de comprar 100 acciones de XYZ a $90, si XYZ cae por debajo del precio de ejercicio, recibe una prima de opción de $1 por acción, o $100. Si el precio de la acción está por encima del precio de ejercicio de $90/acción y la opción vence, conserva la prima de la opción que recibió y queda liberado de su obligación.

Consejo profesional: El objetivo principal de operar con opciones de venta desnudas es cobrar la prima de la opción como ingreso, por lo que no desea emplear esta estrategia si cree que el precio de las acciones tiende a la baja.

Es un escenario diferente si el precio de las acciones subyacentes cae por debajo de $90. En teoría, el precio podría llegar a cero y usted estaría obligado a comprar 100 acciones de XYZ al precio de ejercicio de $90.

Riesgos y alternativas de las opciones de venta

Como se mencionó, las opciones de venta pueden ser una forma de mejorar sus ganancias durante un mercado a la baja (o incluso durante la recesión de un solo valor). Pero el comercio de opciones no es para inversores principiantes. Claro, puede proporcionar flexibilidad, oportunidades y un cierto nivel de reducción de riesgos , pero el comercio de opciones en sí mismo no está libre de riesgos.

Para ser un comerciante de opciones, los inversores de bricolaje, como aquellos con un Negociación autodirigida cuenta, primero debe aprender los entresijos del comercio de opciones antes de saltar. Esto se debe a que, cuando se trata de opciones, es fácil cometer pequeños errores. que puede conducir a resultados adversos. Nuestro Manual de opciones puede ser un gran lugar para construir su base de conocimiento, estrategia y confianza.

Consulte el Manual de opciones

El decaimiento del tiempo es un riesgo. Cada día, el valor de su opción decae con el tiempo. En otras palabras, cuanto más se acerque su contrato a su fecha de vencimiento, menos tiempo habrá para que la seguridad se mueva en una dirección u otra.

Consejo profesional: Una estrategia para mitigar el decaimiento del tiempo es usar contratos de opciones más largos de tres a seis meses o vender su contrato cuanto más se acerque a la fecha de vencimiento.

Otro riesgo es la volatilidad implícita , que muestra cuán volátil podría ser el mercado en el futuro. Si está tratando de calcular la posibilidad de que una acción alcance un precio específico en un momento determinado, la volatilidad implícita puede ayudarlo a ingresar a una operación de opciones conociendo la opinión del mercado.

Volatilidad — la cantidad de fluctuación del precio de una acción — también es otro riesgo de este tipo. Si el precio del valor subyacente es muy volátil y fluctúa en la dirección opuesta a la que pensaba, podría terminar con pérdidas.

Opciones de venta frente a venta en corto

Una alternativa a la compra de opciones de venta es la venta en corto. , ya que estás apostando contra una acción en ambos casos. Pero no son el mismo tipo de comercio.

Algunos inversionistas prefieren el comercio de opciones porque no necesita pedir prestado un valor, como lo hace con las ventas cortas. Y la desventaja de las opciones de venta está limitada por la cantidad que gasta comprando el contrato. Recuerde:el comprador de la opción de venta tiene el derecho, pero no la obligación, de vender las acciones si tiene una opción de venta. Entonces, incluso si calculan mal y la acción sube, solo están fuera de la prima.

La venta en corto es diferente porque sus pérdidas pueden seguir aumentando hasta que compre las acciones para cerrar la posición.

Deje que los altibajos del mercado trabajen para usted.

Si bien algunos temen un giro a la baja en el mercado, las opciones de venta pueden ser una forma para que los inversores bajistas aprovechen los movimientos a la baja de los precios de las acciones. No están libres de riesgos, pero pueden ser el lado positivo en un mercado de valores en caída.

¿Listo para agregar opciones de venta a su estrategia de cartera?

Opciones comerciales con Ally Invest

Opción

- 4 formas de negociar opciones

- Venta en corto frente a opciones de venta:¿cuál es la diferencia?

- ¿Cómo se ejerce una opción de venta?

- Componentes básicos de opciones:¿Por qué los inversores deberían considerar las opciones de compra cubiertas y las opciones de compra con garantía de efectivo?

- Cobertura con opciones:conceptos básicos

- Ganar dinero con opciones de llamada

- 4 trampas al invertir en opciones sobre productos básicos

- 3 estrategias respetables para comprar opciones de inversión

- Hoja de balance explicada con ejemplos

-

Opciones de venta:aprenda los conceptos básicos de compra y venta

Las opciones de venta son un tipo de opción que aumenta de valor a medida que cae una acción. Una opción de venta permite al propietario fijar un precio predeterminado para vender una acción específic...

-

Opciones de compra:aprenda los conceptos básicos de compra y venta

Opciones de compra:aprenda los conceptos básicos de compra y venta Las opciones de compra son un tipo de opción que aumenta de valor cuando una acción sube. Son el tipo de opción más conocido, y permiten al propietario fijar un precio para comprar una acción específi...