¿Qué es el préstamo de valores?

El préstamo de valores es el acto de prestar o prestar un valor financiero, una acción, vínculo, o derivado, a una empresa o un inversor. Implica que el prestatario proporcione una garantía por la seguridad que está pidiendo prestado. El colateralCollateralCollateral es un activo o propiedad que una persona o entidad ofrece a un prestamista como garantía de un préstamo. Se utiliza como una forma de obtener un préstamo, actuando como una protección contra pérdidas potenciales para el prestamista en caso de que el prestatario no cumpla con sus pagos. puede ser en forma de efectivo, cautiverio, acciones o carta de crédito (LOC).

Un contrato de préstamo de valores rige los términos de un préstamo de préstamo de valores. El acuerdo incluye el tipo de garantía:efectivo, valores o LOC - de valor igual o superior al 100% del valor prestado. El prestatario del valor pagará una tarifa de préstamo, que normalmente se paga mensualmente al prestamista. También, el prestatario está obligado contractualmente a devolver el valor prestado en una fecha predeterminada o cuando el prestamista lo solicite.

Aplicaciones Comunes

Una de las aplicaciones más comunes para el préstamo de valores es la venta al descubierto. Una venta corta es cuando una parte vende un valor y luego lo vuelve a comprar en una fecha futura. Es una operación que toma la posición de que el valor de la seguridad subyacente disminuirá en el futuro.

Sin embargo, vender en corto, una parte debe poder vender la seguridad primero. Por lo general, se logra mediante el préstamo de valores. Una fiesta pediría prestada una garantía, proporcionar garantía, vender la seguridad, luego recomprarlo en el futuro (con suerte a un precio más bajo) y devolver el valor al prestamista. La garantía que proporciona el prestatario suele ser igual a la garantía.

Es más, si el valor subyacente paga un dividendo o devenga intereses durante el período en que el prestatario mantiene el valor, el prestatario debe pagar los dividendos o los intereses devengados Intereses devengados El interés devengado se refiere a los intereses generados sobre una deuda pendiente durante un período de tiempo, pero el pago aún no se ha realizado ni al prestamista. El préstamo de valores también es común entre los fondos. Los fondos prestarán una garantía para ganar una tarifa de préstamo, que es pagado por el prestatario.

Beneficios del préstamo de valores

Desde el punto de vista del prestamista, Los beneficios del préstamo de valores incluyen la capacidad de obtener ingresos adicionales a través de la tarifa que se cobra al prestatario por tomar prestado el valor. También podría verse como una forma de diversificación.

Desde el punto de vista del prestatario, les permite tomar posiciones como las ventas en corto. También ofrece a los inversores más opciones para adoptar diferentes puntos de vista sobre el mercado. Para el mercado en su conjunto, como se ha mencionado más arriba, ayuda a aumentar la liquidez. El aumento de la liquidez en el mercado también tiende a ajustar los diferenciales, lo cual es beneficioso para todos los participantes del mercado, ya que la brecha entre la oferta y la demanda disminuye.

Riesgos del préstamo de valores

Todas las estrategias de inversión implican riesgo, incluido el préstamo de valores. Como prestamista, el principal riesgo es que el valor de la garantía disminuya por debajo del costo del título prestado. Otro riesgo para el prestamista podría ser que el prestatario se declare insolvente y no pueda devolver el valor prestado.

Adicionalmente, El prestamista podría correr un riesgo de tiempo si el prestamista le da al prestatario la garantía antes de recibir la garantía. Como prestatario, el principal riesgo es que el valor del título aumente después de tomar una posición corta. Cuando el prestatario toma una posición corta y el valor de un título aumenta, el prestatario esencialmente ha vendido bajo y comprado alto, perdiendo dinero.

Préstamo de valores y liquidez del mercado

La evidencia empírica respalda que el préstamo de valores ayuda a proporcionar liquidez en los mercados extrabursátiles. Ayuda a facilitar varias operaciones que permiten a los inversores o instituciones protegerse, tomar una posición a medida, o en situaciones de arbitraje.

El préstamo de valores es una práctica común en las compañías de seguros. Las aseguradoras pueden realizar inversiones a largo plazo para igualar las obligaciones del seguro. Por lo tanto, los valores no se negocian activamente. Da lugar a la oportunidad para que las compañías de seguros presten los valores y obtengan una tarifa para aumentar la rentabilidad.

Es más, si se otorga una garantía en efectivo a un prestamista, normalmente se reinvierte. La reinversión aumenta la negociación en los mercados, lo que tiende a conducir a un aumento de la liquidez del mercado y al endurecimiento de los diferenciales.

Para obtener más información sobre cómo puede dominar los conceptos de préstamos de seguridad a través de aplicaciones del mundo real, y avanzar en su carrera como analista de mercados de capitales de clase mundial, descargue nuestro folleto del programa CMSA® a continuación:

Aprende más

CFI es el proveedor oficial de la página del programa Global Markets &Securities Analyst (CMSA) ® - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un analista certificado de Capital Markets &Securities. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Préstamos basados en activos Préstamos basados en activos Los préstamos basados en activos se refieren a un préstamo que está garantizado por un activo. En otras palabras, el préstamo está garantizado con un activo (o activos) del prestatario.

- Liquidez Liquidez En los mercados financieros, La liquidez se refiere a la rapidez con la que se puede vender una inversión sin afectar negativamente su precio. Cuanto más líquida es una inversión, cuanto más rápido se pueda vender (y viceversa), y más fácil es venderlo por su valor razonable. En igualdad de condiciones, los activos más líquidos se negocian con una prima y los activos ilíquidos se negocian con un descuento.

- Calidad de la garantía Calidad de la garantía La calidad de la garantía está relacionada con la condición general de un determinado activo que una empresa o un individuo desea poner como garantía cuando solicita un préstamo.

- Seguridad subyacente Seguridad subyacente La garantía subyacente es un término en la inversión que denota el instrumento financiero negociable sobre el cual un derivado financiero, como un

Artículos Destacados

-

¿Cuáles son los tipos de seguridad?

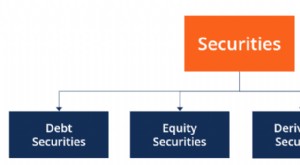

¿Cuáles son los tipos de seguridad? Hay cuatro tipos principales de valores:títulos de deuda, valores de renta variable, seguridad derivada, y valores híbridos, que son una combinación de deuda y capital. Fig. 1. Tipos de valores...

-

¿Qué es una seguridad subyacente?

¿Qué es una seguridad subyacente? La seguridad subyacente es un término en inversión que denota el instrumento financiero negociable sobre el cual un derivado financiero, como una opción sobre una acción - se basa. Por lo tanto, el va...