¿Qué son los instrumentos de deuda titulizados?

Los instrumentos de deuda titulizados son valores financieros que se crean titulizando préstamos individuales (deuda). La titulización es un proceso financiero que implica la emisión de valores respaldados por una serie de activos, más comúnmente deuda. Los activos se transforman en valores, y el proceso se llama titulización. El propietario de los valores recibe un ingreso de los activos subyacentes; por eso, el término valores respaldados por activos.

Los instrumentos de deuda titulizados tienen varias ventajas sobre las formas convencionales de inversión y son más valiosos para una cartera. Uno de los tipos más comunes de deuda titulizada son los valores respaldados por hipotecas. Valor respaldado por hipotecas (MBS) Un valor respaldado por hipotecas (MBS) es un título de deuda garantizado por una hipoteca o un cobro de hipotecas. Un MBS es un valor respaldado por activos que se negocia en el mercado secundario, y que permite a los inversores beneficiarse del negocio hipotecario. Las deudas titulizadas pueden reducir las tasas de interés y liberar capital para el banco. pero también pueden fomentar los préstamos por razones distintas a la obtención de beneficios.

El proceso de titulización

La titulización es un proceso complejo que incluye la puesta en común de una gran cantidad de préstamos y la transferencia de los pagos resultantes a los tenedores de valores. El proceso comienza con la entidad que posee los activos, el creador, vender los activos a una entidad legal, el vehículo de propósito especial (SPV) Vehículo de propósito especial (SPV) Un vehículo / entidad de propósito especial (SPV / SPE) es una entidad separada creada para un objetivo específico y limitado, y eso se mantiene fuera de balance. SPV es un. Dependiendo de la situación, el SPV emite los bonos directamente o paga al originador el saldo de la deuda que se vende, lo que aumenta la liquidez de los activos.

Luego, la deuda se divide en bonos, que se venden en el mercado abierto. Los bonos representan diferentes cantidades de riesgos que corresponden a diferentes rendimientos para el tenedor de bonos. En el caso de un valor respaldado por hipoteca, si el propietario incumple, la casa sería ejecutada y resultaría en cierta recuperación de los fondos prestados. La acción de perseguir los activos cuando alguien incumple el préstamo es la razón por la que los valores se denominan titulizados.

Instrumentos de deuda titulizados comunes

Los bonos respaldados por pagos hipotecarios son el tipo más común de instrumentos de deuda titulizados. Sin embargo, cualquier tipo de activo respaldado por un préstamo también puede ser titulizado. Por ejemplo, una persona que obtiene un préstamo para automóvil respaldado por un vehículo también se conoce como deuda titulizada.

El préstamo a menudo se agrupa para crear instrumentos de deuda titulizados. Otros activos que pueden ser titulizados incluyen deuda comercial Préstamo comercial Una institución financiera otorga un préstamo comercial a las empresas. Generalmente se usa para comprar activos a largo plazo o ayudar a financiar los costos operativos diarios. o préstamos bancarios a empresas. Las tarjetas de crédito y los préstamos para estudiantes también se denominan deuda titulizada. y aunque no están respaldados por un determinado activo, el banco puede perseguir el activo personal del propietario en caso de incumplimiento de un préstamo. Para diferenciar entre este tipo de valores y los respaldados por hipotecas, a menudo se les conoce como valores respaldados por activos.

1. Valores respaldados por hipotecas (MBS)

Los valores respaldados por hipotecas (MBS) son bonos garantizados por préstamos hipotecarios o inmobiliarios. Se crean cuando se junta una gran cantidad de préstamos de este tipo (podrían llegar a ser de $ 10 millones), y luego la piscina se vende a una agencia gubernamental como Ginnie Mae, Fannie Mae, oa una firma de valores que lo utilizará como garantía para otro valor respaldado por una hipoteca.

2. Valores respaldados por activos (ABS)

Valores respaldados por activos (ABS) Tarjeta de crédito Valores respaldados por activos (ABS) Los valores respaldados por activos de tarjetas de crédito (ABS) son bonos de renta fija que están respaldados por el flujo de efectivo de las tarjetas de crédito. A medida que las empresas cobran, los bonos se crean a partir de la deuda del consumidor. Cuando los consumidores piden prestado dinero al banco para financiar un automóvil nuevo, préstamos estudiantiles o tarjetas de crédito, los préstamos se convierten en activos en los libros de la entidad (generalmente un banco) que les ofrece este crédito. Luego, los activos se venden a un fideicomiso cuyo único propósito es emitir bonos respaldados por dichos valores. Los pagos realizados sobre el préstamo fluyen a través del fideicomiso a los inversores que invierten en estos valores respaldados por activos.

Pros y contras de los instrumentos de deuda titulizados

Una de las principales ventajas de los instrumentos de deuda titulizados es que permiten a los bancos ofrecer bonos con diferentes niveles de riesgo. Los bonos se pueden dividir en tramos de riesgo en los que una clase de bonos recibe menos dinero pero no sufrirán ninguna consecuencia si el propietario no cumple con los pagos del préstamo. Además, una segunda clase de bonos recibirá un pago más alto, pero enfrentará una pérdida en caso de ejecución hipotecaria de la vivienda. Las diferentes ofertas de clases de bonos permiten a los inversores elegir el nivel de riesgo en el que quieren invertir.

Un inconveniente de las deudas titulizadas es que crean un sistema financiero complejo. Cuando una deuda titulizada se agrupa y vende, resulta difícil identificar quién debe dinero y a quién se lo debe. Da lugar a problemas económicos que pueden afectar a todo el sistema financiero.

Lecturas relacionadas

CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Obligación de deuda garantizada Obligación de deuda garantizada (CDO) Una obligación de deuda garantizada (CDO) es un producto de inversión sintético que representa diferentes préstamos agrupados y vendidos por el prestamista en el mercado. El tenedor de la obligación de deuda garantizada puede, En teoria, cobrar el monto prestado del prestatario original al final del período del préstamo.

- Mercados de capitales de deuda Los grupos de Mercados de capitales de deuda (DCM) son responsables de asesorar directamente a los emisores corporativos sobre la obtención de deuda para adquisiciones, refinanciamiento de deuda existente, o reestructuración de la deuda existente. Estos equipos operan en un entorno en rápido movimiento y trabajan en estrecha colaboración con un socio asesor.

- Tasa de interés flotanteTasa de interés flotanteUna tasa de interés flotante se refiere a una tasa de interés variable que cambia durante la duración de la obligación de la deuda. Es lo opuesto a una tasa fija.

- Ejecución hipotecaria Cuando un propietario deja de pagar un préstamo utilizado para comprar una vivienda, la vivienda se considera en ejecución hipotecaria. Lo que en última instancia significa es que la propiedad de

Artículos Destacados

- ¿Qué son las tarifas de cancelación de deuda?

- ¿Qué son los convenios de deuda?

- ¿Qué son las tarifas de emisión de deuda?

- ¿Qué son los valores negociables?

- ¿Cuáles son las fuentes de financiación?

- ¿Qué son los valores respaldados por activos (ABS)?

- ¿Qué son los mercados de capitales?

- ¿Qué son los valores vinculados a productos básicos?

- ¿Qué son los valores?

-

¿Cuáles son los tipos de seguridad?

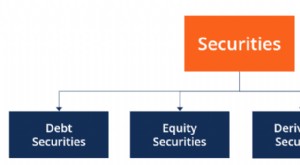

¿Cuáles son los tipos de seguridad? Hay cuatro tipos principales de valores:títulos de deuda, valores de renta variable, seguridad derivada, y valores híbridos, que son una combinación de deuda y capital. Fig. 1. Tipos de valores...

-

¿Qué son los valores mantenidos hasta el vencimiento?

¿Qué son los valores mantenidos hasta el vencimiento? Los valores mantenidos hasta el vencimiento son valores que las empresas compran y tienen la intención de mantener hasta su vencimiento. Son diferentes a los valores negociables Valores negociados Los...