¿Qué son los gastos comerciales? Ejemplos, Consejos y preguntas frecuentes

Cualquier empresa tendrá gastos comerciales. Rastrearlos meticulosamente asegura que sepa adónde van sus fondos, y le ayuda a reducir su obligación tributaria. También es fundamental comprender qué son los gastos comerciales y qué puede deducir para no pagar más impuestos de los necesarios.

¿Qué son los gastos comerciales?

Según el Servicio de Impuestos Internos (IRS), Los gastos comerciales son costos ordinarios y necesarios en los que se incurre para operar su negocio. Los ejemplos incluyen inventario, nómina y alquiler. Los gastos fijos son regulares y no cambian mucho, como el alquiler y el seguro. Se esperan gastos variables, pero pueden cambiar. Algunos ejemplos incluyen comisiones de ventas, Gas para vehículos comerciales y gastos de envío. Espera gastos variables cada mes, pero la cantidad real variará. El seguimiento de los gastos de su empresa le ayuda a controlar si verá ganancias o pérdidas.

Conclusiones clave

- Los gastos comerciales deben considerarse ordinarios y necesarios para que sean deducibles de impuestos.

- Los gastos comerciales se registran en un estado de resultados (pérdidas y ganancias).

Gastos comerciales explicados

También conocido como deducciones, Los gastos comerciales son los costos de operación de una empresa. Se registran en el estado de resultados. Estos gastos se restarán de los ingresos comerciales para mostrar la ganancia o pérdida neta y la renta imponible de una empresa.

Las pautas para los gastos comerciales se pueden encontrar en la Sección 162 del Código de Rentas Internas (IRC). Siempre que un gasto se considere ordinario y necesario, se puede informar al IRS para ayudar a reducir la obligación tributaria.

Según el IRS, ordinario se refiere a los gastos comunes a la mayoría de los dueños de negocios en la industria o el comercio. Necesario significa que sus gastos ayudan con sus operaciones comerciales, y son apropiados para su organización.

¿Cómo afectan o reducen los impuestos los gastos comerciales?

Se puede deducir cualquier gasto que cumpla con la definición del IRS de ordinario y necesario. Para ser cancelado, un negocio debe incurrir en un gasto que tenga la intención de obtener ganancias. Algunos gastos pueden ser totalmente deducibles, mientras que otros son parcialmente deducibles o no se deducirán por completo el año en que se incurren.

¿Cuáles son ejemplos de gastos comerciales deducibles?

Los siguientes gastos comerciales pueden ser total o parcialmente deducibles:

- Publicidad y Marketing

- Tasas e intereses bancarios

- Kilometraje comercial

- Comisiones

- Gastos educativos para empleados

- Beneficios para empleados

- Mantenimiento y reparación de equipos

- Muebles

- Oficina en casa (deberá cumplir con ciertos requisitos, como que sea su principal lugar de trabajo)

- Seguro

- Cuotas de membresía (solo gastos relacionados con el negocio)

- Honorarios legales

- Material y equipo de oficina

- Nómina (empleados y contratistas)

- Alquiler o arrendamiento de oficinas

- Pagos hipotecarios

- Software

- Algunos costos de los viajes de negocios

- Utilidades

¿Cuáles son ejemplos de gastos comerciales no deducibles?

No todos los gastos comerciales son deducibles de impuestos.

Aquí hay unos ejemplos:

- Gastos o pérdidas de demolición

- Gastos educativos incurridos para cumplir con los requisitos para realizar negocios.

- Multas y sanciones gubernamentales

- Actividades ilegales

- Gastos de cabildeo

- Contribuciones políticas

También tenga en cuenta que los gastos de capital, mientras sea deducible, Por lo general, se cancelan a lo largo de varios años mediante un proceso contable conocido como depreciación.

Informe del estado de resultados

Su estado de resultados es el estado financiero principal que se utiliza para registrar los gastos comerciales y determinar su ingreso imponible. El estado de resultados muestra una imagen de los gastos e ingresos de su empresa durante un período de tiempo determinado. Por lo general, las declaraciones se dividen en diferentes categorías.

-

Costos de bienes vendidos (COGS): También conocido como costo de ventas, Los COGS se refieren al costo de los bienes fabricados o comprados vendidos. Los COGS son un gasto comercial y afectan la cantidad de ganancias que obtiene una empresa con sus productos. Se deduce de los ingresos totales de una empresa para determinar la ganancia bruta y puede incluir gastos generales de fábrica, almacenamiento, el costo de las materias primas y las piezas utilizadas para fabricar un producto, costes laborales directos, envío o flete en costos y costos indirectos, tales como costos de distribución o fuerza de ventas.

-

Costos de operacion: Los costos operativos son todos los gastos asociados con el mantenimiento y la administración diarios de una empresa. Los costos operativos incluyen fijos, costos variables y semivariables. Estos gastos se restan de la ganancia bruta para encontrar la ganancia operativa y, por lo general, incluyen los costos de marketing y la compensación de los ejecutivos. Los obsequios y las comidas también se incluirían en esta categoría.

-

Depreciación: La depreciación es el proceso de deducir el costo de un activo comercial durante un largo período de tiempo, en lugar de más de un año. La depreciación tiene dos componentes principales:uno es la disminución en el valor de un activo a lo largo del tiempo y cuando asigna el precio que pagó originalmente por un activo durante el período de tiempo que usa ese activo. Los principios de contabilidad generalmente aceptados (GAAP) requieren que las empresas utilicen métodos de depreciación estándar con programas de depreciación específicos para varias categorías de activos. La amortización es similar a la depreciación, pero es un método para distribuir el costo de un activo intangible durante un período de tiempo específico.

-

Gastos por intereses: Los intereses pagados por los préstamos se restan de la renta imponible.

Gastos personales frente a gastos comerciales

Los gastos comerciales se pueden deducir para reducir los ingresos imponibles generales de su empresa. Los gastos personales no pueden. Entonces, ¿Cuáles son algunas de las diferencias? ¿Alguna vez hay un área gris?

Gastos personales: Es vital que mantenga sus gastos personales separados de los comerciales. Por ejemplo, si vas a la ferretería a comprar madera para un proyecto personal y le echas algún limpiador industrial para fregar los pisos de tu tienda, asegúrese de ejecutar dos transacciones. De esa manera, puede guardar recibos separados y, si tiene una tarjeta de crédito o débito comercial, puede usar eso para la compra comercial.

Gastos de negocio: ¿Está realizando una compra para intentar generar más ingresos para su negocio? ¿Es algo que se consideraría una compra normal en su industria? Probablemente sea un gasto comercial. Registre la compra, Guarde el recibo y registre el motivo de la compra. La cantidad se puede deducir de sus ingresos y reducir su obligación tributaria. Los grandes gastos que aumentan el valor a largo plazo de su negocio, como comprar equipo nuevo o invertir en un nuevo edificio, se consideran gastos de capital y se manejan de manera diferente a otros gastos.

Diferencias clave: Las compras comerciales son cosas que compra en las operaciones normales de su negocio. Los gastos personales son elementos que no pertenecen a su negocio. Pero, ¿qué pasa con cosas como las oficinas en casa? Si usa una oficina fuera de su hogar principalmente para fines comerciales, es posible que pueda cancelar ese gasto. Pero no podrá deducir el precio total de la hipoteca de su vivienda. Hay ocasiones en las que puede detallar ciertos aspectos de los gastos, como los servicios públicos, impuestos inmobiliarios o teléfonos. Es especialmente importante que lleve registros meticulosos que detallen por qué está gastando estos elementos, en caso de que alguna vez sea auditado.

Los 6 principales consejos sobre gastos comerciales

Mantenerse al tanto de los gastos de su empresa puede ser abrumador. Pero también es una de las formas más fáciles de reducir su obligación tributaria general. A continuación se ofrecen algunos consejos para facilitar un poco la gestión de gastos.

-

Mantenga registros meticulosos.

En caso de duda, quédatelo. No solo los recibos y otra documentación de sus gastos comerciales serán útiles si alguna vez lo auditan, el IRS requiere que algunos registros se mantengan hasta por 7 años. Cosas como recibos Las declaraciones de impuestos y los registros de empleo deben conservarse durante 3-4 años. Y la documentación de cancelación de deudas incobrables debe conservarse durante 7 años. Considere la posibilidad de utilizar un software de contabilidad empresarial para realizar un seguimiento de sus gastos y no utilizar papel para el mantenimiento de registros.

-

Separe los gastos personales y comerciales.

Los gastos comerciales se pueden amortizar y reducir su obligación tributaria general. Comience a separar sus gastos comerciales y personales de inmediato. Abra una cuenta corriente comercial separada. Obtenga una tarjeta de crédito o débito comercial. Y asegúrese de que sus socios comerciales sepan qué gastos pueden amortizarse, y cuál no.

-

Repase qué gastos se consideran deducibles de impuestos.

No todos los gastos son deducibles de impuestos. Pero la mayoría de los gastos en los que incurre al tratar de generar ingresos para su negocio se pueden amortizar. Algunas compras importantes, como equipos grandes, se consideran gastos de capital. Es posible que la compra inicial no se cancele todo en un año fiscal, pero la depreciación del valor, junto con los costos de funcionamiento.

-

Guarde los recibos de los viajes de negocios.

Muchos gastos de viajes de negocios son deducibles de impuestos. Mantenga registros de costos como transporte, alojamiento y algunas de las comidas (generalmente el 50% del costo). Conserve sus recibos de estos gastos durante al menos tres años, siempre que el IRS pueda auditarlo.

-

Registre los gastos lo antes posible.

Ya sea que almacene sus registros usted mismo o utilice un programa de software de contabilidad empresarial, Adquiera el hábito de registrar los gastos de inmediato. Formalice el proceso de cómo rastrear y almacenar los recibos y registrar los gastos.

-

Supervise y revise los gastos con regularidad.

El software de contabilidad empresarial puede mostrar su información de gastos con gráficos y paneles. Y si realiza un seguimiento de sus gastos manualmente, asegúrese de incorporar una revisión periódica de las políticas y los procedimientos de gestión de gastos. Considere la contabilidad de doble entrada para detectar errores y prevenir fraudes.

¿Cómo realizar un seguimiento de los gastos comerciales?

El seguimiento de los gastos de su empresa debería convertirse en un hábito. Al convertirlo en parte de su flujo de trabajo habitual, es menos probable que pierda gastos que pueden reducir su carga fiscal general. Y al vigilar sus gastos e ingresos a través de su estado de resultados, puede controlar mejor la salud financiera de su empresa.

-

Abra una cuenta bancaria comercial. Asegúrese de que esté separado de su cuenta corriente personal y utilícelo solo para gastos comerciales. Esto facilitará el seguimiento de los cargos comerciales. Y puede ser elegible para tarjetas de crédito o débito comerciales que vienen con beneficios como reembolso en efectivo o financiamiento sin intereses durante tres meses.

-

Formalice cómo almacena los recibos. Considere escanear recibos y guardar copias digitales. Intente convertirlo en parte de su flujo de trabajo habitual. Si no es a diario, trate de reservar el mismo tiempo cada semana para escanear y organizar los recibos. Escriba el propósito comercial en el recibo para que pueda recordarlo más tarde, si es necesario.

-

Revise y categorice sus gastos con regularidad. Examine cada transacción y realice un seguimiento de sus gastos por categoría. Al comparar sus gastos con los ingresos, puede ver cuánto cuesta producir una cantidad de ingresos en un tiempo determinado.

-

Considere la posibilidad de comprar un software de contabilidad empresarial. Ahorre tiempo y asegúrese de tener la información más actualizada con una plataforma de contabilidad. Almacene y realice un seguimiento de los recibos y clasifique fácilmente los gastos. Puede ver gráficos y paneles de su información financiera, así como generar informes importantes, como la cuenta de resultados.

Seguimiento de los gastos comerciales con software

Al rastrear sus gastos, puede reducir su obligación tributaria. Pero también es importante mantener registros detallados de estos gastos en caso de que sea auditado o necesite conciliar cuentas. Dejar de usar papel y usar software de contabilidad empresarial puede ayudar a ahorrar tiempo, Automatizar procesos y mantener registros financieros más precisos. incluso si tiene una pequeña empresa o una nueva empresa. A medida que crece su negocio, el software escalará con su crecimiento. Y las soluciones de nube de primer nivel como NetSuite se integran con otro software empresarial, como su CRM, funciones de gestión de inventario y comercio electrónico.

Preguntas frecuentes sobre gastos comerciales

¿Se pueden transferir los gastos comerciales?

Es posible que su empresa pueda realizar un arrastre si tiene una pérdida operativa neta (NOL), ha superado la cantidad de deducciones permitidas y un crédito no reembolsable para el que califica es más que el impuesto que adeuda en un año.

Los gastos comerciales que se pueden deducir no están sujetos a impuestos. Hay algunos gastos comerciales, como la demolición, que no se pueden amortizar.

¿Puedo deducir los gastos personales de la empresa?

No puede deducir los gastos personales de su negocio. Sin embargo, si el gasto es tanto para uso comercial como personal, puede deducir la parte comercial. Por ejemplo, supongamos que tiene un vehículo y conduce para consultar con los clientes en el lugar el 25% del tiempo. Puede deducir el 25% de sus gastos comerciales. Deberá mantener registros como el kilometraje incurrido, los costos de mantenimiento y el propósito de cada viaje.

¿Cuáles son los tres tipos de gastos comerciales?

Los tres tipos principales son:

- Reparado: Estos gastos tienden a no cambiar y siguen siendo los mismos. Los ejemplos incluyen pagos de alquiler o arrendamiento de equipo.

- Variable: Estos gastos varían de un mes a otro. Los ejemplos incluyen comisiones de empleados y servicios públicos.

- Periódico: Estos gastos ocurren ocasionalmente. Los ejemplos incluyen reparaciones de equipos de emergencia y bonificaciones anuales.

Artículos Destacados

- ¿Qué es un presupuesto y por qué su empresa necesita uno?

- ¿Qué son los gastos operativos? Una guía de negocios

- ¿Qué son los segmentos comerciales de un banco?

- ¿Qué son las métricas comerciales?

- ¿Qué son las pruebas de participación material?

- ¿Qué son los gastos no monetarios?

- ¿Qué son los activos no operativos?

- ¿Cuáles son las ganancias discrecionales del vendedor?

- ¿Qué son los gastos de manutención? ¿Y cuánto necesitas?

-

¿Qué son los gastos generales?

¿Qué son los gastos generales? Los gastos generales son costos comerciales que están relacionados con el funcionamiento diario de la empresa. A diferencia de los gastos operativos, los gastos generales no pueden atribuirse a una un...

-

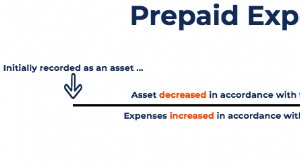

¿Qué son los gastos pagados por adelantado?

¿Qué son los gastos pagados por adelantado? Los gastos pagados por adelantado representan gastos Gastos Un gasto representa un pago en efectivo o crédito para comprar bienes o servicios. Un gasto se registra en un solo punto en el que una empre...