ETFFIN Finance >> Curso de Finanzas Personales > >> Acciones >> Habilidades de Inversión en Acciones

Análisis entre mercados

La mayoría de los inversores tienen algo que me gusta llamar TVS, o 'Síndrome de visión de túnel'. Tienden a centrarse en un mercado y lo analizan absolutamente hasta la muerte. Su alcance es tan estrecho que tienden a pasar por alto el bosque a través de los árboles. La verdad es que los inversores que se centran en el panorama general representado en TODOS los mercados tienden a ser los que ofrecen un mejor rendimiento.

Hay cuatro clases de activos principales que analizamos en nuestro universo de inversión; cepo, cautiverio, materias primas y divisas. Los inversores tradicionales le harían creer que solo hay tres, pero creemos que estas cuatro clases juntas crean una muy buena imagen de lo que está sucediendo en el mundo.

Según John Murphy, autor de Intermarket Analysis (un libro que recomiendo ALTAMENTE), Un enfoque de inversión verdaderamente diversificado debe incluir inversiones en cuatro clases de activos principales:acciones, cautiverio, materias primas y divisas. Más lejos, El análisis entre mercados nos dice que una cartera diversificada no debe limitar sus dólares a un país, pero incluye participaciones en varios mercados de todo el mundo. Siguiendo múltiples mercados, un inversor tiene una visión general y es capaz de ver cambios económicos y de mercado significativos antes que los inversores con un enfoque de mercado único. Los inversores de mercados múltiples pueden luego mover las tenencias de la cartera de un sector o mercado a otro con mayor facilidad a medida que cambian las condiciones. Finalmente, si está invirtiendo dólares se centra en un área, digamos como comerciante de acciones, la sabiduría del análisis entre mercados no se le escapa. Sin duda, analizar los cuatro mercados en su conjunto puede ayudarlo a discernir los sectores en los que debe concentrarse e incluso si debe o no tener más o menos efectivo.

Una estrategia entre mercados significa utilizar el análisis de mercado, incluyendo técnicas de análisis fundamental y técnico, para determinar y ajustar su asignación general de activos de acuerdo con las condiciones cambiantes del mercado. Echemos un vistazo a cómo se puede aplicar esta estrategia de rotación analizando algunos ejemplos de mercados anteriores.

Las acciones de oro y el dólar

Como mencioné anteriormente, Una estrategia entre mercados significa observar las diferentes clases de activos y las relaciones que comparten entre sí y con sectores específicos. Tomemos, por ejemplo, el índice del dólar, Los precios de las materias primas y el sector del oro, que en conjunto han confirmado altas correlaciones. Nuestro primer gráfico a continuación es un gráfico semanal que muestra la correlación inversa entre el índice del dólar estadounidense y el índice CRB (materias primas) de 2002 a 2004. Normalmente, en un entorno inflacionario, un dólar semanal se traducirá en precios más altos de las materias primas. Es lógico que un dólar débil haga que los productos estadounidenses sean más asequibles para los compradores extranjeros. También, Estados Unidos es uno de los países del mundo más bendecidos por los recursos, por lo que un dólar débil tiende a hacer subir los precios de la mayoría de las materias primas.

Figura 1 - Gráfico semanal del índice Hang Seng de Hong Kong (ventana inferior) y el índice de semiconductores (SOXX) que muestra una fuerte correlación y el Hang Seng lidera el SOXX. Los números del 1 al 4 muestran señales de compra (verde) y de venta (rojo oscuro) y las fechas en que se generaron las señales en función de los saltos de la línea de tendencia. Gráfico creado con MetaStock.com

El Hang Seng dio una señal de venta de ruptura de línea de tendencia el 17 de octubre, 1997, aproximadamente al mismo tiempo que la señal de venta de la línea de tendencia en el índice de semiconductores de Filadelfia (ver el número 1). El hecho de que ambos índices rompieran líneas de tendencia significativas al mismo tiempo fue una fuerte señal para la salida de las tenencias de semiconductores.

El 2 de octubre 1998, el índice Hang Seng generó una señal de compra, pero el índice de semiconductores no emitió una señal hasta la semana siguiente. Esto significa que los traders que siguen solo el índice de semiconductores, entrando al 248, estaban una semana por detrás de aquellos cuyas perspectivas incluían el índice Hang Seng, que dio su señal de compra en 200 puntos (número 2).

Fue la siguiente señal del Hang Seng, sin embargo, eso realmente dio a sus seguidores una ventaja. El Hang Seng rompió una importante línea de tendencia el 4 de abril. 2000, cuando el SOXX cotizaba a 1150, dar una señal a las existencias de semiconductores. El índice de semiconductores, por otra parte, no dio una clara señal de ruptura de la línea de tendencia de venta hasta seis meses después, el 6 de octubre 2000, cuando el índice cotizaba a 850. Los operadores que usaban solo el índice de semiconductores obtuvieron rendimientos un 26% por debajo de los operadores que siguieron el Hang Seng (número 3).

El Hang Seng dio otra señal de compra anterior el 6 de junio, 2003, (número 4), cuando el índice estaba en 360. El índice de semiconductores, por otra parte, no emitió su señal hasta más de dos meses después, cuando el índice cotizaba un 10% más alto a 400.

Materias primas y la estrategia del dólar canadiense

Al ampliar las perspectivas de inversión, El análisis entre mercados también puede brindar más oportunidades para que el inversor o comerciante proteja sus inversiones con una cobertura cambiaria eficaz. Muy simple, esto significa vender acciones o bonos denominados en monedas más débiles y comprarlos en las monedas más fuertes siempre que sea posible.

Tanto el dólar canadiense como el australiano tienen, por ejemplo, demostraron fuertes correlaciones con los productos básicos. Cuando los precios de las materias primas son fuertes, ambos lo hacen bien. Dado que Canadá está justo al lado del comerciante de EE. UU., puede comprar y vender acciones o bonos canadienses con relativa facilidad. Consulte la figura 2 para ver un gráfico que muestra la fuerza relativa del dólar canadiense frente al dólar estadounidense.

Figura 2 - Gráfico diario del dólar canadiense dividido por el dólar estadounidense. Tenga en cuenta la ruptura de la línea de tendencia a largo plazo que se produjo en abril de 2002 y el rápido aumento del valor del dólar canadiense frente al dólar estadounidense en los próximos 18 meses. En abril, el dólar canadiense se cotizaba a 0,63 dólares estadounidenses. En diciembre de 2003 valía $ 0,77 USD, un aumento del 22% dando una ventaja significativa a las carteras que contenían activos basados en dólares canadienses. Gráfico proporcionado por MetaStock.com

A lo largo de la década de 1990, el dólar estadounidense era más fuerte que su contraparte del norte, decirle a los comerciantes estadounidenses que se mantengan alejados de las inversiones canadienses. Sin embargo, aquellos comerciantes que miran el Índice de la Oficina de Investigación de Productos Básicos (CRB), que se compone de una canasta de productos básicos, habría notado cuando los precios de las materias primas comenzaron a subir, con el aumento del dólar canadiense. El índice CRB rompió una línea de tendencia a la baja a mediano plazo a principios de 2002, que proporcionó una señal de compra de materias primas. En abril de 2002, las condiciones de los noventa cambiaron. Esto se debió al hecho de que el dólar estadounidense se estaba debilitando y los precios de las materias primas estaban ganando fuerza.

Aquí, Los principales cambios de línea de tendencia, como los que vimos en el ejemplo de los semiconductores, determinaron cuándo era el momento de actuar. Cuando la línea de tendencia CAD / USD se rompió a principios de 2002 en el gráfico de fuerza relativa, los comerciantes que lo siguieron habrían comenzado a trasladar sus inversiones de activos denominados en dólares estadounidenses a favor de empresas canadienses (ver figura 2).

Otras ventajas

El análisis entre mercados también puede enseñarnos la importante relación histórica entre bonos, acciones y materias primas en el ciclo económico. Los precios de los bonos generalmente llevan a los precios de las acciones en una recuperación, con los precios de las materias primas confirmando que ha comenzado un período de expansión económica. A medida que la expansión madura y comienza a desacelerarse, El análisis entre mercados enseña a los operadores a estar atentos a que los bonos se reduzcan primero (a medida que suben las tasas de interés), seguido de acciones. Finalmente, cuando los precios de las materias primas bajan, Hay muchas posibilidades de que la expansión económica haya llegado a su fin. La siguiente fase es una desaceleración y una posible recesión.

Conclusión

Mirando los últimos años, podemos ver cómo una perspectiva entre mercados puede ofrecer una ventaja, en algunos casos sustancial, sobre una perspectiva de mercado único. El comerciante entre mercados observa los mercados de Asia y Europa, así como en EE. UU., porque lo que sucede en uno suele afectar a los demás (especialmente a medida que avanza la globalización). También hemos visto cómo el análisis entre mercados amplía el uso que hace el comerciante de la fortaleza de la moneda para determinar qué mercado nacional ofrece la mayor seguridad para sus inversiones.

Hay cuatro clases de activos principales que analizamos en nuestro universo de inversión; cepo, cautiverio, materias primas y divisas. Los inversores tradicionales le harían creer que solo hay tres, pero creemos que estas cuatro clases juntas crean una muy buena imagen de lo que está sucediendo en el mundo.

Según John Murphy, autor de Intermarket Analysis (un libro que recomiendo ALTAMENTE), Un enfoque de inversión verdaderamente diversificado debe incluir inversiones en cuatro clases de activos principales:acciones, cautiverio, materias primas y divisas. Más lejos, El análisis entre mercados nos dice que una cartera diversificada no debe limitar sus dólares a un país, pero incluye participaciones en varios mercados de todo el mundo. Siguiendo múltiples mercados, un inversor tiene una visión general y es capaz de ver cambios económicos y de mercado significativos antes que los inversores con un enfoque de mercado único. Los inversores de mercados múltiples pueden luego mover las tenencias de la cartera de un sector o mercado a otro con mayor facilidad a medida que cambian las condiciones. Finalmente, si está invirtiendo dólares se centra en un área, digamos como comerciante de acciones, la sabiduría del análisis entre mercados no se le escapa. Sin duda, analizar los cuatro mercados en su conjunto puede ayudarlo a discernir los sectores en los que debe concentrarse e incluso si debe o no tener más o menos efectivo.

Una estrategia entre mercados significa utilizar el análisis de mercado, incluyendo técnicas de análisis fundamental y técnico, para determinar y ajustar su asignación general de activos de acuerdo con las condiciones cambiantes del mercado. Echemos un vistazo a cómo se puede aplicar esta estrategia de rotación analizando algunos ejemplos de mercados anteriores.

Las acciones de oro y el dólar

Como mencioné anteriormente, Una estrategia entre mercados significa observar las diferentes clases de activos y las relaciones que comparten entre sí y con sectores específicos. Tomemos, por ejemplo, el índice del dólar, Los precios de las materias primas y el sector del oro, que en conjunto han confirmado altas correlaciones. Nuestro primer gráfico a continuación es un gráfico semanal que muestra la correlación inversa entre el índice del dólar estadounidense y el índice CRB (materias primas) de 2002 a 2004. Normalmente, en un entorno inflacionario, un dólar semanal se traducirá en precios más altos de las materias primas. Es lógico que un dólar débil haga que los productos estadounidenses sean más asequibles para los compradores extranjeros. También, Estados Unidos es uno de los países del mundo más bendecidos por los recursos, por lo que un dólar débil tiende a hacer subir los precios de la mayoría de las materias primas.

Figura 1 - Gráfico semanal del índice Hang Seng de Hong Kong (ventana inferior) y el índice de semiconductores (SOXX) que muestra una fuerte correlación y el Hang Seng lidera el SOXX. Los números del 1 al 4 muestran señales de compra (verde) y de venta (rojo oscuro) y las fechas en que se generaron las señales en función de los saltos de la línea de tendencia. Gráfico creado con MetaStock.com

El Hang Seng dio una señal de venta de ruptura de línea de tendencia el 17 de octubre, 1997, aproximadamente al mismo tiempo que la señal de venta de la línea de tendencia en el índice de semiconductores de Filadelfia (ver el número 1). El hecho de que ambos índices rompieran líneas de tendencia significativas al mismo tiempo fue una fuerte señal para la salida de las tenencias de semiconductores.

El 2 de octubre 1998, el índice Hang Seng generó una señal de compra, pero el índice de semiconductores no emitió una señal hasta la semana siguiente. Esto significa que los traders que siguen solo el índice de semiconductores, entrando al 248, estaban una semana por detrás de aquellos cuyas perspectivas incluían el índice Hang Seng, que dio su señal de compra en 200 puntos (número 2).

Fue la siguiente señal del Hang Seng, sin embargo, eso realmente dio a sus seguidores una ventaja. El Hang Seng rompió una importante línea de tendencia el 4 de abril. 2000, cuando el SOXX cotizaba a 1150, dar una señal a las existencias de semiconductores. El índice de semiconductores, por otra parte, no dio una clara señal de ruptura de la línea de tendencia de venta hasta seis meses después, el 6 de octubre 2000, cuando el índice cotizaba a 850. Los operadores que usaban solo el índice de semiconductores obtuvieron rendimientos un 26% por debajo de los operadores que siguieron el Hang Seng (número 3).

El Hang Seng dio otra señal de compra anterior el 6 de junio, 2003, (número 4), cuando el índice estaba en 360. El índice de semiconductores, por otra parte, no emitió su señal hasta más de dos meses después, cuando el índice cotizaba un 10% más alto a 400.

Materias primas y la estrategia del dólar canadiense

Al ampliar las perspectivas de inversión, El análisis entre mercados también puede brindar más oportunidades para que el inversor o comerciante proteja sus inversiones con una cobertura cambiaria eficaz. Muy simple, esto significa vender acciones o bonos denominados en monedas más débiles y comprarlos en las monedas más fuertes siempre que sea posible.

Tanto el dólar canadiense como el australiano tienen, por ejemplo, demostraron fuertes correlaciones con los productos básicos. Cuando los precios de las materias primas son fuertes, ambos lo hacen bien. Dado que Canadá está justo al lado del comerciante de EE. UU., puede comprar y vender acciones o bonos canadienses con relativa facilidad. Consulte la figura 2 para ver un gráfico que muestra la fuerza relativa del dólar canadiense frente al dólar estadounidense.

Figura 2 - Gráfico diario del dólar canadiense dividido por el dólar estadounidense. Tenga en cuenta la ruptura de la línea de tendencia a largo plazo que se produjo en abril de 2002 y el rápido aumento del valor del dólar canadiense frente al dólar estadounidense en los próximos 18 meses. En abril, el dólar canadiense se cotizaba a 0,63 dólares estadounidenses. En diciembre de 2003 valía $ 0,77 USD, un aumento del 22% dando una ventaja significativa a las carteras que contenían activos basados en dólares canadienses. Gráfico proporcionado por MetaStock.com

A lo largo de la década de 1990, el dólar estadounidense era más fuerte que su contraparte del norte, decirle a los comerciantes estadounidenses que se mantengan alejados de las inversiones canadienses. Sin embargo, aquellos comerciantes que miran el Índice de la Oficina de Investigación de Productos Básicos (CRB), que se compone de una canasta de productos básicos, habría notado cuando los precios de las materias primas comenzaron a subir, con el aumento del dólar canadiense. El índice CRB rompió una línea de tendencia a la baja a mediano plazo a principios de 2002, que proporcionó una señal de compra de materias primas. En abril de 2002, las condiciones de los noventa cambiaron. Esto se debió al hecho de que el dólar estadounidense se estaba debilitando y los precios de las materias primas estaban ganando fuerza.

Aquí, Los principales cambios de línea de tendencia, como los que vimos en el ejemplo de los semiconductores, determinaron cuándo era el momento de actuar. Cuando la línea de tendencia CAD / USD se rompió a principios de 2002 en el gráfico de fuerza relativa, los comerciantes que lo siguieron habrían comenzado a trasladar sus inversiones de activos denominados en dólares estadounidenses a favor de empresas canadienses (ver figura 2).

Otras ventajas

El análisis entre mercados también puede enseñarnos la importante relación histórica entre bonos, acciones y materias primas en el ciclo económico. Los precios de los bonos generalmente llevan a los precios de las acciones en una recuperación, con los precios de las materias primas confirmando que ha comenzado un período de expansión económica. A medida que la expansión madura y comienza a desacelerarse, El análisis entre mercados enseña a los operadores a estar atentos a que los bonos se reduzcan primero (a medida que suben las tasas de interés), seguido de acciones. Finalmente, cuando los precios de las materias primas bajan, Hay muchas posibilidades de que la expansión económica haya llegado a su fin. La siguiente fase es una desaceleración y una posible recesión.

Conclusión

Mirando los últimos años, podemos ver cómo una perspectiva entre mercados puede ofrecer una ventaja, en algunos casos sustancial, sobre una perspectiva de mercado único. El comerciante entre mercados observa los mercados de Asia y Europa, así como en EE. UU., porque lo que sucede en uno suele afectar a los demás (especialmente a medida que avanza la globalización). También hemos visto cómo el análisis entre mercados amplía el uso que hace el comerciante de la fortaleza de la moneda para determinar qué mercado nacional ofrece la mayor seguridad para sus inversiones.

Artículos Destacados

-

Índice de rentabilidad

Índice de rentabilidad ¿Qué es el índice de rentabilidad (PI)? El índice de rentabilidad (PI), alternativamente denominado índice de inversión de valor (VIR) o índice de inversión de beneficios (PIR), describe un índice q...

-

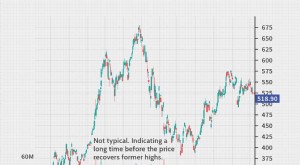

Índice de úlcera (UI)

Índice de úlcera (UI) ¿Qué significa el índice de úlceras? El índice de úlcera (UI) es un indicador técnico que mide el riesgo a la baja en términos de profundidad y duración de las caídas de precios. El índice aumenta d...