Volatilidad implícita:detectar un alto volumen y alinear sus opciones

La volatilidad implícita es como la gravedad. No puedes observarlo directamente pero sabes que está ahí y es medible. Y es muy importante también. Así como la gravedad impacta nuestra vida diaria, La volatilidad implícita es un ingrediente crítico en el precio de las opciones. Y "lo que tiene un precio" puede ser un factor clave para determinar si su comercio de opciones es rentable.

Volatilidad implícita versus histórica:expectativas y realidad

La volatilidad implícita (IV) es una medida estadística que refleja el rango probable de cambio de precio futuro de una acción. Se calcula mediante un modelo de precios de derivados, que es una forma elegante de decir que conecta los puntos entre el precio de las opciones de acciones y las expectativas del mercado para el futuro.

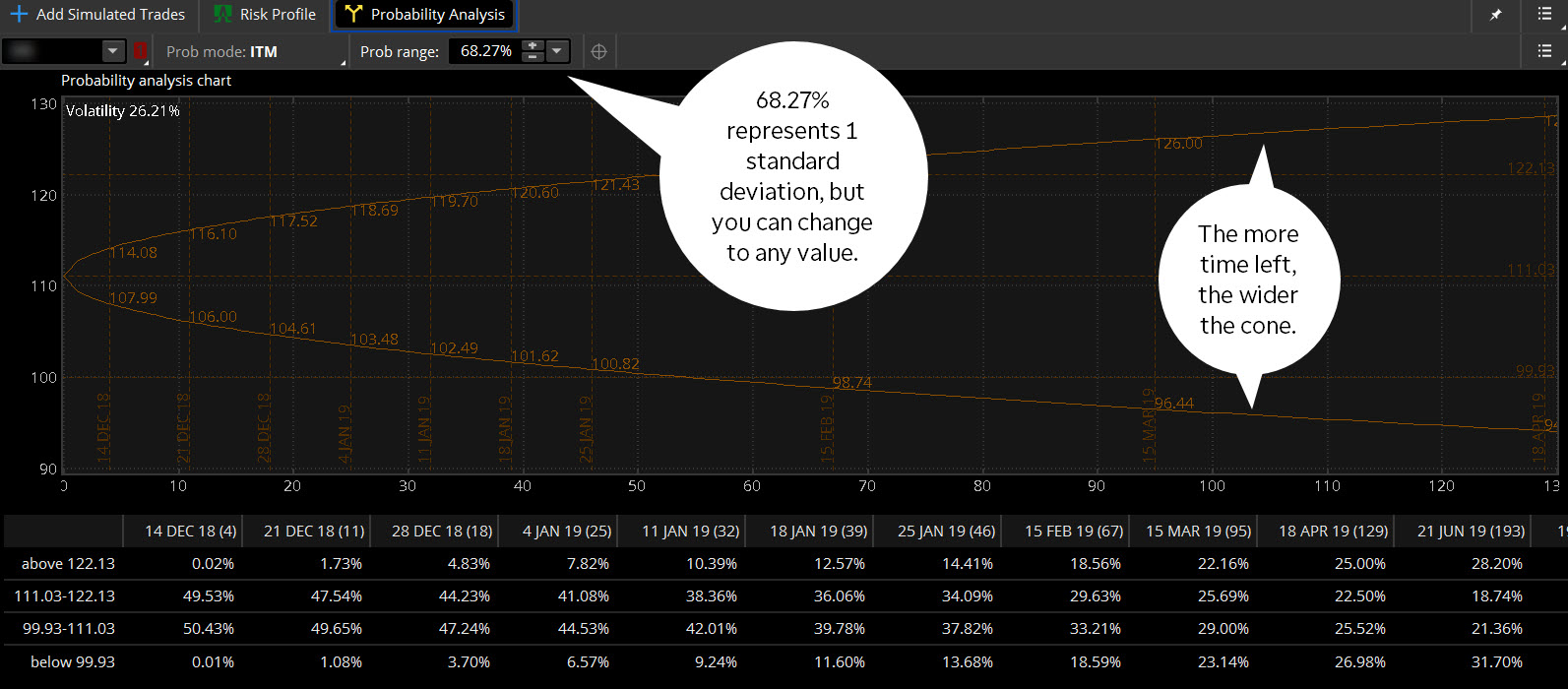

Generalmente, cuanto mayor sea la volatilidad implícita de una opción, cuanto mayor sea su precio, y cuanto mayor sea el cambio de precio esperado en la acción subyacente. Hay una advertencia importante:aunque:IV no predice el dirección de la mudanza, solo la magnitud y la probabilidad. Para una representación gráfica, puedes usar un cono de probabilidad, como se muestra en la figura 1.

Un cono de probabilidad usa IV para predecir un rango de resultados de precios futuros. El stock de ejemplo a continuación, con un volumen de 26,21%, muestra una probabilidad del 68,27% de que el precio aterrice dentro del rango designado en cada fecha futura. ¿Por qué 68,27%? Los fanáticos de las estadísticas saben que, bajo una distribución normal, El 68,27% de las observaciones caen dentro de una desviación estándar de la media. Pero puede cambiar el cono a cualquier rango de probabilidad que desee.

FIGURA 1:ANÁLISIS DE PROBABILIDAD. Un cono de probabilidad utiliza el volumen implícito para mostrar un rango de resultados de precios futuros con un nivel específico de probabilidad. La plataforma thinkorswim establece el valor predeterminado en 68,27%, para representar una desviación estándar, pero los usuarios pueden seleccionar cualquier nivel de probabilidad. Para usar la herramienta, bajo la Analizar pestaña, Seleccione Análisis de probabilidad . Fuente de la imagen:the TD Ameritrade thinkorswim ® plataforma Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros.

Por otra parte, La volatilidad histórica es una medida de la real, o realizado, volatilidad en el tiempo. La diferencia clave es que la volatilidad histórica analiza la volatilidad de los precios históricos de una acción en lugar de la volatilidad futura implícita en las opciones de las acciones. Comparar el volumen histórico y el implícito puede ser una forma útil de comprender cuánta volatilidad esperada se está descontando en las opciones frente a cuánto tiende a materializarse en realidad. Tenga en cuenta, sin embargo, que el desempeño pasado no garantiza resultados futuros.

Todo lo demás igual, un IV más alto en relación con la volatilidad histórica sugiere que las opciones son caras, mientras que un IV más bajo sugiere que las opciones son económicas.

FIGURA 2:HISTÓRICO (PÚRPURA) VS. VOLATILIDAD IMPLÍCITA (AZUL). Para encontrar volatilidad implícita e histórica en el thinkorswim

®

plataforma de TD Ameritrade, abre un gráfico y selecciona Estudios > Agregar estudio > Estudios de volatilidad . Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros.

FIGURA 2:HISTÓRICO (PÚRPURA) VS. VOLATILIDAD IMPLÍCITA (AZUL). Para encontrar volatilidad implícita e histórica en el thinkorswim

®

plataforma de TD Ameritrade, abre un gráfico y selecciona Estudios > Agregar estudio > Estudios de volatilidad . Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros. El significado de revertir la media

La volatilidad implícita tiene una tendencia a revertir la media, lo que significa que hay períodos en los que se desvía de su promedio histórico y luego regresa (o revierte) al promedio, o malvado.

Algunas de las razones por las que la volatilidad implícita de una opción puede desviarse de su promedio histórico incluyen los próximos anuncios de ganancias, incertidumbre en torno a la economía o las tasas de interés y la Fed, o noticias próximas como un fallo sobre un nuevo medicamento o una fusión o adquisición. La clave es reconocer cuándo la volatilidad implícita se encuentra en un nivel extremo en relación con su promedio histórico, luego estructurando un intercambio en consecuencia.

Para los operadores de opciones que tienen una opinión sobre la dirección futura del precio de una acción, Las consideraciones de volatilidad podrían influir en la elección entre comprar y vender. En general, si la volatilidad implícita de una opción es alta y está bajando, los operadores calificados podrían considerar la posibilidad de vender una opción en corto para obtener una exposición negativa a la volatilidad. En cambio, si el volumen implícito de una opción es bajo y está aumentando, un comerciante podría considerar una opción larga para obtener una exposición positiva a la volatilidad.

Cualquiera que sea la estrategia de opciones que elija, potencialmente puede mejorar una operación alineando una opinión direccional con las expectativas de volatilidad.

En resumen, para períodos de alta volatilidad implícita, considerar estrategias de venta como llamadas cubiertas, put garantizado en efectivo o desnudo, o diferenciales de crédito.

Para períodos de baja volatilidad implícita, considerar estrategias de compra como llamadas largas o ofertas de venta, o márgenes de débito.

¿Son las opciones las elección correcta para ti?

Si bien el comercio de opciones implica riesgos únicos y definitivamente no es adecuado para todos, si cree que el comercio de opciones encaja con su tolerancia al riesgo y su estrategia de inversión general, TD Ameritrade puede ayudarlo a perseguir sus estrategias de negociación de opciones con potentes plataformas de negociación, recursos de generación de ideas, y el apoyo que necesitas.

Obtenga más información sobre los posibles beneficios y riesgos de las opciones comerciales.

Opción

- Vs. implícito Volatilidad realizada

- Preguntas y respuestas sobre volatilidad de opciones:VIX,

- Sus opciones de fondos mutuos

- Explicación de las opciones de llamada con temporizador

- Conociendo el valor de sus opciones

- Herramientas útiles para calcular la volatilidad implícita de las opciones

- Consejos útiles para el comercio de opciones de compra y venta

- Elección de su corredor de acciones y opciones

- Consejos para su 401k y la volatilidad del mercado

-

¿Qué es la volatilidad implícita (IV)?

¿Qué es la volatilidad implícita (IV)? La volatilidad implícita (IV) utiliza el precio de una opción para calcular lo que dice el mercado sobre la volatilidad futura de las acciones subyacentes de la opción. IV es uno de los seis factores ...

-

¿Qué es una sonrisa de volatilidad?

¿Qué es una sonrisa de volatilidad? Una sonrisa de volatilidad se refiere a una representación gráfica en forma de U del patrón creado por las volatilidades implícitas de los contratos de opciones múltiples que comparten la misma fecha ...