Fondo Quant

¿Qué es un fondo cuantitativo?

Un fondo cuantitativo es un fondo de inversión cuyos valores se eligen en función de datos numéricos recopilados mediante análisis cuantitativo. Estos fondos se consideran no tradicionales y pasivos. Se construyen con modelos personalizados utilizando programas de software para determinar las inversiones.

Los defensores de los fondos cuantitativos creen que la elección de inversiones que utilicen insumos y programas informáticos ayuda a las empresas de fondos a reducir los riesgos y pérdidas asociados con la gestión por parte de los gestores de fondos humanos.

Conclusiones clave

- Un fondo cuantitativo toma decisiones de inversión basadas en el uso de modelos matemáticos avanzados y análisis cuantitativos.

- Los gerentes utilizan algoritmos y modelos informáticos personalizados para elegir sus inversiones.

- Los inversores recurren al análisis cuantitativo dentro de los fondos y se aferran a él debido a la creciente disponibilidad de datos de mercado.

- Aunque los fondos cuantitativos utilizan tecnología de punta, el uso del análisis cuantitativo no es nuevo.

Cómo funciona un fondo cuantitativo

Los fondos cuantitativos se basan en estrategias de inversión algorítmicas o sistemáticamente programadas. Como tal, no usan la experiencia, juicio, u opiniones de gerentes humanos para tomar decisiones de inversión. Utilizan análisis cuantitativo en lugar de análisis fundamental, por eso también se les llama fondos cuantitativos. No solo pueden ser una de las muchas ofertas de inversión respaldadas por los administradores de activos, pero también pueden formar parte del enfoque de gestión central de los gestores de inversiones especializados.

Un mayor acceso a una gama más amplia de datos de mercado impulsó el crecimiento de los fondos cuantitativos, sin mencionar el creciente número de soluciones que rodean el uso de big data. Los desarrollos en la tecnología financiera y la creciente innovación en torno a la automatización han ampliado enormemente los conjuntos de datos con los que los administradores de fondos cuantitativos pueden trabajar. dándoles fuentes de datos aún más robustas para un análisis más amplio de escenarios y horizontes de tiempo.

Los grandes administradores de activos han buscado aumentar su inversión en estrategias cuantitativas mientras los administradores de fondos luchan por superar los puntos de referencia del mercado a lo largo del tiempo. Los administradores de fondos de cobertura más pequeños también completan la oferta total de fondos cuantitativos en el mercado de inversión. En general, Los administradores de fondos cuantitativos buscan personas talentosas con títulos académicos acreditados y experiencia altamente técnica en matemáticas y programación.

Las estrategias cuantitativas a menudo se denominan Caja Negra debido al alto nivel de secreto que rodea a los algoritmos que utilizan.

Rentabilidad cuantitativa del fondo

La programación de fondos cuantitativos y los algoritmos cuantitativos tienen miles de señales comerciales en las que pueden confiar, que van desde puntos de datos económicos hasta valores de activos globales de tendencia y noticias de la empresa en tiempo real. Los fondos cuantitativos también son conocidos por construir modelos sofisticados en torno al impulso, calidad, valor, y solidez financiera utilizando algoritmos patentados desarrollados a través de programas de software avanzados.

Los fondos cuantitativos han atraído una cantidad considerable de interés e inversión debido a los rendimientos que han generado a lo largo de los años. Sin embargo, según un informe de Inversor institucional , han tenido un rendimiento inferior desde 2016. En los cinco años previos a 2021, el informe dijo que el índice MSCI World y el índice cuantitativo de acciones generaron rendimientos anualizados de 11,6% y 0,88%, respectivamente.

Inversor institucional afirmó que el índice cuantitativo de acciones subió un 10,2% en 2010, 15,3% en 2011, 8,8% en 2012, 14,7% en 2013, 10,4% en 2014, y 9,2% en 2015.

Una breve historia de las estrategias cuantitativas

La base para el análisis cuantitativo y, por lo tanto, fondos cuantitativos, tiene una historia que se remonta a ocho décadas, con la publicación de un libro de 1934 llamado Análisis de seguridad . Escrito por Benjamin Graham y David Dodd, el libro defendía la inversión basada en la medición rigurosa de métricas financieras objetivas relacionadas con acciones específicas.

Análisis de seguridad ha sido seguida por otras publicaciones relacionadas con estrategias de inversión cuantitativas, como Joel Greenblatt's El librito que supera al mercado y de James O'Shaughnessy Qué funciona en Wall Street .

Consideraciones Especiales

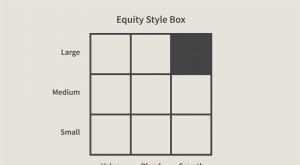

Los fondos cuantitativos a menudo se clasifican como inversiones alternativas ya que sus estilos de gestión difieren de los gestores de fondos más tradicionales.

Los fondos cuantitativos generalmente se ejecutan a un costo más bajo porque no necesitan tantos analistas tradicionales y administradores de cartera para ejecutarlos. Sin embargo, sus costos comerciales tienden a ser más altos que los de los fondos tradicionales, debido a una mayor rotación de valores. Sus ofertas también son generalmente más complejas que los fondos estándar y es común que algunos de ellos se dirijan a inversionistas de alto patrimonio neto o tengan requisitos de entrada de fondos altos.

Algunos inversores consideran que los fondos cuantitativos se encuentran entre las ofertas más innovadoras y altamente técnicas del universo de inversión. Abarcan una amplia gama de estilos de inversión temáticos y, a menudo, implementan algunas de las tecnologías más innovadoras de la industria.

Los fondos cuantitativos exitosos vigilan de cerca el control de riesgos debido a la naturaleza de sus modelos. La mayoría de las estrategias comienzan con un universo o punto de referencia y utilizan ponderaciones sectoriales e industriales en sus modelos. Esto permite que los fondos controlen la diversificación hasta cierto punto sin comprometer el modelo en sí.

Riesgos de las estrategias de fondos cuantitativos

Algunos han argumentado que los fondos cuantitativos presentan un riesgo sistémico y no adoptan el concepto de dejar que una caja negra administre sus inversiones. Para todos los fondos cuantitativos exitosos que existen, al igual que muchos parecen no tener éxito. Desafortunadamente, por la reputación de los cuantos, cuando fallan a menudo fracasan a lo grande.

Long-Term Capital Management (LTCM) fue uno de los fondos de cobertura cuantitativos más famosos, ya que fue dirigido por algunos de los líderes académicos más respetados y dos economistas ganadores del Premio Nobel en Memoria, Myron S. Scholes y Robert C. Merton. Durante la década de 1990, su equipo generó rendimientos superiores a la media y atrajo capital de todo tipo de inversores. Eran famosos no solo por explotar las ineficiencias, sino también por utilizar un fácil acceso al capital para crear enormes apuestas apalancadas en la dirección del mercado.

La naturaleza disciplinada de su estrategia en realidad creó la debilidad que llevó a su colapso. LTCM se liquidó y disolvió a principios de 2000. Sus modelos no incluían la posibilidad de que el gobierno ruso pudiera incumplir parte de su propia deuda. Este evento desencadenó eventos, y una reacción en cadena magnificada por el apalancamiento creó estragos. LTCM estuvo tan involucrado con otras operaciones de inversión que su colapso afectó a los mercados mundiales, desencadenando eventos dramáticos. En el final, la Reserva Federal (Fed) intervino para ayudar, y otros bancos y fondos de inversión apoyaron a LTCM para evitar daños mayores.

Los fondos cuantitativos pueden fallar, ya que se basan en gran medida en eventos históricos y el pasado no siempre se repite en el futuro.

Si bien un equipo cuantitativo sólido agregará constantemente nuevos aspectos a los modelos para predecir eventos futuros, es imposible predecir el futuro en todo momento. Los fondos cuantitativos también pueden verse abrumados cuando la economía y los mercados experimentan una volatilidad superior a la media. Las señales de compra y venta pueden llegar tan rápido que una alta rotación puede generar altas comisiones y eventos imponibles.

Los fondos cuantitativos también pueden representar un peligro cuando se comercializan como a prueba de osos o se basan en estrategias cortas. Predecir las recesiones utilizando derivados y combinando apalancamiento puede ser peligroso. Un giro equivocado puede provocar implosiones, que a menudo son noticia.

Fondo de cobertura

-

Fondo equilibrado

Fondo equilibrado ¿Qué es un fondo equilibrado? Un fondo equilibrado es un fondo mutuo que normalmente contiene un componente de acciones y bonos. Un fondo mutuo es una canasta de valores en la que los inversores pue...

-

¿Qué son los fondos cuantitativos?

¿Qué son los fondos cuantitativos? En la empresa de gestión patrimonial y patrimonial, las inversiones son administradas por administradores de fondos. Cuentan con la ayuda de equipos de analistas de investigación para analizar informa...