La actividad Compre ahora, pague después pronto aparecerá en su informe de crédito

Esto tiene el potencial de ser un cambio positivo y negativo.

Puntos clave

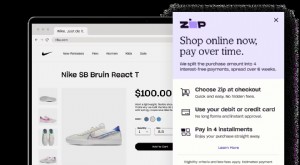

- Los planes "Compre ahora, pague después" permiten a los consumidores pagar las compras a plazos.

- Pronto, los pagos bajo estos planes se agregarán a la sección de historial de pagos de los informes crediticios del consumidor.

Los consumidores que no pueden permitirse el lujo de pagar las compras directamente a menudo recurren a las tarjetas de crédito para pagar a plazos. Pero hay un inconveniente inmediato al hacerlo:acumular intereses y hacer que las compras cuesten más.

Es por eso que los planes "compre ahora, pague después", o planes BNPL, a menudo se promocionan como una mejor solución. Los planes BNPL permiten a los consumidores pagar las compras en cuotas. Mientras que es posible mantener un saldo de tarjeta de crédito durante años, con los planes BNPL, los consumidores suelen tener alrededor de 12 semanas para terminar de pagar sus artículos. Sin embargo, la ventaja es que no se cobran intereses ni tarifas, siempre que los consumidores cumplan con sus calendarios de pago.

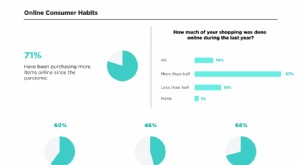

A medida que los planes BNPL se han vuelto cada vez más populares, también han sido objeto de más escrutinio y críticas. Esto se debe a que estos planes no requieren una verificación de crédito como lo hacen las compañías de crédito. Por lo tanto, es bastante fácil para los consumidores calificar para un acuerdo BNPL, incluso si no están en la mejor situación financiera.

De hecho, la Oficina de Protección Financiera del Consumidor anunció a fines del año pasado que tomaría medidas enérgicas contra los proveedores de BNPL en un esfuerzo por garantizar que los consumidores estén adecuadamente protegidos. Mientras tanto, la oficina de crédito Equifax comenzará a registrar la actividad de BNPL en los informes de crédito a principios de 2022. Eso podría terminar siendo una bolsa mixta para los consumidores.

La importancia de un historial de pagos sólido

Los puntajes de crédito del consumidor se componen de varios factores, cada uno de los cuales tiene un peso diferente. El factor que tiene más peso es el historial de pagos, que habla de cuán puntuales son los consumidores con sus facturas y pagos de deudas. Un historial de pago deficiente puede resultar en un puntaje crediticio bajo, mientras que un historial de pago sólido puede resultar en un puntaje crediticio sólido.

Pronto, Equifax agregará la actividad del plan BNPL a los historiales de pago de los consumidores en sus informes de crédito. El objetivo es dar a los prestamistas una imagen más completa de los patrones de pago y los compromisos financieros de los consumidores. Pero si bien este es un movimiento que podría ayudar a los consumidores, también podría perjudicarlos.

Los consumidores que se inscriban en los planes BNPL y cumplan con sus acuerdos podrían ver cómo mejora su puntaje de crédito como resultado. Pero aquellos que se atrasen en sus pagos de BNPL podrían ver cómo sus puntajes de crédito se ven afectados una vez que esa actividad negativa se agregue a sus historiales de pago.

Cómo usar los planes BNPL de forma segura

Los planes BNPL son una buena opción para los consumidores que quieren o necesitan hacer compras que no pueden cubrir por completo, pero que esperan poder pagar en unas semanas. Sin embargo, no son una buena opción para los consumidores que ya están endeudados y saben que no pueden pagar los artículos que están comprando.

Los consumidores que se suscriban a un plan BNPL deben leer los términos detenidamente antes de comprometerse con un acuerdo. Y a partir de ahí, deben tomar nota de las fechas de vencimiento de sus pagos para evitar la morosidad. Del mismo modo, una vez que se celebran esos acuerdos, los consumidores deben tener en cuenta sus pagos a plazos en sus presupuestos para asegurarse de estar al tanto de ellos.

Si bien los planes BNPL brindan a los consumidores mucha flexibilidad, también es fácil abusar de ellos. El hecho de que estén a punto de comenzar a aparecer en los informes crediticios puede resultar en una mayor responsabilidad del consumidor, lo cual no es malo. Pero es imperativo que los usuarios de BNPL reconozcan que, si bien estos planes en realidad pueden ayudarlos con su crédito, también podría suceder lo contrario.

Finanzas personales

- Compra ahora,

- 5 alternativas para cobrar sus facturas médicas

- Compra ahora,

- 3 peligros de usar Comprar ahora, Pagar planes posteriores

- ¿Qué es Afterpay, Klarna y Affirm? | Cómo “Compre ahora, pague después” afecta su crédito

- ¿Qué es Compre ahora y pague después? ¿Es una buena idea?

- Compre ahora, pague después:¿hay trampa?

- Cómo arreglar su crédito

- Peligros ocultos de las aplicaciones Compre ahora, pague después

-

Su deuda médica pronto podría desaparecer de su informe de crédito

Su deuda médica pronto podría desaparecer de su informe de crédito Hable sobre algunas buenas noticias para los pacientes. Puntos clave La deuda médica morosa podría resultar en un puntaje crediticio más bajo. Pronto, eso puede no ser un problema para muchos cons...

-

¿Debería pagar por viajar con un plan Compre ahora, pague después?

¿Debería pagar por viajar con un plan Compre ahora, pague después? Cuando se trata de pagar un viaje, ahora tiene más opciones para explorar. Puntos clave El uso del plan BNPL ha aumentado en los últimos años. Si bien los planes BNPL son convenientes, tienen sus i...