¿Cómo se determina el precio de un derivado?

Los diferentes tipos de derivados tienen diferentes mecanismos de fijación de precios. Un derivado es simplemente un contrato financiero con un valor que se basa en algún activo subyacente (por ejemplo, el precio de una acción, vínculo, o mercancía). Los tipos de derivados más comunes son los contratos de futuros, contratos a plazo, opciones y permutas. Los derivados más exóticos pueden basarse en factores como el clima o las emisiones de carbono.

Conclusiones clave

- Los derivados son contratos financieros que se utilizan para una variedad de propósitos, cuyos precios se derivan de algún activo o valor subyacente.

- Dependiendo del tipo de derivada, su valor razonable o precio se calculará de forma diferente.

- Los contratos de futuros se basan en el precio al contado junto con un monto base, mientras que el precio de las opciones se basa en el tiempo hasta el vencimiento, volatilidad, y precio de ejercicio.

- Los precios de los swaps se basan en igualar el valor presente de un flujo fijo y uno variable de flujos de efectivo durante el vencimiento del contrato.

Conceptos básicos de fijación de precios de futuros

Los contratos de futuros son contratos financieros estandarizados que permiten a los tenedores comprar o vender un activo o producto básico subyacente a un precio determinado en el futuro. que está bloqueado hoy. Por lo tanto, El valor del contrato de futuros se basa en el precio al contado del producto básico.

Los precios de los futuros a menudo se desviarán algo del efectivo, o precio al contado, del subyacente. La diferencia entre el precio al contado de la materia prima y el precio de futuros es la base. Es un concepto crucial para los gestores de carteras y los comerciantes porque esta relación entre los precios al contado y los futuros afecta el valor de los contratos utilizados en la cobertura. Como existen brechas entre el precio al contado y el precio relativo hasta el vencimiento del contrato más cercano, la base no es necesariamente exacta.

Además de las desviaciones creadas debido a la brecha de tiempo entre el vencimiento del contrato de futuros y el producto al contado, calidad del producto, el lugar de entrega y los datos reales también pueden variar. En general, los inversores utilizan la base para medir la rentabilidad de la entrega de efectivo o el valor real, y también se utiliza para buscar oportunidades de arbitraje.

Por ejemplo, considere un contrato de futuros de maíz que representa 5, 000 bushels de maíz. Si el maíz se cotiza a $ 5 por bushel, el valor del contrato es de $ 25, 000. Los contratos de futuros están estandarizados para incluir una cierta cantidad y calidad del producto básico subyacente, para que puedan negociarse en un intercambio centralizado. El precio de futuros se mueve en relación con el precio al contado del producto básico en función de la oferta y la demanda de ese producto.

Los contratos a plazo tienen un precio similar al de los futuros, pero los contratos a plazo son contratos no estandarizados que, en cambio, se organizan entre dos contrapartes y se negocian en el mostrador con más flexibilidad de términos.

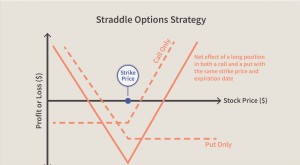

Opciones básicas de precios

Las opciones también son contratos de derivados comunes. Las opciones le dan al comprador el derecho, pero no la obligación, comprar o vender una cantidad determinada del activo subyacente a un precio predeterminado, conocido como precio de ejercicio, antes de que expire el contrato.

El objetivo principal de la teoría del precio de las opciones es calcular la probabilidad de que se ejerza una opción, o estar en el dinero (ITM), al vencimiento. Precio del activo subyacente (precio de las acciones), precio de ejercicio, volatilidad, tasa de interés, y tiempo hasta el vencimiento, que es el número de días entre la fecha de cálculo y la fecha de ejercicio de la opción, son variables de uso común que se ingresan en modelos matemáticos para derivar el valor razonable teórico de una opción.

Aparte de los precios de ejercicio y las acciones de una empresa, tiempo, volatilidad, y las tasas de interés también son muy importantes para fijar el precio de una opción con precisión. Cuanto más tiempo tenga un inversor para ejercer la opción, mayor será la probabilidad de que sea ITM al vencimiento. Similar, cuanto más volátil sea el activo subyacente, mayores serán las probabilidades de que expire ITM. Las tasas de interés más altas deberían traducirse en precios de opciones más altos.

El modelo de precios de opciones más conocido es el método Black-Scholes. Este método considera el precio de las acciones subyacentes, precio de ejercicio de la opción, tiempo hasta que expire la opción, volatilidad subyacente de las acciones y tasa de interés libre de riesgo para proporcionar un valor para la opción. Existen otros modelos populares, como el árbol binomial y los modelos de precios del árbol trinomial.

Conceptos básicos de precios de swaps

Los swaps son instrumentos derivados que representan un acuerdo entre dos partes para intercambiar una serie de flujos de efectivo durante un período de tiempo específico. Los swaps ofrecen una gran flexibilidad para diseñar y estructurar contratos basados en mutuo acuerdo. Esta flexibilidad genera muchas variaciones de swap, y cada uno tiene un propósito específico. Por ejemplo, una parte puede intercambiar un flujo de efectivo fijo para recibir un flujo de efectivo variable que fluctúa a medida que cambian las tasas de interés. Otros pueden intercambiar flujos de efectivo asociados con las tasas de interés de un país por las de otro.

El tipo más básico de swap es un swap de tasa de interés simple. En este tipo de permuta, las partes acuerdan intercambiar los pagos de intereses. Por ejemplo, suponga que el Banco A acepta realizar pagos al Banco B con una tasa de interés fija, mientras que el Banco B acepta realizar pagos al Banco A con una tasa de interés variable.

El valor del swap a la fecha de inicio será cero para ambas partes. Para que esta afirmación sea cierta, los valores de los flujos de efectivo que van a intercambiar las partes del swap deben ser iguales. Este concepto se ilustra con un ejemplo hipotético en el que el valor del tramo fijo y el tramo flotante del swap será V reparar y V Florida respectivamente. Por lo tanto, al inicio:

Vfix =Vfl

Los montos nocionales no se intercambian en los swaps de tasas de interés porque estos montos son iguales y no tiene sentido intercambiarlos. Si se supone que las partes también deciden intercambiar el monto nocional al final del período, el proceso será similar a un intercambio de un bono de tasa fija por un bono de tasa flotante con el mismo monto nocional. Por lo tanto, estos contratos de swap pueden valorarse en términos de bonos a tipo fijo y variable.

Artículos Destacados

- Cómo vender mi chatarra de oro al precio más alto

- ¿Cómo determino el precio de un sello postal sin marcar?

- ¿Cómo se utilizan los futuros para cubrir una posición?

- Backwardation

- Cómo utilizar los futuros de materias primas para realizar una cobertura

- Convergencia

- Paquete Futuros

- Cómo calcular el diferencial de oferta y demanda

- El precio de ejercicio de la opción

-

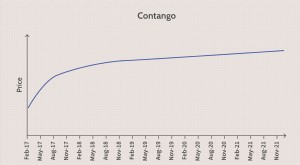

Aplazamiento de pago

Aplazamiento de pago ¿Qué es Contango? Contango es una situación en la que el precio de futuros de un producto básico es más alto que el precio al contado. Contango generalmente ocurre cuando se espera que el precio de ...

-

Negociación de progresiones de precios del S&P 500:conceptos básicos

Negociación de progresiones de precios del S&P 500:conceptos básicos Los futuros del índice S&P 500 aumentaron su popularidad en la última década después de que la regla de negociación diaria de patrones de la SEC desencadenara un éxodo de capital minorista de las acci...