Cómo obtener su puntaje de baliza

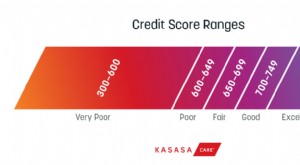

Siempre que solicite un préstamo o crédito, el acreedor examinará su puntaje crediticio para determinar si usted es un riesgo aceptable. Los puntajes de crédito son un número de tres dígitos que varía entre 300 y 850. Cuanto mayor sea su puntaje, mayores serán sus posibilidades de obtener crédito con una tasa de interés baja. Hay tres agencias de crédito principales en los Estados Unidos:Experian, Equifax y TransUnion, y cada uno utiliza su propio modelo de puntuación patentado. Beacon es solo uno de los nombres que Equifax ha usado en el pasado para sus puntajes.

¿Qué es el Beacon Score?

Cada vez que usa una tarjeta de crédito, pagar una factura o solicitar un préstamo, esa información se reporta a los tres burós de crédito. Cada oficina ejecutará los datos a través de su modelo de calificación para generar una calificación crediticia basada en su carga de deuda. saldos acreedores y pagos atrasados, entre otras cosas.

Cada oficina tiene un nombre diferente para su modelo de puntuación, y han cambiado los nombres con bastante regularidad a lo largo de los años. Por ejemplo, TransUnion ha llamado a su modelo "Empirica, "Precisión" y "FICO Risk Score Next Gen, "mientras que Experian se ha apegado bastante a las variaciones del nombre" puntaje FICO ". Equifax solía llamar a su modelo" Beacon, "que luego se convirtió en" Pinnacle ". Ahora se conoce como el Puntaje de crédito de Equifax. ™

El nombre no es importante, pero el número sí lo es. La puntuación que obtenga puede tener un gran efecto en los intereses que paga sobre cualquier tipo de crédito al consumo. La mayoría de los prestamistas buscarán un puntaje de alrededor de 670 o más antes de aprobarlo para un préstamo. Si su puntuación es inferior a 580, es posible que tenga dificultades para obtener crédito.

Cálculo del puntaje crediticio de Equifax

El algoritmo es un secreto muy bien guardado, por lo que se desconoce el cálculo exacto. Sin embargo, para las tres agencias de crédito, el desglose probablemente se verá así:

Historial de pagos (35 por ciento de la puntuación) :Pagar las facturas a tiempo hará que su puntaje suba; quiebras, Sentencias judiciales, ejecuciones hipotecarias, gravámenes cancelaciones, los pagos atrasados y similares harán que la puntuación baje.

Carga de la deuda (30 por ciento de la puntuación) :Maximizando sus tarjetas de crédito, tener muchas cuentas abiertas y, en general, deber mucho dinero afectará su puntaje.

Duración del historial crediticio (15 por ciento del puntaje) :Un largo historial de pagos puntuales mejorará su puntaje. Las personas sin historial crediticio son un factor desconocido para los prestamistas y obtendrán una puntuación baja en esta métrica.

Tipos de crédito (10 por ciento del puntaje) :Esta sección analiza los tipos de deuda que debe:hipoteca, préstamos para automóviles, préstamos personales y tarjetas de crédito. Tener varias tarjetas de crédito abiertas, por ejemplo, Es probable que afecte su puntaje más que tener una combinación equilibrada de tipos de préstamos.

Búsquedas de crédito (10 por ciento de la puntuación) :Consultas difíciles, cuando un prestamista con el que solicitó crédito extrae su puntaje crediticio, Infórmese a las agencias de crédito. Consultas suaves, cuando solicita un informe crediticio para su uso personal, no.

Obtenga su puntaje crediticio de Equifax

Hay tres formas de obtener su puntaje de Equifax:

- Cree una "Mi cuenta de Equifax" en el sitio web de Equifax. Puede solicitar dos informes gratuitos cada año a través de su panel de control.

- Ingrese a su cuenta, haga clic en la pestaña "Obtener mi puntaje de crédito gratis" e inscríbase en Equifax Core Credit ™. Luego, puede ver su puntaje crediticio más reciente de forma gratuita cada mes en su panel de control.

- Por ley federal, tiene derecho a obtener una copia gratuita de su informe de crédito de cada una de las tres agencias de crédito una vez cada 12 meses. Los puntajes crediticios pueden diferir ya que los algoritmos son diferentes, por lo que es una buena idea realizar un seguimiento de las tres puntuaciones. Puede solicitar sus informes gratuitos en annualcreditreport.com.

Artículos Destacados

- Cómo obtener una tarjeta de crédito temporal

- Cómo obtener una tarjeta de crédito extranjera

- Cómo obtener una tarjeta de crédito asegurada

- Cómo mejorar su puntaje crediticio para obtener un préstamo personal

- Cómo mejorar su puntaje crediticio

- Cómo arreglar su puntaje de crédito en 6 pasos

- Cómo aumentar su puntaje de crédito:5 consejos principales

- Cómo generar crédito

- Cómo mejorar su puntaje de crédito, paso a paso

-

¿Con qué frecuencia se actualiza su puntaje de crédito?

¿Con qué frecuencia se actualiza su puntaje de crédito? Cuando esté encaminado a reparar su informe crediticio, probablemente se emocionará al ver cuánto ha aumentado su puntaje crediticio desde que comenzó a hacer cambios positivos. Tal vez esté conside...

-

Cómo entrar en el club de más de 800 puntos de crédito

Cómo entrar en el club de más de 800 puntos de crédito Es posible que tener un puntaje crediticio alto no lo convierta en un VIP en el aeropuerto o en el restaurante más popular de la ciudad, pero ser miembro del Club de puntaje crediticio 800 de élite ti...