Fondos indexados de bajo costo:una guía para principiantes

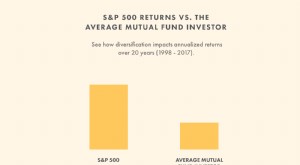

Un fondo indexado de bajo costo puede ser una excelente manera para que los inversionistas principiantes y avanzados inviertan en el mercado de valores. Los fondos indexados pueden reducir sus riesgos en comparación con la inversión en acciones individuales, y son una excelente opción si desea minimizar el tiempo y el dinero que invierte, también. Además de eso, los fondos indexados pueden ofrecer rendimientos atractivos, en parte, reduciendo las tarifas que paga.

Con todas estas ventajas, No es de extrañar que el legendario inversor Warren Buffett recomiende fondos indexados (en particular, un fondo indexado Standard &Poor's 500) a la mayoría de los inversores.

Esto es lo que debe buscar en un fondo indexado de bajo costo y una lista de algunos de los fondos indexados más baratos del mercado.

¿Qué es un fondo indexado?

Un fondo indexado es un fondo de inversión que rastrea una colección específica de activos denominada índice. El índice puede incluir acciones, bonos y otros activos, incluidos productos básicos como el oro. El índice más conocido es el índice Standard &Poor's 500, que incluye alrededor de 500 de las mayores empresas estadounidenses que cotizan en bolsa. Otros índices populares incluyen el Nasdaq Composite, el Dow Jones Industrial Average y el Russell 2000.

Un fondo indexado es una inversión pasiva que rastrea los activos incluidos en el índice. El fondo indexado no invierte activamente en el mercado. En lugar de, simplemente intenta igualar el rendimiento del índice manteniendo los mismos activos en las mismas proporciones que el índice.

Un fondo indexado se puede comprar y vender como un fondo cotizado en bolsa (ETF) o un fondo mutuo. (Aquí está la diferencia entre ETF y fondos mutuos).

Cómo invertir en fondos indexados de bajo costo

Las dos cosas más importantes que debe saber sobre la inversión en fondos indexados de bajo costo son los rendimientos a largo plazo del índice y el costo de poseer el fondo indexado. Es decir, querrá obtener el mayor rendimiento potencial pagando lo menos posible a la compañía de fondos para lograr ese rendimiento.

Rentabilidad a largo plazo

Los inversores que buscan un fondo de índice superior deberían comprobar primero qué rentabilidad podría producir.

El rendimiento a largo plazo de un índice es un buen indicador de cómo podría funcionar en el futuro, pero, por supuesto, no hay garantías de invertir. Cualquier fondo enumerará su rendimiento durante un período de uno a diez años, así como desde el inicio del fondo. Le mostrará el rendimiento anualizado durante estos períodos, para que pueda tener una idea de lo que podría ganar en un año promedio.

Es probable que los fondos de acciones tengan un mejor rendimiento a largo plazo que los fondos de bonos, pero los bonos pueden superar a las acciones en períodos de tiempo más cortos, sólo porque los bonos tienden a ser más estables que las acciones.

El S&P 500, por ejemplo, ha regresado alrededor del 10 por ciento anual durante largos períodos de tiempo, aunque ha funcionado mejor que eso durante la última década, con un promedio del 11,6 por ciento entre 2011 y 2020. El Nasdaq Composite ha mostrado un rendimiento aún mejor durante la última década, arrojando rendimientos anuales del 17,1 por ciento de 2011 a 2020.

El S&P 500 y el Nasdaq Composite son índices ampliamente seguidos, pero muchas compañías de fondos crean sus propios índices patentados que no son tan conocidos. Por lo tanto, querrá verificar los rendimientos a largo plazo del índice, o al menos el fondo del índice, a lo largo del tiempo para ver cómo podría funcionar.

Y cuando invierta en fondos, no olvide la importancia de la reversión a la media. Este término técnico de inversión significa efectivamente que el rendimiento de un fondo se mueve hacia su promedio a largo plazo. Por lo tanto, los fondos que han tenido un rendimiento superior a su promedio a largo plazo durante el último año o dos tienen más probabilidades de volver a su promedio a largo plazo que de mantener su rendimiento por encima de la tendencia.

Prestar atención a la reversión a la media es una forma en que los inversores pueden practicar "compre bajo, vender caro ".

Costo

Imagina que pudieras elegir entre un Big Mac en dos restaurantes McDonald's. Ambos sirven la misma hamburguesa, pero uno cobra un precio más alto. Literalmente, podría comprar lo mismo pero pagar más por él en un lugar en comparación con el otro.

Y ocurre el mismo problema con los fondos indexados que se basan en el mismo índice. El punto clave para los inversores en fondos indexados es evitar costes innecesarios, y algunas comprobaciones pueden ayudarlo a hacer esto.

Para verificar el costo de un fondo, puede buscarlo con una búsqueda rápida y determinar su proporción de gastos. El índice de gastos le indica qué porcentaje de su inversión pagará como tarifa a la compañía de fondos. Por ejemplo, un fondo indexado típico podría cobrar un índice de gastos del 0,12 por ciento. Eso significa que pagaría una tarifa de $ 12 al año por cada $ 10, 000 que había invertido en el fondo.

Otro costo a tener en cuenta se llama carga de ventas. La carga de ventas es básicamente una comisión para el vendedor, y es dinero que sale directamente de su bolsillo. La buena noticia es que es fácil evitar este costo, ya que muchas empresas de gestión de fondos ofrecen fondos sin cargo. Y es una tarifa que se aplica solo a los fondos mutuos, por lo que si compra un ETF, puedes estar tranquilo aquí.

Para encontrar fondos mutuos sin carga, puede buscarlo en sitios de corredores como Fidelity y Charles Schwab.

9 fondos indexados S&P 500 de menor costo

El S&P 500 es uno de los índices más seguidos del mundo, y tiene varios fondos indexados que lo rastrean. Como esa hamburguesa de McDonald's, los retornos de estos fondos serán aproximadamente los mismos con el tiempo, por lo que el diferenciador clave es el índice de gastos de cada fondo.

Aquí están 9 de los fondos de menor costo que rastrean el S&P 500:

- Fondo de índice Fidelity 500 (FXAIX) - Relación de gastos:0,015 por ciento

- Fidelity ZERO Large Cap Index (FNILX) - Relación de gastos:0 por ciento

- iShares Core S&P 500 ETF (IVV) - Relación de gastos:0,03 por ciento

- Fondo de índice Schwab S&P 500 (SWPPX) - Relación de gastos:0,02 por ciento

- SPDR S&P 500 ETF Trust (SPY) - Relación de gastos:0,09 por ciento

- State Street S&P 500 Index Fund Class N (SVSPX) - Relación de gastos:0,16 por ciento

- Fondo T. Rowe Price Equity Index 500 (PREIX) - Relación de gastos:0,18 por ciento

- Acciones de Vanguard 500 Index Admiral (VFIAX) - Relación de gastos:0,04 por ciento

- Vanguard S&P 500 ETF (VOO) - Relación de gastos:0,03 por ciento

También vale la pena señalar que muchos otros fondos son "rastreadores de armario, "Lo que significa que técnicamente no realizan un seguimiento de un índice, pero lo hacen en la práctica debido a lo que poseen. Muchos de estos fondos también cobran mucho más que los fondos de bajo costo mencionados anteriormente y es posible que no ofrezcan el mismo alto rendimiento.

Fondos indexados de bajo costo frente a ETF frente a fondos mutuos

Puede comprar fondos indexados de bajo costo como un ETF o un fondo mutuo, e índices conocidos como el S&P 500 tendrán ambos disponibles. La lista de arriba, por ejemplo, contiene ambos tipos. (Los símbolos de cotización de tres letras son para ETF, mientras que los símbolos de cinco letras son para fondos mutuos).

En muchos casos, lo que determina el tipo de fondo que puede comprar es la plataforma que está utilizando. Es decir, Algunas plataformas, como los planes de jubilación 401 (k), le permitirán comprar solo fondos mutuos. Similar, mientras que los ETF están generalmente disponibles en todos los corredores que permiten la negociación de acciones, es posible que no pueda comprar todos los fondos mutuos, dependiendo de la relación del corredor con la compañía de fondos.

En general, Los fondos mutuos de índices bursátiles tienen un índice de gastos más bajo que los ETF de índices bursátiles, como puede ver en el cuadro a continuación. Pero los fondos mutuos en su conjunto son más caros, porque tienden a ser gestionados de forma activa, en lugar de administrado pasivamente, como la mayoría de los ETF. Además, los fondos mutuos pueden tener una carga de ventas, y ese no es el caso de los ETF indexados.

Pero dada la posibilidad de elegir cualquier fondo S&P 500, hay pocas razones para preferir un ETF a un fondo mutuo o viceversa. En última instancia, lo que está buscando es el fondo de menor costo que ofrezca el mismo rendimiento de inversión general.

Línea de fondo

Como se puede ver, la diferencia clave entre los fondos indexados que rastrean el mismo índice es básicamente solo el costo. Es por eso que los expertos les dicen a los inversionistas que se concentren en el costo de los fondos cuando miran fondos basados en índices conocidos como el S&P 500. Una tarifa que no va al bolsillo del administrador de fondos es dinero que puede acumularse durante años.

Artículos Destacados

- ¿Qué es un fondo indexado?

- Cómo diversificar con fondos indexados

- Fondo de índice

- Guía de fondos de cobertura

- Una guía para las reglas de negociación de fondos mutuos

- Fondo rastreador

- 3 ventajas de los fondos mutuos indexados

- Una guía para principiantes sobre fondos de ingresos

- Una guía de los mejores fondos indexados

-

ETF vs Index Fund:cuál elegir

ETF vs Index Fund:cuál elegir A primera vista no parece haber una gran diferencia entre los ETF y los fondos indexados. Después de todo, Ambos son paquetes de valores que rastrean el rendimiento de esos activos en un mercado cotiz...

-

Una guía para principiantes sobre fondos indexados

Una guía para principiantes sobre fondos indexados Quizás haya oído hablar de los fondos indexados por medio de un amigo, de la tv, en un podcast, o incluso en Internet. Sin embargo, es posible que no sepa exactamente qué son o cómo pueden ayudarlo co...