Cómo ahorrar para la universidad:5 cuentas que puede comenzar a usar ahora

La universidad es costosa:$35,720 por estudiante, según datos de educationdata.org.

Muchos expertos en finanzas personales siguen la regla de la máscara de oxígeno del avión:asegúrese de que sus propias finanzas estén en orden antes de ahorrar para sus hijos. Antes de empezar a ahorrar para los futuros gastos universitarios de su hijo, asegúrese de que no interfiera con sus propios ahorros, fondos de jubilación y capacidad para pagar deudas con intereses altos.

Pero si está en condiciones de ahorrar para la futura matrícula universitaria de su hijo, hay cosas que puede hacer ahora para ayudar a su hijo a pagar el alto costo de la universidad más adelante. Y la mejor manera de ahorrar para la universidad es elegir un plan de ahorro que funcione para su situación financiera y sus metas.

Por dónde empezar

- Cómo ahorrar para la universidad

- Los mejores planes de ahorro para la universidad

- 529

- Roth IRA

- Cuenta de ahorro para la educación (ESA)

- Cuenta de inversión de corretaje gravada

- Planificación patrimonial

- Diversificación de ahorro para la universidad

Cómo ahorrar para la universidad

1. Comience temprano

Nunca es demasiado pronto para comenzar a ahorrar para la educación universitaria de su hijo.

Al igual que invertir, ahorrar temprano y con frecuencia le dará los mejores resultados con el tiempo. “Comienza en el momento en que decides que quieres ser padre”, dice Leyder Murillo, director gerente y asesor financiero de Wolfpack Investment Management en Los Ángeles. “El horizonte temporal es su amigo aquí porque, a medida que el niño crece, la inversión debería apreciarse”.

2. Establezca una meta para ahorrar

Decida cuánto desea contribuir a la educación de su hijo. Si su objetivo es cubrir el 100 % de los costos universitarios de su hijo, deberá ahorrar de manera diferente a como lo haría si solo desea pagar parte de los costos universitarios.

"Tal vez sienta que es apropiado comprometerse a financiar el 50 % y dejar que sus hijos aporten el resto a través del trabajo a tiempo parcial, becas y subvenciones, o préstamos estudiantiles", dice Eric Roberge, CFP y fundador de Beyond Your Hammock. una empresa de gestión de patrimonio en Boston. "Esta es una elección individual que depende de usted y su familia, y aquí no hay una respuesta incorrecta".

El costo de la matrícula universitaria es cada vez más complejo, por lo que calcular cuánto costará la matrícula de su hijo puede ser un desafío en sí mismo, incluso más si está tratando de planificar cuánto costará la universidad en 10-15 años. Las becas, la ayuda federal y la universidad a la que asista su hijo afectarán la factura final. El costo promedio actual, $35,720 por estudiante, al menos ofrece un punto de referencia para determinar cuánto pretende ahorrar.

3. Elige un Plan de Ahorro

Hay un montón de planes de ahorro para elegir, y es importante comprender las implicaciones de cada uno y lo que puede significar para el futuro de su hijo.

Cuando piense en cuánto contribuir al plan que elija, revise su flujo de efectivo para determinar "cuánto puede dedicar de manera realista a los ahorros para la universidad sin alterar su estilo de vida actual ni ahorrar para otros objetivos", dice AnnaMarie Mock, asesora patrimonial de HIGHLAND Financial Advisors en Wayne, Nueva Jersey.

4. Pide ayuda

Especialmente si ha comenzado temprano, no tenga miedo de pedirles a sus amigos y familiares que contribuyan al plan de ahorro de su hijo en lugar de obsequios.

“En lugar de pedir juguetes o cosas materiales para un baby shower, cumpleaños, navidad, bautizo, quinceañera o cualquier celebración, pídeles que contribuyan” a un fondo universitario, dice Murillo.

Murillo recomienda poner las instrucciones directamente en la invitación:“En lugar de regalos, considere contribuir al fondo universitario de (Nombre). Las instrucciones para contribuir están a continuación.” Luego incluya la información del custodio y cualquier posible formulario que deba completar el donante del regalo.

Algunos custodios incluso ofrecen plantillas para este escenario que puede enviar, o formas para que las personas realicen obsequios a través de un portal en línea.

Los mejores planes de ahorro para la universidad

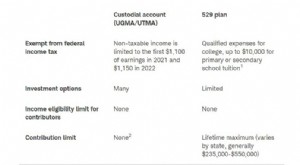

Hay muchas maneras diferentes de ahorrar para los costos universitarios de su hijo. Algunos planes tienen restricciones y sanciones si se usan para costos no universitarios, mientras que otros ofrecen un poco más de flexibilidad. Al igual que con las inversiones para la jubilación, también hay beneficios en un enfoque diverso del ahorro para la universidad.

Aquí hay una mirada más cercana a algunas de estas opciones más comunes:

Plan de ahorro 529

Uno de los planes de ahorro para la universidad más conocidos son las cuentas 529. Estos planes con ventajas impositivas se ofrecen en casi todos los estados, aunque existen ligeras diferencias en su funcionamiento según el lugar donde viva.

Las ganancias dentro de un 529 tienen impuestos diferidos y los retiros para gastos de educación calificados están libres de impuestos, dice Ryan Mohr, CFP y fundador de Clarity Capital Management en Portland, Oregón.

Los planes 529 varían según el estado. Algunos estados ofrecen un crédito fiscal por las contribuciones realizadas al plan y otros ofrecen deducciones fiscales. Si su estado hace contribuciones a un 529 deducible de impuestos, esto "generalmente generará ahorros óptimos", dice Leo Marte, CFP con Abundant Advisors en Huntersville, Carolina del Norte.

E incluso si el plan de su estado no ofrece incentivos fiscales adicionales para cuando presente su declaración cada año, puede buscar otros planes patrocinados por el estado que puedan tener mejores opciones de cartera o costos más bajos.

Otro tipo de 529 es un 529 prepago, o un plan de matrícula prepago, que le permite comprar créditos de matrícula a los costos actuales a cambio de una garantía para aplicarlos en el futuro, independientemente del costo en ese momento, dice Marte.

Actualmente, solo 18 estados patrocinan planes de matrícula prepaga y algunos requieren residencia en ese estado. Estos planes a menudo están diseñados para una lista aprobada de instituciones. Si bien generalmente puede transferir el crédito o recibir un reembolso, puede haber una multa.

Los planes prepagos también pueden limitar para qué se usa el crédito. Si bien los fondos de un plan de ahorro 529 se pueden usar para cualquier gasto de educación superior calificado (piense en matrícula, suministros, computadoras, alojamiento y comida), un plan prepago generalmente solo cubre la matrícula.

Roth IRA

Una cuenta IRA Roth es una cuenta de inversión que le permite contribuir hasta $6,000 por año siempre que no exceda ciertos límites de ingresos según su estado civil. Las cuentas IRA Roth ofrecen una mayor flexibilidad para retirar fondos, lo que las hace ideales para metas de ahorro más flexibles.

Si su hijo decide no ir a la universidad u obtiene una beca y no necesita todo el dinero que ahorró, puede dejar ese dinero en su cuenta Roth y usarlo para la jubilación o incluso para la renovación o reparación de la casa. Pero si necesita sacarlo para gastos de educación superior, evitará la multa por retiro anticipado del 10% del IRS.

Consejo profesional

Diversifique su estrategia de ahorro para la universidad en lugar de poner cada dólar en un 529.

“Si 2020 nos ha mostrado algo, es que la capacidad de mantenerse flexible y estar dispuesto a adaptarse en un mundo cambiante es un gran activo”, dice Wakefield Hare, planificador financiero de Greater Than Financial en Kansas City. “La cuenta IRA Roth les permite a los padres hacer eso por sus hijos y lo que es mejor para ellos”.

Una desventaja de elegir un Roth en lugar de un 529 es renunciar a la deducción del impuesto sobre la renta estatal que muchos estados ofrecen con un 529. Usar una cuenta IRA Roth para pagar la universidad de su hijo también podría reducir sus ahorros para la jubilación, a menos que no cuente con su Roth IRA como forma principal de ahorrar para la jubilación.

Cuenta de Ahorro para la Educación (ESA)

Una cuenta de ahorros para la educación funciona de manera similar a una IRA Roth, y en realidad solía llamarse IRA para la educación antes de que se le cambiara el nombre en 2002. Las ESA tienen requisitos de elegibilidad estrictos que las hacen menos útiles para algunas personas. Obtendrá la mayor cantidad de opciones de inversión si gana menos de $ 110,00 por año como un solo contribuyente, o $ 220,000 si presenta una declaración conjunta.

No puede financiar una ESA después de que el beneficiario cumpla 18 años, y el límite de contribución es de $2,000 por año. Si su hijo no usa los fondos para la universidad, la ESA se le distribuirá a él, no a usted.

Pero los fondos en su ESA crecerán libres de impuestos federales sobre la renta y los retiros también deberían estar libres de impuestos si cumple con ciertos criterios.

Cuenta de inversión sujeta a impuestos

Una cuenta de inversión sujeta a impuestos, o una cuenta de corretaje, es como un 401(k) menos los beneficios fiscales. Puede comprar fondos mutuos, fondos indexados, acciones, bonos y otros activos, pero deberá pagar impuestos sobre cosas como dividendos y ganancias de capital.

“Ahorrar en una cuenta imponible también es un método excelente para ahorrar al brindar flexibilidad”, dice Mohr. "Y puede usarlo como lo necesita, independientemente de lo que suceda con el panorama universitario para su hijo".

Planificación patrimonial

Si está pensando en dejar un regalo educativo a sus nietos o parientes en su patrimonio, puede solicitar pagar una parte o la totalidad de una factura de matrícula directamente a una universidad, sin estar sujeto a las reglas del impuesto sobre donaciones. Esto también reducirá su patrimonio imponible, dice Marte.

Diversificación de ahorro para la universidad

Si bien un plan de ahorro 529 es una de las formas más populares de ahorrar para la universidad, existe un caso para diversificar la forma en que ahorra para la universidad de su hijo. “Por lo general, no aconsejo tirar hasta el último dólar que tiene en un plan 529”, dice Roberge.

Esto se debe a que es posible que su hijo no decida ir a la universidad en absoluto, y usted puede enfrentar sanciones al tratar de retirar ese dinero para otros fines que no sean los gastos de educación superior.

Para protegerse contra esa posibilidad, Roberge recomienda tomar su meta de ahorro para la universidad, tal vez $500 por mes, y contribuir $250 a la 529 pero los otros $250 a alguna otra forma de cuenta de ahorros con más flexibilidad, como una cuenta de inversión de corretaje sujeta a impuestos.

“El dinero en el corretaje se puede usar en cualquier momento para cualquier propósito, por lo que brinda a los padres cierta flexibilidad si las cosas no funcionan exactamente como ellos piensan que lo harán en términos de que los niños asistan a la universidad”, dice Roberge.

Esta estrategia también protegería contra el ahorro excesivo para la matrícula de su hijo si termina yendo a una escuela más barata de lo previsto.

Artículos Destacados

- ¿Con qué frecuencia debe comprar una nueva cuenta de ahorros?

- 5 formas estratégicas de ahorrar para la matrícula universitaria de su hijo

- Cómo abrir una cuenta de ahorros de alto rendimiento puede ayudarlo a prepararse para grandes sorpresas financieras en 2021

- Cómo ahorrar para múltiples objetivos financieros

- 3 estrategias que pueden ayudarte a ahorrar para la universidad

- Cómo ahorrar para la universidad

- ¿Cómo puede ponerse al día con los ahorros para la jubilación?

- ¿Cómo puedes ahorrar más?

- Cómo ahorrar para la jubilación:las cuentas que debes saber

-

Cómo cambiar de banco puede ahorrarle cientos

Cómo cambiar de banco puede ahorrarle cientos Estos beneficios pueden valer la pena. Cuando las cosas funcionan como están, es fácil volverse complaciente. Si no está roto, ¿por qué tratar de arreglarlo? Desafortunadamente, esta idea puede ado...

-

Ahorro para la universidad:cuentas de custodia

Ahorro para la universidad:cuentas de custodia Una cuenta de ahorros para la universidad es una manera inteligente de invertir en la educación de cualquier persona, ya sea una hija, un sobrino o un nieto, y a menudo viene con beneficios fiscales. ...