Cómo invertir en fondos mutuos

Dependiendo de sus objetivos financieros, Los fondos mutuos pueden ser una herramienta esencial para lograr riqueza a largo plazo. Si bien tienden a tener tarifas más altas y más requisitos de inversión que los fondos que cotizan en bolsa, su estatus de legado atrae a muchos inversores.

¿Qué es un fondo mutuo y por qué debería considerar invertir en ellos?

Los fondos mutuos son vehículos de inversión que le permiten poseer una cartera de acciones, bonos u otros valores. Cuando compra una acción de un fondo mutuo, posee una pequeña fracción de todos los activos de ese fondo.

Para inversores minoristas, la razón más común para comprar fondos mutuos es la diversificación. Poseer varias inversiones minimiza el riesgo de tener demasiada exposición a un solo activo.

Por ejemplo, cuando cae la bolsa, Los activos de refugio seguro como el oro o los bonos tienden a subir. Una cartera bien diversificada le brinda tranquilidad, especialmente si su objetivo es generar riqueza a lo largo del tiempo.

Aparte de la diversificación, Los fondos mutuos son un medio rentable para agilizar el proceso de inversión. A través de estos fondos administrados, deja que un profesional haga el trabajo por usted.

Fondos gestionados activamente frente a fondos gestionados pasivamente

Los fondos mutuos pueden clasificarse como administrados pasivamente o activamente.

En una estrategia gestionada pasivamente, un gestor de fondos tiene como objetivo replicar el rendimiento de un índice de referencia amplio como el S&P 500. A través de una de estas inversiones, esencialmente posee todas las acciones que componen el índice. Este proceso elimina la necesidad de que los administradores de fondos seleccionen compañías individuales a su discreción. Por lo tanto, las tarifas de gestión suelen ser bajas.

Con fondos gestionados activamente, los administradores de dinero compran y venden activos cuando encuentran una oportunidad, siempre que esas inversiones se alineen con la estrategia de los fondos. El objetivo aquí es producir rendimientos más altos de los que se obtendrían simplemente siguiendo un índice. Como resultado, Por lo general, estos fondos tienen tarifas más altas y pueden mostrar una mayor volatilidad que los fondos administrados pasivamente.

Al crear su cartera, la clave es mantener las tarifas bajas y seguir diversificado. Cuanto más pueda minimizar los gastos innecesarios, cuanto más pueda invertir en su futuro financiero.

¿Cómo se puede invertir en fondos mutuos?

Para el inversor que lo hace usted mismo, La compra de fondos mutuos se puede realizar a bajo costo o sin costo alguno.

La inversión automatizada también ha simplificado la compra de fondos mutuos. Los Robo-advisors realinean automáticamente las asignaciones de activos como parte de su servicio en función de los perfiles de los inversores.

Muchos inversores aún se sienten más cómodos trabajando con un asesor financiero. Por supuesto, que la atención personalizada puede venir con una tarifa. Sin embargo, muchos corredores ofrecen recursos gratuitos, que puede incluir consultas complementarias con un planificador financiero.

Cuando esté listo para invertir en fondos mutuos, asegúrese de revisar si existen requisitos mínimos de inversión inicial, los tipos de tarifas operativas que pagará y las cláusulas relacionadas con la extracción de dinero.

Por ejemplo, ciertos fondos mutuos tienen tarifas de reembolso anticipado o incluso tarifas de carga. Una tarifa de carga es una comisión que paga un inversor al comprar o vender fondos mutuos. Las sociedades de fondos mutuos y sus intermediarios determinan estas tarifas.

A la larga, las tarifas son una consideración esencial para los inversores, ya que reducen sus rendimientos.

Toda la información que necesita sobre un fondo específico está disponible en el prospecto del fondo. Tómese el tiempo para revisarlo en detalle, y asegúrese de sentirse cómodo con todas las condiciones.

Como ocurre con la mayoría de las inversiones, los fondos mutuos son susceptibles de sufrir pérdidas. La magnitud de las pérdidas potenciales está ligada al nivel de riesgo contenido en la cartera. Entonces, un fondo que invierte fuertemente en activos de mayor riesgo, como tecnologías emergentes, tendrá un perfil de riesgo muy diferente al de un fondo que invierte en activos establecidos, nombres probados y verdaderos.

Antes de empezar, aquí hay cuatro pasos a seguir:

- Determina tus metas financieras: El tipo de inversiones que elija depende de lo que esté tratando de lograr. Por ejemplo, alguien que esté a punto de jubilarse probablemente tendrá una asignación de activos diferente a la de alguien que acaba de terminar la universidad. Entonces, Deje siempre que sus objetivos financieros impulsen su toma de decisiones.

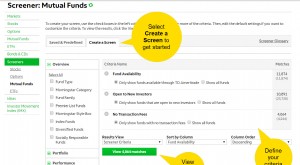

- Investigar fondos mutuos: Al seleccionar fondos mutuos, preste atención a factores como las proporciones de gastos, el rendimiento pasado del fondo, volumen de comercio, participaciones principales, los flujos de fondos y el valor liquidativo.

- Describe tu combinación de activos: Antes de invertir, Haga un inventario de lo que posee y cómo desea distribuir sus activos. Recordar, una clave es permanecer diversificado.

- Sepa lo que posee: Al revisar periódicamente sus inversiones, puede hacerse cargo de sus finanzas y hacer los ajustes necesarios. Utilice cualquier recurso gratuito de su corredor, como reunirse con un planificador financiero, y siempre haz preguntas. Por último, no existe tal cosa como una inversión sin intervención.

Tipos de fondos mutuos

Existe una gran cantidad de categorías de fondos mutuos disponibles para inversores minoristas. Estos están diseñados para ayudarlo a lograr diferentes objetivos financieros, como la jubilación.

A continuación, se muestran algunas de las categorías principales entre las que pueden elegir los inversores de fondos:

Fondos de acciones

Estos fondos invierten en acciones nacionales o extranjeras. Algunos siguen un amplio punto de referencia en una estrategia gestionada de forma pasiva, mientras que otros se gestionan de forma activa, confiando en la capacidad de un administrador de fondos para seleccionar acciones. En general, se clasifican en función de un estilo de inversión, como crecimiento o valor. El tamaño de la empresa también influye con empresas de gran capitalización que tienen perfiles más establecidos que los nombres de mediana o pequeña capitalización.

Fondos de bonos

Uno de los tipos de fondos mutuos más populares, los fondos de bonos invierten en muchos bonos individuales diferentes, y los pagos de ingresos generalmente se realizan mensualmente. Los fondos de bonos también se pueden clasificar por el tipo de bonos en los que invierten, por ejemplo, deuda pública o empresarial. Considerada una inversión más segura que los fondos de capital, Los fondos de bonos ofrecen mejores rendimientos que las cuentas de ahorro estándar.

Fondos indexados

Estos fondos tienen como objetivo replicar el desempeño de un índice de referencia amplio como el S&P 500 o el Nasdaq 100. Los fondos indexados brindan una diversificación instantánea y, a menudo, conllevan tarifas más bajas que los fondos administrados activamente. Adicionalmente, estas inversiones no dependen de la capacidad de un administrador de fondos para elegir acciones ganadoras. El mantra de los inversores de índices es "Si no puedes vencerlos, únete a ellos ".

Fondos del mercado monetario

Considerado de bajo riesgo, estos fondos suelen invertir en letras del Tesoro de EE. UU., certificados de depósito (CD) y otros equivalentes de efectivo. Ofrecen mejores rendimientos que su cuenta de ahorros típica, pero su inversión no está asegurada por la Federal Deposit Insurance Corporation (FDIC).

Fondos equilibrados

A través de esta inversión, tienes acceso a una combinación de acciones, bonos y fondos del mercado monetario. También conocidos como fondos de asignación de activos, brindan estrategias personalizadas destinadas a generar una combinación de crecimiento e ingresos.

Fondos con fecha objetivo

Estos fondos administrados cambian sus asignaciones de activos en función de su edad de jubilación prevista, seleccionando activos más conservadores a medida que envejece. La clave con los fondos con fecha objetivo, y cualquier otro fondo para el caso, es revisar el contenido del fondo y asegurarse de que la estrategia se alinee con sus objetivos financieros.

Línea de fondo

Los fondos mutuos pueden ayudarlo a alcanzar sus objetivos de inversión. Hay muchas razones para poseerlos, incluida la diversificación y el acceso conveniente a diversas estrategias de inversión.

invertir

- Cómo invertir en un fondo mutuo

- Cómo invertir en China

- Cómo invertir en fondos mutuos y minimizar el riesgo

- Cómo comprar fondos mutuos

- Cómo invertir en fondos REIT

- ¿Cómo funcionan los fondos mutuos?

- Cómo invertir en fondos mutuos

- Cómo invertir en fondos mutuos en 2021

- Cómo invertir en fondos indexados

-

Cómo comprar fondos mutuos de Vanguard

Cómo comprar fondos mutuos de Vanguard Puede comprar fondos mutuos de Vanguard. Comprar fondos mutuos a través de The Vanguard Group (Vanguard) es fácil de hacer siempre que tenga los fondos disponibles para invertir. Vanguard es una empr...

-

Elija y elija:cómo invertir en fondos mutuos

Elija y elija:cómo invertir en fondos mutuos Mucha gente piensa que no tiene suficiente dinero para invertir. Pero es posible crear una cartera diversificada sin romper el presupuesto. Una de las formas más populares es con fondos mutuos. Según ...