5 veces, comprar una casa con dinero en efectivo es malo para su presupuesto

Comprar una casa con dinero en efectivo generalmente se considera un movimiento financiero inteligente. si puedes balancearlo. Eso es porque obtener un préstamo hipotecario para financiar su casa requiere que pague una tonelada de intereses, incluso en el entorno actual de tipos de interés bajos. Con efectivo, no tienes que preocuparte en absoluto por el interés.

Por ejemplo, digamos que sacas una de 30 años, hipoteca a tasa fija de $ 200, 000 a una tasa de interés del 3,93 por ciento. Pagarás más de $ 140, 000 de interés si se toma las tres décadas completas para devolver el préstamo. Si paga en efectivo, esos $ 140, 000 se queda en su bolsillo.

¿Cuál podría ser la desventaja de pagar de esta manera? He aquí algunas posibilidades.

1. Cuando hacer una oferta en efectivo agotará sus ahorros

Si puede permitirse comprar esos $ 300, 000 a casa con efectivo, eso es genial. Pero si esa compra lo deja con poco o ningún dinero en sus ahorros, puede ponerlo en peligro financiero.

Es importante tener reservas de efectivo para manejar las emergencias de la vida. ¿Y si pierde su trabajo? Es posible que desee tener algunos de esos ahorros disponibles.

Recordar, su inversión en su hogar es en gran parte iliquido . Para acceder a él, tendrá que vender su casa o solicitar un préstamo o una línea de crédito con garantía hipotecaria. Ninguna opción es tan atractiva como tener reservas de efectivo a mano.

Si tiene mucho dinero en efectivo, pero no lo suficiente para que le queden fondos después de comprar una casa, considere realizar un pago inicial extra grande en su lugar. De esta manera, puede reducir su hipoteca mientras mantiene algo de efectivo a la mano.

2. Cuando su efectivo le genera ingresos

¿Sus ahorros en efectivo le están generando grandes ganancias? Entonces puede que no tenga sentido tomar una gran parte de este dinero e invertirlo en una casa. Sí, es bueno no tener que pagar la hipoteca cada mes. Pero tendrá que determinar si el rendimiento que generan los dólares invertidos supera los ahorros en intereses que obtendría al evitar una hipoteca.

3. Cuando se perderá una exención fiscal

Los propietarios de viviendas pueden deducir la cantidad de intereses que pagan por sus préstamos hipotecarios cada año. Esta desgravación fiscal es más valiosa durante los primeros años de una hipoteca, cuando los propietarios pagan más intereses.

Tendrá que determinar qué tan valiosa es para usted esta desgravación fiscal. Si necesita reducir su factura de impuestos cada año, usar parte de su efectivo para hacer un pago inicial mayor y luego sacar una hipoteca para financiar el resto de la compra de su casa podría tener más sentido.

4. Cuándo podría bajar el valor de su casa

Hubo un tiempo en el que nadie pensaba que las casas pudieran perder valor en un período de siete o diez años. Luego vinieron 2007 y 2008, cuando el valor de las viviendas se desplomó repentinamente.

Aquí hay una lección:no hay garantía de que su casa aumente de valor después de comprarla. Tampoco hay garantía de que no pierda valor.

La esperanza es que después de comprar su casa con una oferta en efectivo, la propiedad se volverá aún más valiosa. Cuando es el momento de vender obtendrá una ganancia. Pero no hay garantía de que esto suceda. Y si algún día tiene que vender su casa con pérdidas, ese dinero que invirtió en él se perderá.

5. Cuándo se perderá las excelentes tasas de interés

Las tasas de interés hipotecarias han subido, pero todavía están en mínimos históricos. La Encuesta sobre el mercado hipotecario primario de Freddie Mac dice que la tasa de interés promedio a 30 años, hipoteca de tasa fija era 3.89 por ciento al 8 de junio, 2017. La tasa promedio en un período de 15 años, la hipoteca a tasa fija fue del 3,16 por ciento. Esas son excelentes tarifas.

En lugar de invertir una gran parte de su dinero en efectivo en una casa, podría tener más sentido tomar ese mismo dinero y hacer una inversión diferente que generará mayores retornos. Luego, puede solicitar un préstamo hipotecario con el plazo más corto posible y disfrutar de tasas de interés que aún se encuentran en mínimos históricos.

Finanzas personales

- Subvenciones del gobierno para personas con bajos ingresos y mal crédito

- Cómo obtener dinero en efectivo para las llaves de su casa en ejecución hipotecaria

- Financiamiento de su hogar

- Compromiso con un presupuesto de efectivo para su pequeña empresa

- Préstamos FHA versus préstamos convencionales:¿Cuál es mejor para comprar la casa de sus sueños?

- Cómo la compra de una casa afecta su cartera

- Consejos para comprar una casa en un mercado inmobiliario caliente

- 15 formas de ganar dinero con tu casa

- La guía definitiva para comprar su primera casa con confianza

-

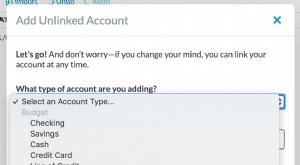

Cómo hacer tu hipoteca en YNAB

Cómo hacer tu hipoteca en YNAB Hola. Mi nombre es Erin y odio mi hipoteca. Lo odio. Es mi última deuda. He pagado préstamos estudiantiles, préstamos personales, tarjetas de crédito, HELOC y pagos de automóviles. Ahora me toca la h...

-

Cómo preparar un presupuesto de efectivo para su negocio

Cómo preparar un presupuesto de efectivo para su negocio Los presupuestos de efectivo ayudan a los propietarios de negocios a predecir su saldo de efectivo en el futuro cercano. Estos son los seis pasos para crear un presupuesto de efectivo para su negocio....