Arrendamiento de capital

¿Qué es el arrendamiento financiero?

Un arrendamiento de capital es un contrato que da derecho a un arrendatario al uso temporal de un activo y tiene las características económicas de la propiedad del activo a efectos contables.

Conclusiones clave

- Un arrendamiento de capital es un contrato que da derecho a un arrendatario al uso temporal de un activo.

- Un arrendamiento de capital se considera una compra de un activo, mientras que un arrendamiento operativo se maneja como un arrendamiento real según los principios de contabilidad generalmente aceptados (GAAP).

- Bajo un arrendamiento de capital, el activo arrendado se trata a efectos contables como si realmente fuera propiedad del arrendatario y se registra en el balance como tal.

- Un arrendamiento operativo no otorga ningún derecho de propiedad sobre el activo arrendado, y se trata de manera diferente en términos contables.

Arrendamiento de capital

Entendiendo el arrendamiento de capital

El arrendamiento de capital requiere que el arrendatario registre los activos y pasivos asociados con el arrendamiento si el contrato de arrendamiento cumple con requisitos específicos. En esencia, un arrendamiento de capital se considera una compra de un activo, mientras que un arrendamiento operativo se maneja como un arrendamiento real según los principios de contabilidad generalmente aceptados (GAAP). Un arrendamiento de capital puede contrastarse con un arrendamiento operativo.

Aunque un arrendamiento de capital es técnicamente una especie de contrato de alquiler, Los estándares de contabilidad GAAP lo ven como una compra de activos si se cumplen ciertos criterios. Los arrendamientos de capital pueden tener un impacto en los estados financieros de las empresas, influir en los gastos por intereses, gasto de depreciación, activos, y pasivos.

Para calificar como arrendamiento de capital, un contrato de arrendamiento debe satisfacer cualquiera de los siguientes cuatro criterios:

- la vida del arrendamiento debe ser del 75% o más durante la vida útil del activo.

- el arrendamiento debe contener una opción de compra ventajosa por un precio menor que el valor de mercado de un activo.

- el arrendatario debe adquirir la propiedad al final del período de arrendamiento.

- el valor presente de los pagos por arrendamiento debe ser superior al 90% del valor de mercado del activo.

En 2016, El Consejo de Normas de Contabilidad Financiera (FASB) hizo una enmienda a sus reglas contables que requieren que las empresas capitalicen todos los arrendamientos con términos de contrato superiores a un año en sus estados financieros. La enmienda entró en vigencia el 15 de diciembre de 2018, para empresas públicas y el 15 de diciembre, 2019, para empresas privadas.

Los tratamientos contables para los arrendamientos operativos y de capital son diferentes y pueden tener un impacto significativo en los impuestos de las empresas.

Arrendamientos de capital vs. Arrendamientos operativos

Un arrendamiento operativo es diferente en estructura y tratamiento contable de un arrendamiento de capital. Un arrendamiento operativo es un contrato que permite el uso de un activo pero no transmite ningún derecho de propiedad del activo.

Los arrendamientos operativos solían contarse como financiamiento fuera del balance, lo que significa que un activo arrendado y los pasivos asociados de pagos de alquiler futuros no se incluían en el balance general de una empresa para mantener baja la relación deuda / capital. Históricamente, Los arrendamientos operativos permitieron a las empresas estadounidenses evitar que miles de millones de dólares en activos y pasivos se registraran en sus balances.

Sin embargo, la práctica de mantener los arrendamientos operativos fuera del balance general se cambió cuando entró en vigencia la Actualización de Normas Contables 2016-02 ASU 842. A partir del 15 de diciembre 2018, para empresas públicas y el 15 de diciembre, 2019, para empresas privadas, Los activos y pasivos por derecho de uso resultantes de arrendamientos se registran en los balances.

Para ser clasificado como arrendamiento operativo, el arrendamiento debe cumplir con ciertos requisitos bajo principios de contabilidad generalmente aceptados (GAAP) que lo eximen de ser registrado como arrendamiento de capital. Las empresas deben probar los cuatro criterios, también conocidas como pruebas de "línea brillante", enumerados anteriormente que determinan si los contratos de alquiler deben registrarse como arrendamientos operativos o de capital. Si no se cumple ninguna de estas condiciones, el arrendamiento puede clasificarse como arrendamiento operativo, de lo contrario, es probable que se trate de un arrendamiento financiero.

El Servicio de Impuestos Internos (IRS) puede reclasificar un arrendamiento operativo como un arrendamiento de capital para rechazar los pagos del arrendamiento como una deducción, aumentando así la renta imponible y la obligación tributaria de la empresa.

Contabilidad de los arrendamientos de capital

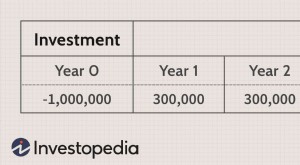

Un arrendamiento de capital es un ejemplo de la inclusión de eventos económicos en la contabilidad de acumulación (o devengo), que requiere que una empresa calcule el valor presente de una obligación en sus estados financieros. Por ejemplo, si una empresa estima que el valor presente de su obligación en virtud de un arrendamiento financiero es de $ 100, 000, luego registra $ 100, 000 entrada de débito a la cuenta de activo fijo correspondiente y $ 100, 000 asiento de crédito a la cuenta del pasivo por arrendamiento de capital en su balance.

Dado que un arrendamiento financiero es un acuerdo de financiación, una empresa debe desglosar sus pagos periódicos de arrendamiento en un gasto por intereses en función de la tasa de interés aplicable y el gasto de depreciación de la empresa. Si una empresa gana $ 1, 000 en pagos mensuales de arrendamiento y su interés estimado es de $ 200, esto produce un $ 1, 000 entrada de crédito en la cuenta de efectivo, una entrada de débito de $ 200 en la cuenta de gastos por intereses, y una entrada de débito de $ 800 en la cuenta de pasivo por arrendamiento de capital.

Una empresa también debe depreciar el activo arrendado que tiene en cuenta su valor de rescate y vida útil. Por ejemplo, si el activo mencionado anteriormente tiene una vida útil de 10 años y no tiene valor de rescate basado en el método de depreciación de línea recta, la empresa registra una entrada de débito mensual de $ 833 en la cuenta de gastos de depreciación y una entrada de crédito en la cuenta de depreciación acumulada. Cuando se enajena el activo arrendado, el activo fijo se acredita y la cuenta de depreciación acumulada se carga por los saldos restantes.

Financiamiento corporativo

-

¿Qué es la pérdida de capital?

¿Qué es la pérdida de capital? La pérdida de capital es la reducción del valor del capital de una empresa, es decir., inversiones, bienes de capital, etc. La pérdida se realiza cuando los activos de capital se venden a un precio in...

-

¿Qué es la fijación de precios incorrecta?

¿Qué es la fijación de precios incorrecta? La fijación de precios errónea provoca una divergencia entre el precio de mercado de un valor y el valor fundamental de ese valor. La ley del precio único establece que el precio de mercado de un valo...