Predije la última crisis financiera:ahora los niveles de deuda global en aumento representan el riesgo de otra

Esta frase puede tener raíces religiosas, pero no hay mejor manera de describir hoy a la secta dominante en economía que como deliberadamente ciega. Una década después de la crisis de 2007-08, la mayoría aún repite el mantra de que no podría haber sido predicho.

Disparates. Los datos que mostraban qué causaría la crisis, y argumentos de economistas no convencionales de que uno ocurriría, estaban disponibles antes de que llegara. Hubo una burbuja descontrolada en los mercados de activos causada por la creación excesiva de crédito por parte de los bancos.

Crédito:su capacidad para comprar algo con dinero prestado de un banco, en lugar de su propio dinero en efectivo, es exactamente igual al aumento de la deuda privada cada año. Cuanto mayor se compara con el PIB de un país (producción económica), cuanto más depende la economía del crédito; y cuanto mayor es la deuda acumulada en comparación con el PIB, más probable es que una reducción del crédito provoque una crisis económica.

Los datos son incontrovertibles

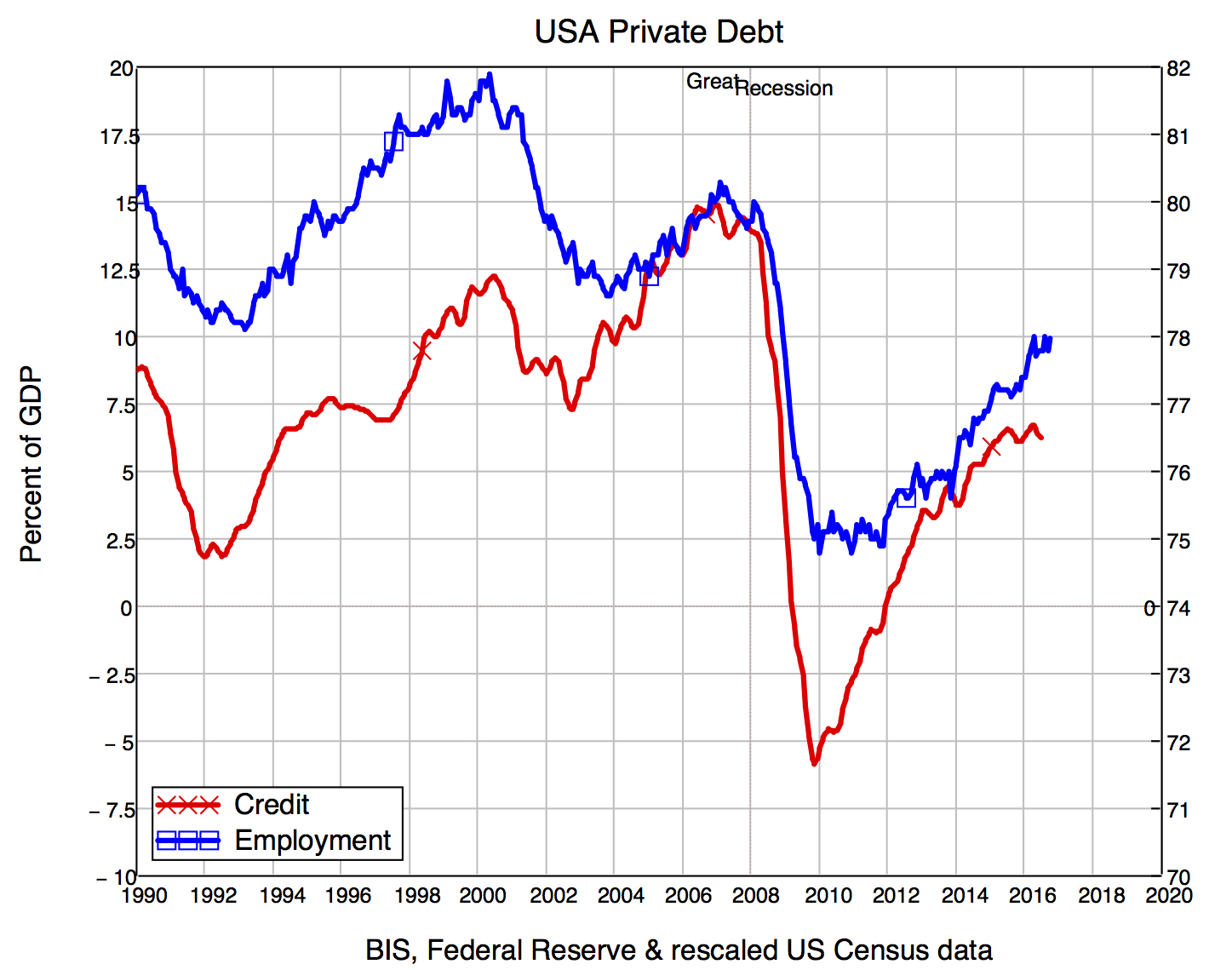

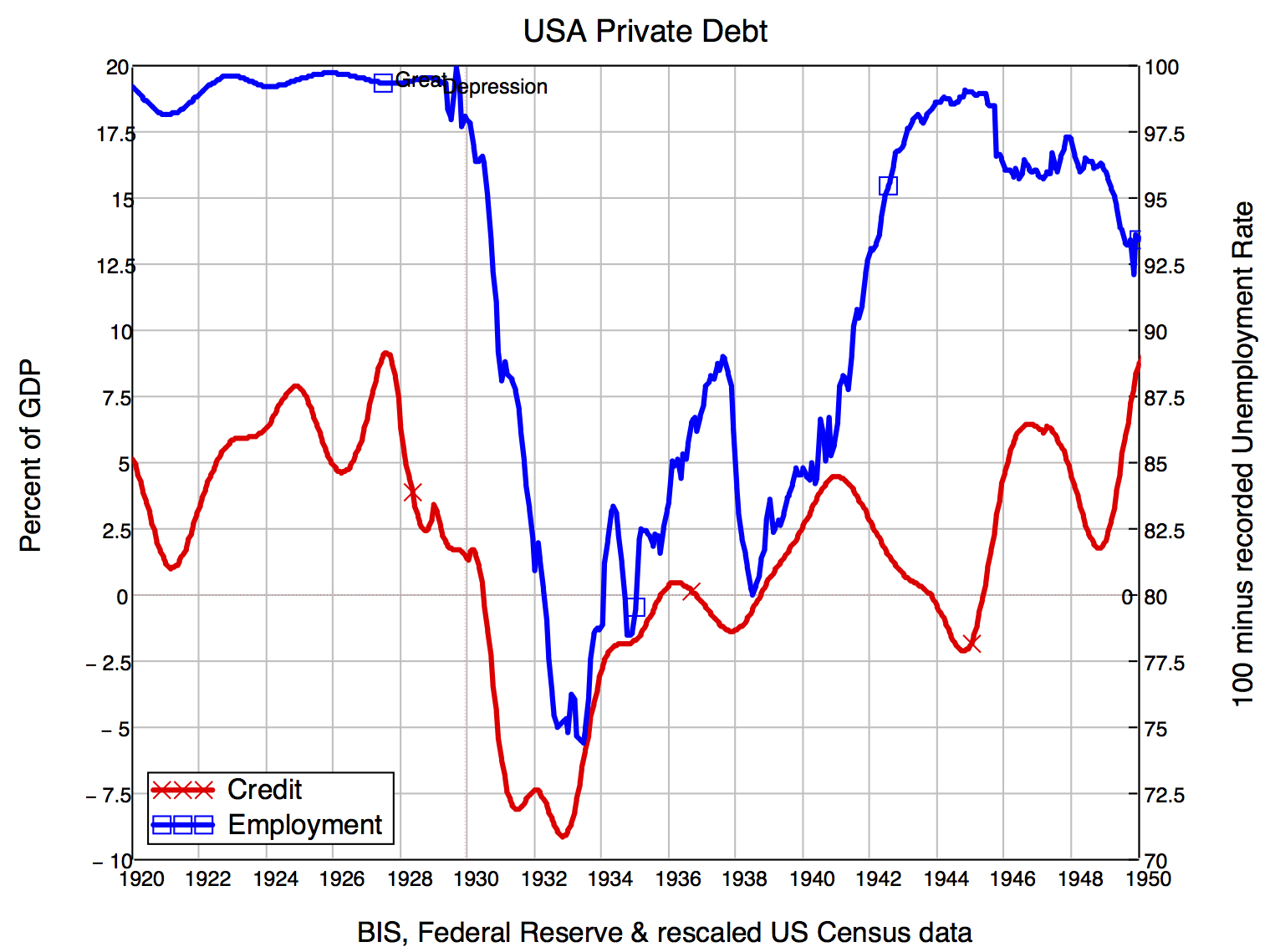

Los datos, si lo miras, es incontrovertible, especialmente si se considera el epicentro de la crisis de 2008, los Estados Unidos, en contexto histórico. La Gran Depresión desencadenada por la crisis de 1929 fue precedida por una burbuja impulsada por el margen de deuda en el mercado de valores de EE. UU. con la deuda privada explotando durante la crisis y luego colapsando. Eso es exactamente lo que sucedió en 2007-08, solo que la deuda hipotecaria también entró en juego.

La deuda privada afecta a la economía de dos maneras:cuanto mayor es la deuda, en relación con el PIB, cuanto más impacta un cambio en el crédito en la demanda total. Y el crédito se suma a la demanda total al permitir que las personas gasten más que el dinero que tienen actualmente.

La correlación entre crédito y empleo en Estados Unidos es asombrosa. Esto no se debe solo a que sea muy grande (el coeficiente de correlación es 0,8 en una escala de -1 a +1), sino porque, según los economistas de la corriente principal, como Ben Bernanke, la correlación debe ser cercana a cero.

Bernanke, que consiguió el puesto de director del banco central de EE. UU. porque se suponía que era el experto en lo que causó la Gran Depresión, ni siquiera consideró datos similares que estaban disponibles en ese momento, ni la tesis del economista Irving Fisher de la década de 1930, que señaló con el dedo el estallido de burbujas de activos. Bernanke creía que el crédito "no debería tener efectos macroeconómicos significativos".

Empíricamente, esto es manifiestamente falso, pero los economistas hacen la vista gorda ante estos datos porque no se ajustan a su modelo preferido de cómo operan los bancos. Modelan a los bancos como si fueran intermediarios que presentan ahorradores a los prestatarios, no como originadores tanto de dinero como de deudas. Esta ceguera deliberada fue, en un sentido, excusable antes de la crisis. Pero es imperdonable después de eso, especialmente porque los bancos centrales están saliendo ahora y diciendo que este modelo de "fondos prestables" es un mito.

Por tanto, los bancos centrales han aprendido algo de la crisis, pero los economistas académicos son, en general, tratando de retroceder en su defensa de que esta crisis “no se podía predecir”.

Predicción de crisis

De hecho, fue predicho, por economistas que toman bancos, deuda y dinero en serio, como Ann Pettifor, Wyne Godley, y yo. Utilizando el mismo análisis hoy, No espero una crisis en los EE. UU. Y el Reino Unido en un futuro próximo. Espero un estancamiento como el que ha experimentado Japón desde que estalló su economía de burbuja de activos en 1990.

Habrá avivamientos y reversiones, pero no una crisis absoluta porque un requisito previo para ello son niveles muy altos de crédito. Si bien persiste el exceso de deuda privada de la última crisis, La demanda basada en el crédito será anémica en comparación con los niveles anteriores a la crisis.

En lugar de, Es probable que se produzcan crisis en países que dejaron de lado los problemas en 2007 al continuar con sus burbujas de deuda privada. El candidato preeminente aquí es China, cuya burbuja crediticia es fácilmente la de más rápido crecimiento en la historia del capitalismo. Tendrá la compañía de Corea del Sur, Canadá, Australia, Bélgica, y varios otros.

Así que no habrá otro colapso como Northern Rock en el Reino Unido o Washington Mutual en los Estados Unidos. Pero los economistas de la corriente principal deben dejar de meter la cabeza en la arena sobre la relación entre las burbujas de deuda privada.

El futuro ofrece alguna esperanza de que esto esté comenzando a cambiar. Algunos economistas prominentes de la corriente principal ahora están mirando seriamente sus modelos (personas como el ex presidente de la Reserva Federal de Minneapolis, Narayana Kocherlakota, y economista jefe del Banco Mundial Paul Romer). Pero es más probable que el cambio provenga de los bancos centrales, y la nueva generación de economistas, como los estudiantes que establecieron el movimiento Rethinking Economics para abordar los problemas reales que enfrenta el mundo.

deuda

- Cómo calcular el riesgo financiero

- La guerra comercial China-Trump se ha extendido a Australia. Ahora estamos en riesgo de una guerra mundial de divisas

- Los fundamentos de un arrendamiento financiero

- Los fundamentos de la deuda senior

- Riesgo financiero

- Riesgo financiero frente a riesgo empresarial:¿cuál es la diferencia?

- El impacto del financiamiento

- 6 razones por las que el coronavirus llevará al mundo a la próxima crisis financiera global después de 2008

- ¿Está la "criptoización" amenazando la estabilidad financiera mundial?

-

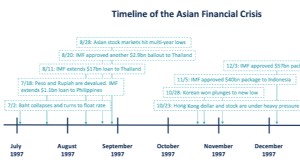

¿Qué es la crisis financiera asiática?

¿Qué es la crisis financiera asiática? La crisis financiera asiática es una crisis causada por el colapso del tipo de cambio de moneda y la burbuja de dinero caliente. Comenzó en Tailandia en julio de 1997 y se extendió por el este y el su...

-

El impacto de la crisis de la deuda estudiantil en las mujeres negras

El impacto de la crisis de la deuda estudiantil en las mujeres negras Durante años, las mujeres negras han soportado una carga superior a la media en lo que respecta a la deuda estudiantil. Esto se ha visto amplificado por el hecho de que las mujeres negras se están gra...