¿Qué son los días por pagar pendientes?

Días por pagar pendientes (DPO) se refiere al número promedio de días que le toma a una empresa pagar sus cuentas por pagar Cuentas por pagar Las cuentas por pagar son un pasivo en el que se incurre cuando una organización recibe bienes o servicios de sus proveedores a crédito. Las cuentas por pagar son. Por lo tanto, días por pagar pendientes mide qué tan bien una empresa está administrando sus cuentas por pagar. Un DPO de 20 significa que, de media, una empresa tarda 20 días en devolver el dinero a sus proveedores.

Fórmula pendiente de días pagaderos

La fórmula para DPO es la siguiente:

Días por pagar pendientes =(Cuentas por pagar promedio / Costo de bienes vendidos) x Número de días en el período contable

O

Días por pagar pendientes =Cuentas por pagar promedio / (Costo de ventas / Número de días en el período contable)

Dónde:

Costo de ventas =Inventario inicial + Compras - Inventario final

Interpretación Días por pagar pendientes

Consideremos las implicaciones de un DPO alto y bajo:

DPO alto

Un DPO alto es generalmente ventajoso para una empresa. Si una empresa tarda más en pagar a sus acreedores, El exceso de efectivo disponible Barrido de efectivo Un barrido de efectivo es cualquier transferencia automatizada y elegida deliberadamente de una parte del flujo de efectivo de una empresa o un individuo para ser utilizada para un propósito específico. podría utilizarse para actividades de inversión a corto plazo. Sin embargo, Tardar demasiado en pagar a los acreedores puede resultar en acreedores insatisfechos y su negativa a extender más crédito u ofrecer condiciones crediticias favorables. También, si el DPO es demasiado alto, puede indicar que la empresa está luchando por encontrar el efectivo para pagar a sus acreedores.

Por lo tanto, un DPO más alto que el promedio de la industria sugeriría:

- Mejores condiciones crediticias que la competencia; o

- Incapacidad para pagar a los acreedores a tiempo

DPO bajo

Una empresa con un DPO bajo puede indicar que la empresa no está utilizando plenamente su período de crédito ofrecido por los acreedores. Alternativamente, Es posible que la empresa solo tenga acuerdos crediticios a corto plazo con sus acreedores.

Por lo tanto, un DPO más bajo que el promedio de la industria sugeriría:

- Peores condiciones crediticias que la competencia; o

- No aprovechar completamente el período de crédito ofrecido por los acreedores.

Ejemplo de días por pagar pendientes

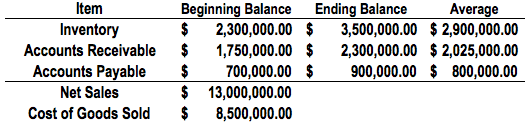

Cálculo del DPO con los saldos de inicio y final de año proporcionados anteriormente:

- Cuentas por pagar promedio:$ 800, 000

- Costo de bienes vendidosCost of Goods Sold (COGS) El costo de bienes vendidos (COGS) mide el "costo directo" incurrido en la producción de cualquier bien o servicio. Incluye costo de material, directo:$ 8, 500, 000

- Número de días:365

DPO:($ 800, 000 / $ 8, 500, 000) x 365 =34,35. Por lo tanto, esta empresa tarda un promedio de 34 días en devolver sus cuentas por pagar.

La importancia de los días pagaderos pendientes

Los días pendientes de pago son un índice de eficiencia importante que mide el número promedio de días que le toma a una empresa reembolsar a los proveedores. Esta métrica se utiliza en el análisis del ciclo de efectivo. Un DPO alto o bajo (en comparación con el promedio de la industria) afecta a una empresa de diferentes maneras. Por ejemplo, un DPO alto puede hacer que los proveedores etiqueten a la empresa como un “mal cliente” e impongan restricciones crediticias. Por otra parte, un DPO bajo puede indicar que la empresa no está utilizando completamente su posición de efectivo y puede indicar que la empresa opera de manera ineficiente.

No existe un número claro sobre lo que constituye un día saludable pagadero pendiente, dado que el DPO varía significativamente según la industria, posicionamiento competitivo de la empresa, y su poder de negociación. Por ejemplo, Walmart es una gran empresa de la industria minorista. Con una cuota de mercado tan significativa, el minorista puede negociar acuerdos con proveedores que los favorezcan mucho. A julio de 2017, el DPO de Walmart ronda los 42.

Aplicaciones en modelos y análisis financieros

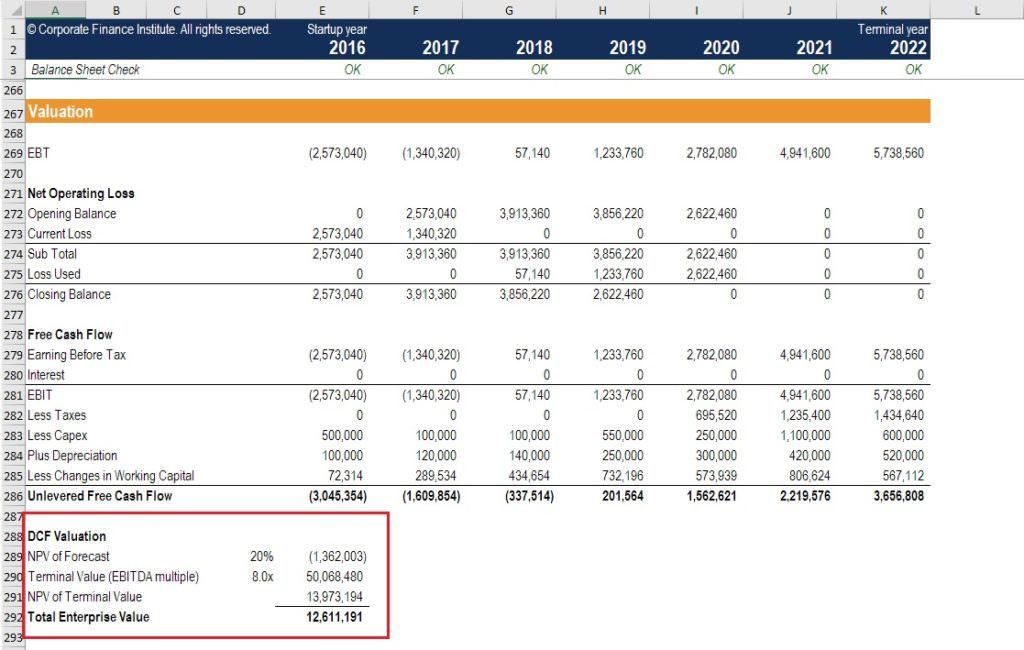

El DPO y el número promedio de días que le toma a una empresa pagar sus facturas son conceptos importantes en el modelado financiero ¿Qué es el modelado financiero? El modelado financiero se realiza en Excel para pronosticar el desempeño financiero de una empresa. Descripción general de lo que es el modelado financiero, cómo y por qué construir un modelo ... Al calcular el flujo de caja libre de una empresa a la empresa, valora las guías de valoración gratuitas para aprender los conceptos más importantes a su propio ritmo. Estos artículos le enseñarán las mejores prácticas de valoración empresarial y cómo valorar una empresa utilizando análisis comparables de empresas. modelado de flujo de efectivo descontado (DCF), y transacciones precedentes, como se usa en banca de inversión, análisis de renta variable, (FCFF), cambios en el capital de trabajo neto Capital de trabajo neto El capital de trabajo neto (NWC) es la diferencia entre los activos corrientes de una empresa (neto de efectivo) y los pasivos corrientes (neto de deuda) en su balance. impactar el flujo de caja, y, por lo tanto, el número medio de días que tardan en pagar las facturas puede tener un impacto en la valoración (especialmente a corto plazo).

A continuación se muestra una captura de pantalla de un modelo DCF en el Programa de Capacitación para Analistas Financieros de CFI Conviértase en Analista Certificado de Valuación y Modelado Financiero (FMVA) ® La certificación de Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbete hoy !.

Conviértase en un Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación de Analista de Valoración y Modelo Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy!

Conviértase en un Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación de Analista de Valoración y Modelo Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy!

Descarga la plantilla gratuita

Ingrese su nombre y correo electrónico en el formulario a continuación y descargue la plantilla gratuita ahora.

Otros recursos

CFI ofrece la página del programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en un analista de banca comercial y crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y desarrollando su base de conocimientos, explore los recursos relevantes adicionales a continuación:

- Cuentas por cobrar Cuentas por cobrar Cuentas por cobrar (AR) representa las ventas a crédito de una empresa, que aún no han sido recogidos de sus clientes. Las empresas permiten

- Días de ventas pendientes Días de ventas pendientes (DSO) Días de ventas pendientes (DSO) representa el número promedio de días que las ventas a crédito tardan en convertirse en efectivo, o cuanto tiempo toma un

- Días de ventas en inventario Días de ventas en inventario (DSI) Días de ventas en inventario (DSI), a veces conocidos como días de inventario o días en inventario, es una medida del número medio de días o tiempo

- Teoría de la contabilidad financieraTeoría de la contabilidad financieraLa teoría de la contabilidad financiera explica el por qué detrás de la contabilidad:las razones por las que las transacciones se informan de ciertas maneras. Esta guía

Contabilidad

- ¿Qué son las cuentas por pagar (AP)?

- ¿Qué es un contador?

- ¿Qué son los ingresos acumulados?

- ¿Qué es el valor contable?

- ¿Qué es el ciclo de conversión de efectivo?

- ¿Qué es la Deducción de días pendientes (DDO)?

- ¿Qué es el inventario de días pendientes (DIO)?

- ¿Qué es Días de ventas pendientes (DSO)?

- Días a pagar pendientes

-

¿Qué es una reserva LIFO?

¿Qué es una reserva LIFO? Una reserva LIFO actúa como una cuenta de contra, lo que significa que es una cuenta del libro mayor que se utiliza para el inventario Inventario El inventario es una cuenta de activo corriente que se...

-

¿Qué son las notas a pagar?

¿Qué son las notas a pagar? Los documentos por pagar son acuerdos escritos (pagarés) en los que una de las partes acuerda pagar a la otra una cierta cantidad de efectivo. Dicho alternativamente, un pagaré por pagar es un préstam...