Duplique su oportunidad de obtener ganancias con esta operación de dos semanas

Tom Gentile

Tom Gentile Los mercados están mostrando señales intermitentes de otra corrección del tamaño de febrero.

Después de establecer un máximo histórico el 2 de septiembre, 2020, el S&P 500 se hundió un 3% en un pico de volumen masivo al día siguiente.

Esta caída continuó durante los siguientes dos días, dejando caer el S&P 500 un 5,4% en tres días de ventas de gran volumen.

Las carteras de acciones pueden estar reservadas para otra caída del 35%, y condiciones económicas inspiradas en COVID, como el miedo a un resurgimiento y una fecha pospuesta de la vacuna, ciertamente lo apoyan.

Pero mientras la mayoría de los inversores se muerden las uñas de preocupación, No anticipo nada más que ganancias.

Si los mercados se ponen rojos, recolectar ganancias de alta probabilidad será el nombre del juego, y hoy, Voy a mostrarte exactamente cómo hacer eso ...

Beneficio en el mercado bajista inminente utilizando diferenciales de crédito

La pregunta que estoy seguro que tiene en mente es:"¿Qué indica una corrección del mercado?"

Es una buena pregunta y yo soy más del tipo de persona que dice "no digas nada", así que echemos un vistazo al Fideicomiso SPDR S&P 500 ETF (Bolsa de Nueva York:SPY ) .

Fideicomiso SPDR S&P 500 ETF (NYSE:SPY)

Soporte simple, nivel de resistencia, y el análisis de volumen es lo que buscamos como respuesta.

- El volumen en los últimos dos días se redujo. Dicho de otra manera la convicción institucional declinó en el período previo, sugiriendo que esta carrera no tiene piernas y fallará.

- Hay una fuerte resistencia en $ 342 con cuatro rebotes en este nivel durante las últimas seis sesiones de negociación.

- Este nivel de $ 342 parece destinado a mantenerse. Si no es así, probablemente habrá más ventajas.

- Existe un fuerte apoyo en el nivel de $ 300. Un cierre por debajo de este nivel con un volumen superior al promedio indicará más desventajas.

Ahora, con cualquier evento noticioso importante o decisión gubernamental, esto podría cambiar. Pero dada la cantidad de ventas institucionales durante las últimas dos semanas, la dirección más probable es hacia abajo, tal vez camino abajo.

Y tengo una señal simple para buscar que demuestra este movimiento adicional a la baja ...

Si el SPY cierra <$ 330 en un volumen superior al promedio, este será el detonante que haga bajar el mercado.

Y este disparador es la clave de estos diferenciales crediticios.

En caso de que ocurra este movimiento, recolectar ganancias será como disparar a un pez en un barril.

Con esta señal en su lugar, la probabilidad de que el SPY vuelva a cerrar por encima de $ 330 a corto plazo será muy baja.

Lo que necesitamos es una operación que se beneficie siempre que el SPY se mantenga por debajo del nivel de $ 330.

En otras palabras, Necesitamos un comercio que se beneficie si el SPY continúa hundiéndose, va de lado, o incluso sube un poco.

¿Suena demasiado bueno para ser verdad?

Lo hace, pero esto se puede lograr usando las opciones correctas de juego.

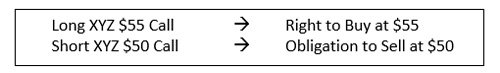

Empezar, Hay dos lados en cualquier comercio de opciones:un comprador y un vendedor. Puede pensar en ello como un lado largo (comprador) y un lado corto (vendedor).

Por ejemplo, al otro lado de una larga llamada XYZ $ 50, debe haber una llamada corta XYZ $ 50.

La opción larga genera dinero cuando las acciones suben.

El otro lado de la operación, la opción corta, genera dinero cuando las acciones lo hacen. no subir. En otras palabras, la llamada corta genera dinero si las acciones caen o va de lado.

Si asume que una acción tiene la misma probabilidad de subir, abajo, o de lado, la llamada larga tiene un 33,3% de posibilidades de ganar dinero. Esto significa que la llamada corta tiene un 66,7% de posibilidades de beneficio.

El simple hecho de vender una opción corta en realidad duplica su probabilidad de ganancia.

Bien, todo comercio tiene "compensaciones, "y las llamadas en corto no son una excepción. Pero siempre que conozca las mejores estrategias comerciales para utilizar, estos riesgos no deberían ser motivo de preocupación.

Aquí hay un par de ellos:

- Beneficio limitado (menor)

Lo máximo que puede ganar en una llamada corta es la cantidad que recibe por venderlo. Si vende una llamada XYZ $ 50 por $ 1, lo máximo que puede ganar es $ 1. Idealmente, la corta llamada expirará sin valor. Incluso puede optar por volver a comprarlo por $ 0.20, compensación $ 0.80.

- Riesgo ilimitado

Las llamadas largas le dan derecho a comprar acciones. El otro lado, llamadas cortas, le dan la obligación de vender una acción. Eso está bien si XYZ está a $ 50 o menos. Sin embargo, si XYZ hace una carrera alcista y se cotiza a $ 70, estará obligado a vender una acción de $ 70 por $ 50 y perder $ 20. No hay límite para lo alto que puede llegar una acción, asi que, las llamadas cortas tienen un riesgo ilimitado. Se les llama "llamadas desnudas" por este motivo.

Ahora, ¡Estos beneficios limitados siguen siendo grandes beneficios! Y cuando tiene un impresionante 67% de posibilidades de obtener beneficios, la diferencia lo vale.

El riesgo ilimitado puede parecer intimidante, pero mientras protejas tu comercio, entonces no tienes nada de qué preocuparte.

Y puede hacerlo adquiriendo un derecho para cubrir su obligación.

Esto es de lo que estoy hablando:

Vender una llamada XYZ a $ 50 le da la obligación de vender XYZ a $ 50.

Para cubrir el riesgo de que las acciones suban, podría comprar una llamada XYZ $ 55, dándose el derecho a comprar XYZ a $ 55, limitando su riesgo.

El diferencial ahora tiene un riesgo limitado. En el ejemplo anterior, si las acciones subieron a $ 70, estarías cubierto por la larga llamada de $ 55. Si se viera obligado a vender XYZ a $ 50, podría ejercer su derecho a recomprarlo por $ 55, limitando su riesgo a $ 5.

Bienvenido al mundo de los diferenciales de crédito:mayor probabilidad, comercio de riesgo limitado.

Aquí hay algunas reglas básicas para comenzar. Spreads de llamadas cortas (también conocido como:diferenciales de crédito Bear Call):

- Vender Llamada ATM / OTM

- Comprar Strike Call más alto

- 1-10 puntos entre golpes

- Utilice opciones de 14 a 30 días

Recordar, Los diferenciales de llamadas cortas son una estrategia bajista. Asegúrese de venderlos a un precio superior o igual al que crea que las acciones estarán por debajo en dos o cuatro semanas.

Determino esta "línea en la arena" con la siguiente fórmula:

Cierre de acciones

Con todo lo anterior establecido, Los dejo con este intercambio de "Disparar peces en un barril" en el SPY.

Entrada: Cierre <$ 330 + por encima del volumen promedio

Comercio: Vender Llamada por $ 330 por dos semanas + Compra Llamada por $ 335 por dos semanas

Salida de beneficios: Recompra de margen por el 20% del crédito original (80% del beneficio máximo)

Salida de pérdida: Si SPY cierra> $ 330.50, Volver a comprar Spread

Aquí están las piernas para cerrar o recomprar este diferencial de crédito:

¿Deberíamos recibir nuestra señal de entrada? esta operación tendrá al menos un 67% de probabilidad de ganancia.

Si el SPY continúa rompiendo por debajo del soporte en un volumen por encima del promedio, siga vendiendo estos diferenciales de crédito de alta probabilidad.

Y mientras tanto, no se olvide de consultar mi informe de operaciones 101 de opciones simples ...

Verás, Le he estado enseñando a la gente a comerciar durante décadas, y mi guía GRATUITA tiene todo lo que necesita para comenzar.

Desde lo básico hasta lo esencial, lo que se debe y no se debe hacer para un comercio rentable, usted puede haga clic aquí ahora para acceder a él y emprender el camino para ganar dinero con opciones ...

El comercio de acciones

- Qué hacer con su reembolso de impuestos este año

- Así es como progresa con su dinero

- Llamada breve

- 5 formas de duplicar su dinero

- Calendarios dobles:el comercio de baja volatilidad con dos picos

- ¿Qué es una llamada corta?

- Ayude a asegurar su jubilación con este movimiento único

- Limitar su riesgo con inversiones neutrales al mercado

- Ignorar su tolerancia al riesgo:cómo evitar este gran error y obtener ganancias

-

La guerra comercial de Trump con China:5 formas de proteger su cartera contra el aumento de aranceles

La guerra comercial de Trump con China:5 formas de proteger su cartera contra el aumento de aranceles Los inversores parecen estar cada vez más preocupados por una guerra comercial con China, dado que el presidente de los Estados Unidos, Donald Trump, ha subido la apuesta sobre la potencia económica a...

-

Aumente sus ahorros con este sencillo sistema de presupuestación

Aumente sus ahorros con este sencillo sistema de presupuestación Cuando se trata de ahorrar e invertir, ayuda tener un sistema. Mi familia ha desarrollado nuestro propio sistema de ahorro de dinero que nos ha permitido reducir nuestros gastos y dirigir más dinero h...