Permuta de atrasos

¿Qué es un canje de atrasos?

Una permuta de atrasos es una permuta de tasas de interés que es similar a una o simple swap de vainilla, pero el pago flotante se basa en la tasa de interés al final del período de reajuste, en lugar del principio, y luego se aplica retroactivamente.

Conclusiones clave

- Un swap de atrasos es un swap de tasa de interés donde el pago flotante se basa en la tasa al final, en lugar del principio, del período de reinicio.

- La pendiente de la curva de rendimiento juega un papel importante en el precio de un swap de atrasos.

- Los especuladores suelen utilizar un swap de atrasos que intentan predecir la curva de rendimiento.

Entendiendo los Swaps de Atrasos

Una forma rápida de diferenciar entre un swap de vainilla y un swap de atrasos es que el primero establece la tasa de interés por adelantado y paga más tarde (en mora) mientras que el segundo fija la tasa de interés y paga más tarde (en mora). Un canje de atrasos tiene varios otros nombres, incluido el intercambio de reinicio, intercambio de back-set, y cambio de reinicio retrasado. Si la tasa flotante se basa en la tasa de oferta interbancaria de Londres (LIBOR), entonces se denomina swap de LIBOR en mora.

La definición de "atrasos" es el dinero que se adeuda y debería haberse pagado antes. En el caso de un canje de atrasos, la definición se inclina más hacia el cálculo del pago que hacia el pago en sí. La estructura "en mora" se introdujo a mediados de la década de 1980 para permitir a los inversores aprovechar las tasas de interés potencialmente descendentes.

Un swap de atrasos es una estrategia utilizada por inversores y prestatarios que son direccionales en las tasas de interés y creen que caerán. Un punto clave es que la pendiente de la curva de rendimiento juega un papel importante en el precio de un swap de atrasos. Como tal, a menudo lo utilizan los especuladores que intentan predecir la curva de rendimiento. Es más adecuado para especular que un swap de tasa de interés normal, ya que recompensa (paga) a los especuladores en función de la puntualidad y precisión de sus predicciones.

Las transacciones de swap intercambian los flujos de efectivo de las inversiones a tipo fijo por los de las inversiones a tipo variable. La tasa flotante generalmente se basa en un índice, como LIBOR más una cantidad predeterminada. LIBOR es la tasa de interés a la que los bancos pueden tomar prestados fondos de otros bancos en el mercado de divisas del euro. Típicamente, todas las tarifas están predeterminadas antes de celebrar el contrato de intercambio y, si es aplicable, al inicio de los períodos de reposición subsiguientes hasta que venza el swap.

En un regular, o simple swap de vainilla, la tasa flotante se fija al comienzo del período de reajuste y se paga al final de ese período. Por un canje de atrasos, la principal diferencia es cuando el contrato de permuta muestra la tasa flotante y determina cuál debe ser el pago. En un intercambio de vainilla la tasa flotante al comienzo del período de reinicio es la tasa base. En un canje de atrasos, la tasa flotante al final del período de reinicio es la tasa base.

Uso de un intercambio de atrasos

El lado de la tasa flotante de un swap de vainilla, LIBOR, u otra tasa a corto plazo, se reinicia en cada fecha de reinicio. Si la tasa LIBOR a tres meses es la tasa base, el pago de tasa flotante bajo el swap ocurre en tres meses, y luego el LIBOR de tres meses vigente en ese momento determinará la tasa para el próximo período, tres meses en este ejemplo. Por un canje de atrasos, La tasa del período actual se fija en tres meses para cubrir el período que acaba de finalizar. La tasa para el segundo período de tres meses establece seis meses en el contrato, Etcétera.

Por ejemplo, si un inversor tiene una opinión firme de que la LIBOR caerá en los próximos años y cree que será más baja al final de cada período de reinicio que al principio, luego pueden firmar un acuerdo de permuta de atrasos para recibir LIBOR y pagar LIBOR atrasados durante la vigencia del contrato. Si su punto de vista es correcto, entonces se habrán beneficiado de esta transacción. Cabe señalar que, en este caso, Ambas tarifas son flotantes.

Artículos Destacados

-

¿Qué es la Tasa Swap?

¿Qué es la Tasa Swap? La tasa swap es la tasa fija de un swap Swap Un swap es un contrato derivado entre dos partes que implica el intercambio de flujos de efectivo previamente acordados de dos instrumentos financieros. Lo...

-

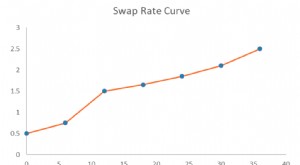

¿Qué es la curva de tipos de swap?

¿Qué es la curva de tipos de swap? La curva de tipos de swap es un gráfico que muestra la relación entre los tipos de swap y todos los vencimientos correspondientes disponibles. Esencialmente, Indica los rendimientos esperados Retorno ...