¿Cuáles son los ratios de rentabilidad ajustados al riesgo?

Hay una serie de ratios de rentabilidad ajustados al riesgo que ayudan a los inversores a evaluar las inversiones existentes o potenciales. Las proporciones pueden ser más útiles que las simples métricas de retorno de la inversión que no tienen en cuenta el nivel de riesgo de la inversión.

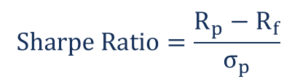

Ratios de rentabilidad ajustados al riesgo - Ratio de Sharpe

El índice de Sharpe calcula qué tan bien se compensa a un inversor por el riesgo que ha asumido en una inversión. Al comparar dos inversiones diferentes con el mismo índice de referencia, el activo con el índice de Sharpe más alto proporciona un rendimiento más alto por la misma cantidad de riesgo o el mismo rendimiento por un riesgo menor que el otro activo.

Desarrollado por el economista estadounidense William F. Sharpe, el índice de Sharpe es uno de los índices más comunes que se utilizan para calcular el rendimiento ajustado al riesgo. Son preferibles las relaciones de Sharpe superiores a 1; cuanto mayor sea la relación, mejor será el escenario de riesgo a retorno para los inversores.

Dónde:

Rp =Retorno esperado de la cartera

Rf =Tasa libre de riesgo

Sigma (p) =Desviación estándar del exceso de rendimiento de la cartera

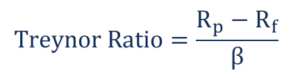

Relación de Treynor

El índice de Treynor mide el rendimiento obtenido en exceso de lo que se podría haber obtenido si la inversión no tuviera ningún riesgo diversificable. Utiliza un coeficiente beta en lugar de la desviación estándar utilizada en la relación de Sharpe. Creado por el economista estadounidense Jack L Treynor, el índice muestra cuánto retorno puede proporcionar una inversión a su inversionista considerando su nivel inherente de riesgo.

El coeficiente beta representa la sensibilidad de la inversión en el mercado. Si la relación muestra un valor alto, significa que la inversión ofrece un rendimiento relativamente alto con la inclusión de riesgos de mercado.

Dónde:

Rp =Retorno esperado de la cartera

Rf =Tasa libre de riesgo

Beta (p) =Cartera Beta

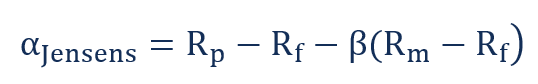

Ratios de rentabilidad ajustados al riesgo:Alfa de Jensen

Alpha de Jensen se utiliza para describir el retorno activo de una inversión. Mide el rendimiento de una inversión frente a un índice de referencia de mercado que representa el movimiento del mercado en su conjunto. El alfa muestra el rendimiento de la inversión después de considerar su riesgo.

Dónde:

Rp =Retorno esperado de la cartera

Rf =Tasa libre de riesgo

Beta (p) =Cartera Beta

Rm =Rentabilidad del mercado

Interpretación (Alfa de Jensen)

Alfa <0 significa que la inversión era demasiado arriesgada para el rendimiento esperado.

Alfa =0 significa que el rendimiento obtenido es suficiente para el riesgo asumido.

Alfa> 0 significa que el rendimiento obtenido es mayor que el riesgo asumido.

Ejemplo (Alfa de Jensen)

Suponga que una cartera obtuvo un rendimiento del 17% el año anterior. El índice de mercado rindió un 12,5%. La beta es 1.4, y la tasa libre de riesgo es del 4%.

Alfa de Jensen =17- [4 + 1.4 * (12.5-4)] =17- (4 + 11.9) = 1,1%

Un alfa de 1,1% significa que el inversor recibe una alta rentabilidad por el riesgo asumido durante el año.

Ratios de rendimiento ajustados al riesgo - R-cuadrado

El R-Squared mide el porcentaje de los movimientos de un fondo en función del movimiento del índice de referencia. Los valores de la relación pueden variar entre 0% y 100%. Un valor R-Squared del 100% significa que los movimientos del fondo están justificados por los movimientos del índice de referencia.

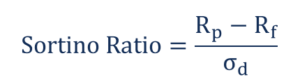

Ratios de rentabilidad ajustados al riesgo - Ratio de Sortino

La relación de Sortino es una variación de la relación de Sharpe. Toma el rendimiento de una cartera y lo divide por el "riesgo a la baja". El riesgo a la baja es la volatilidad del rendimiento de una cartera por debajo de cierto nivel. El nivel se basa en rendimientos promedio. El índice mide el riesgo a la baja de un fondo o acción. Como la relación de Sharpe, los valores más altos indican menos riesgo en relación con la rentabilidad.

Dónde:

Rp =Retorno esperado de la cartera

Rf =Tasa libre de riesgo

Sigma (d) =Desviación estándar de un rendimiento de activos negativo

Ejemplo (Ratio de Sortino)

Un fondo mutuo Fondos mutuos Un fondo mutuo es un fondo común de dinero recaudado de muchos inversores con el fin de invertir en acciones, cautiverio, u otros valores. Los fondos mutuos son propiedad de un grupo de inversores y están gestionados por profesionales. Conozca los distintos tipos de fondos, cómo trabajan ellos, y los beneficios y compensaciones de invertir en ellos muestran un rendimiento anual del 16% y una desviación a la baja del 9%. La tasa libre de riesgo es del 3%.

Sortino =(16% - 3%) / 9% = 1,44

Ratios de rentabilidad ajustados al riesgo:medida de Modigliani-Modigliani

La medida Modigliani-Modigliani, también conocida como la medida M2, se utiliza para obtener el rendimiento ajustado al riesgo de una inversión. Muestra el rendimiento de una inversión ajustado por riesgo en comparación con un índice de referencia. Se muestra como unidades de rendimiento porcentual.

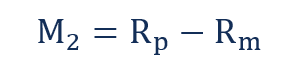

Dónde:

Rp =Retorno de la cartera ajustada

Rm =Rentabilidad de la cartera de mercado

La cartera ajustada se ajusta para mostrar el riesgo total en comparación con el mercado en general.

Ejemplo (medida Modigliani-Modigliani)

El fondo mutuo A muestra un rendimiento anual ajustado del 15%, y el índice de mercado del fondo es del 10%.

M2 =15% -10% = 5%

La importancia de los rendimientos ajustados al riesgo

El riesgo es la divergencia de un resultado esperado. Puede expresarse en relación con un índice de referencia del mercado y puede ser positivo o negativo. Si un inversor desea obtener grandes rendimientos de una inversión a largo plazo, necesitan estar abiertos a incurrir en pérdidas a corto plazo. El nivel de volatilidad depende de la tolerancia al riesgo del inversor.

La rentabilidad ajustada al riesgo mide cuánto riesgo se asocia con producir una determinada rentabilidad. El concepto se utiliza para medir los rendimientos de diferentes inversiones con diferentes niveles de riesgo frente a un índice de referencia. Si un activo presenta un riesgo menor que el mercado en general, cualquier rendimiento del activo por encima de la tasa libre de riesgo se considerará una ganancia.

Las métricas de rentabilidad ajustadas al riesgo ofrecen los siguientes beneficios:

- Le permite comparar el riesgo entre dos o más inversiones.

- Examina los cambios en la tasa libre de riesgo que no son realizados por otras razones riesgo-rendimiento.

- Puede comparar los rendimientos reales con los de un índice comparativo.

Conclusión

El rendimiento ajustado al riesgo puede variar de una inversión a otra, ya que muchos factores externos afectan el nivel de riesgo. Incluyen la disponibilidad de fondos, tolerancia al riesgo, y la capacidad de mantener una posición durante mucho tiempo en un mercado volátil.

Un inversor puede mejorar los rendimientos ajustados al riesgo ajustando su posición de acciones por la volatilidad del mercado.

Más recursos

Gracias por leer la guía de CFI sobre índices de rendimiento ajustados al riesgo. CFI es el proveedor oficial del Analista de Valoración y Modelado Financiero (FMVA) ™ Conviértase en Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación Analista de Valoración y Modelado Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en sus finanzas carrera profesional. ¡Inscríbase hoy! programa de certificación, diseñado para transformar a cualquier persona en un analista financiero de clase mundial.

Para seguir aprendiendo y desarrollando su conocimiento del análisis financiero, recomendamos encarecidamente los recursos adicionales de CFI a continuación:

- Ratios de finanzas corporativas Ratios de finanzas corporativas Los ratios de finanzas corporativas son medidas cuantitativas que se utilizan para evaluar las empresas. Estos ratios son utilizados por analistas financieros, analistas de investigación de renta variable, inversores, y administradores de activos para evaluar la salud financiera general de las empresas, con el objetivo final de tomar mejores decisiones de inversión.

- Gestión de riesgos Gestión de riesgos La gestión de riesgos comprende la identificación, análisis, y respuesta a factores de riesgo que forman parte de la vida de un negocio. Generalmente se hace con

- Riesgo sistemático Riesgo sistémico El riesgo sistémico es la parte del riesgo total que es causado por factores fuera del control de una empresa o individuo específico. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores están sujetos a riesgo sistemático y, por lo tanto, es un riesgo no diversificable.

- Riesgo sistémico Riesgo sistémico El riesgo sistémico se puede definir como el riesgo asociado con el colapso o la quiebra de una empresa. industria, institución financiera o toda una economía. Es el riesgo de una falla importante de un sistema financiero, por el cual se produce una crisis cuando los proveedores de capital pierden la confianza en los usuarios del capital

Artículos Destacados

- ¿Qué son los ratios de actividad?

- ¿Qué son los ratios específicos del banco?

- ¿Qué son los Acuerdos de Basilea?

- ¿Qué son los ratios de finanzas corporativas?

- ¿Qué son los ratios de análisis crediticio?

- ¿Qué son los ratios de eficiencia?

- ¿Qué son las razones financieras?

- ¿Qué es la Tasa Interna de Retorno (TIR)?

- ¿Qué son los ratios de préstamos?

-

¿Qué son las “devoluciones en exceso”?

¿Qué son las “devoluciones en exceso”? El término exceso de rentabilidad se utiliza para indicar el rendimiento de un fondo en comparación con un índice de referencia. Exceso de retorno, que también se conoce como alfa, puede proporcionar ...

-

¿Qué es la relación K?

¿Qué es la relación K? El K-Ratio es una herramienta estadística que nos ayuda a medir dos cosas:el crecimiento del rendimiento y la consistencia de ese crecimiento durante un período específico. A menudo se utiliza para de...