¿Qué es el proceso de salida a bolsa?

El proceso de oferta pública inicial de oferta pública es cuando una empresa que no cotiza en bolsa vende valores nuevos o existentes. La empresa emisora crea estos instrumentos con el propósito expreso de recaudar fondos para financiar aún más las actividades comerciales y la expansión. y los ofrece al público por primera vez.

Antes de una OPI, una empresa se considera privada, con un número menor de accionistas, limitado a inversores acreditados (como inversores ángeles / capitalistas de riesgo, capital privado frente a capital de riesgo, Inversores ángel / semilla Compare el capital privado con el capital de riesgo frente a los inversionistas ángel y semilla en términos de riesgo, etapa del negocio, tamaño y tipo de inversión, métrica, administración. Esta guía proporciona una comparación detallada de capital privado frente a capital de riesgo frente a inversores ángel y semilla. Es fácil confundir las tres clases de inversores y las personas de alto patrimonio neto) y / o los primeros inversores (por ejemplo, el fundador, familia, y amigos).

Después de una oferta pública inicial, la empresa emisora se convierte en una empresa que cotiza en bolsa en una bolsa de valores reconocida. Por lo tanto, una oferta pública inicial también se conoce comúnmente como "salida a bolsa".

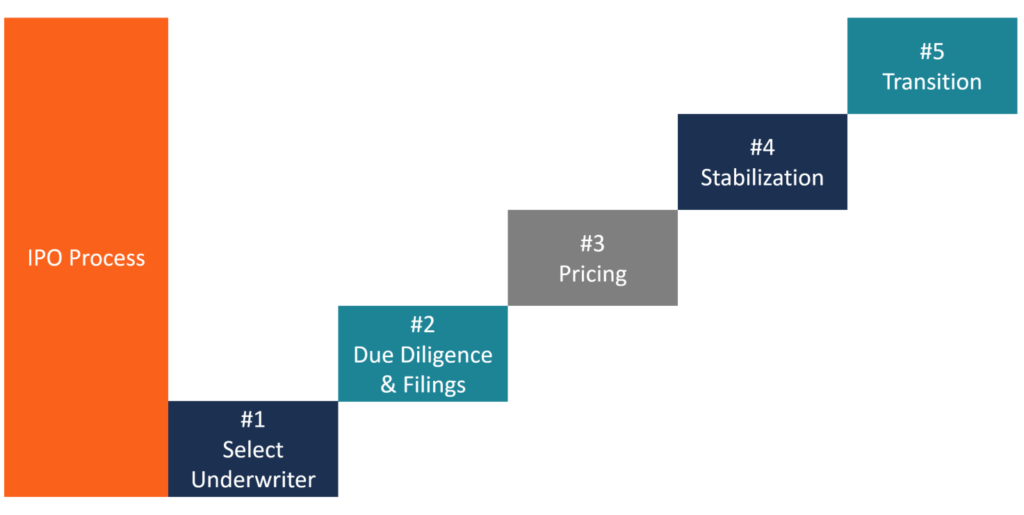

Descripción general del proceso de OPI

Esta guía desglosará los pasos involucrados en el proceso, que puede tardar entre seis meses y más de un año en completarse.

A continuación, se muestran los pasos que debe seguir una empresa para cotizar en bolsa a través de un proceso de oferta pública inicial:

- Seleccione un banco

- Debida diligencia y presentaciones

- Precios

- Estabilización

- Transición

Paso 1:seleccione un banco de inversión

El primer paso en el proceso de OPI es que la empresa emisora elija un banco de inversión Banca de inversión La banca de inversión es la división de un banco o institución financiera que sirve a los gobiernos, corporaciones, e instituciones proporcionando servicios de asesoría en suscripción (aumento de capital) y fusiones y adquisiciones (M&A). Los bancos de inversión actúan como intermediarios para asesorar a la empresa en su oferta pública inicial y proporcionar servicios de suscripción. El banco de inversión se selecciona de acuerdo con los siguientes criterios:

- Reputación

- La calidad de la investigación

- Experiencia en la industria

- Distribución, es decir., si el banco de inversión puede proporcionar los valores emitidos a más inversores institucionales o a más inversores individuales

- Relación previa con el banco de inversión

Paso 2:diligencia debida y presentaciones reglamentarias

La suscripción es el proceso mediante el cual un banco de inversión (el suscriptor) actúa como intermediario entre la empresa emisora y el público inversor para ayudar a la empresa emisora a vender su conjunto inicial de acciones. Los siguientes acuerdos de suscripción están disponibles para la empresa emisora:

- Compromiso firme :Bajo tal acuerdo, el suscriptor compra la oferta completa y revende las acciones al público inversionista. El acuerdo de suscripción de compromiso firme garantiza a la empresa emisora que se recaudará una determinada suma de dinero.

- Acuerdo de mejores esfuerzos :Bajo tal acuerdo, el asegurador no garantiza el monto que recaudará para la empresa emisora. Solo vende los valores en nombre de la empresa.

- Acuerdo de todo o nada :A menos que se puedan vender todas las acciones ofrecidas, la oferta se cancela.

- Sindicato de Aseguradores :Las ofertas públicas pueden ser administradas por un suscriptor (administrado exclusivamente) o por múltiples gerentes. Cuando hay varios administradores, se selecciona un banco de inversión como director principal o gestor contable. Bajo tal acuerdo, el banco de inversión líder forma un sindicato de aseguradores mediante la formación de alianzas estratégicas con otros bancos, cada uno de los cuales luego vende una parte de la oferta pública inicial. Tal acuerdo surge cuando el banco de inversión líder quiere diversificar el riesgo de una OPI entre varios bancos.

Un asegurador debe redactar los siguientes documentos:

Carta de compromiso : Una carta de compromiso generalmente incluye:

- Cláusula de reembolso:esta cláusula exige que la empresa emisora debe cubrir todos los gastos de bolsillo incurridos por el asegurador, incluso si la OPI se retira durante la etapa de diligencia debida, la etapa de registro, o la etapa de marketing.

- Diferencial bruto / descuento de suscripción:el diferencial bruto se obtiene restando el precio al que el suscriptor compra la emisión del precio al que vende la emisión.

Diferencial bruto =Precio de venta de la emisión vendida por el asegurador - Precio de compra de la emisión comprada por el asegurador

Típicamente, el margen bruto se fija en el 7% de los ingresos. El margen bruto se utiliza para pagar una tarifa al asegurador. Si hay un sindicato de aseguradores, al asegurador principal se le paga el 20% del margen bruto. 60% del margen restante, llamada "concesión de venta", se divide entre los suscriptores del sindicato en proporción al número de emisiones vendidas por el suscriptor. El 20% restante del margen bruto se utiliza para cubrir los gastos de suscripción (por ejemplo, gastos de gira, abogado de suscripción, etc.).

Carta de intención :Una carta de intención normalmente contiene la siguiente información:

- El compromiso del suscriptor de celebrar un acuerdo de suscripción con la empresa emisora.

- Un compromiso de la empresa emisora de proporcionar al asegurador toda la información relevante y, por lo tanto, cooperar plenamente en todos los esfuerzos de diligencia debida.

- Un acuerdo de la empresa emisora para proporcionar al asegurador una opción de sobreasignación del 15%.

La carta de intención no menciona el precio de oferta final.

Acuerdo de suscripción : La carta de intención permanece en vigor hasta que el precio de los valores, después de lo cual se ejecuta el Acuerdo de suscripción. Después de eso, el asegurador está obligado contractualmente a comprar la emisión a la empresa a un precio específico.

Declaración de registro : La declaración de registro consta de información sobre la oferta pública inicial, los estados financieros de la empresa, los antecedentes de la gestión, participaciones con información privilegiada, cualquier problema legal que enfrente la empresa, y el símbolo de cotización que utilizará la empresa emisora una vez que cotice en la bolsa de valores. La SEC requiere que la empresa emisora y sus aseguradores presenten una declaración de registro después de que se hayan acordado los detalles de la emisión. La declaración de registro tiene dos partes:

- El prospecto: Esto se proporciona a cada inversor que compra el valor emitido.

- Presentaciones privadas: Esto se compone de información que se proporciona a la SEC para su inspección, pero que no necesariamente se pone a disposición del público.

La declaración de registro garantiza que los inversores tengan información adecuada y confiable sobre los valores. Luego, la SEC lleva a cabo la diligencia debida para garantizar que todos los detalles requeridos se hayan revelado correctamente.

Documento de arenque rojo :En el período de reflexión, el asegurador crea un prospecto inicial que consta de los detalles de la empresa emisora, guarde la fecha de vigencia y el precio de oferta. Una vez que se haya creado el documento de pista falsa, la empresa emisora y los suscriptores comercializan las acciones entre inversores públicos. A menudo, los suscriptores participan en exposiciones itinerantes (llamadas exposiciones de perros y ponis, que duran de 3 a 4 semanas) para comercializar las acciones con inversores institucionales y evaluar la demanda de las acciones.

Paso 3:fijación de precios

Después de que la SEC apruebe la OPI, se decide la fecha de vigencia. El día anterior a la fecha de vigencia, la empresa emisora y el asegurador deciden el precio de oferta (es decir, el precio al que las acciones serán vendidas por la empresa emisora) y el número exacto de acciones que se venderán. Decidir el precio de oferta es importante porque es el precio al que la empresa emisora obtiene capital para sí misma. Los siguientes factores afectan el precio de oferta:

- El éxito / fracaso de los roadshows (según lo registrado en los libros de pedidos)

- El objetivo de la empresa

- Condición de la economía de mercado Economía de mercado La economía de mercado se define como un sistema en el que la producción de bienes y servicios se establece de acuerdo con los deseos y habilidades cambiantes de

Las OPI suelen tener un precio inferior al de la emisión para garantizar que los inversores públicos suscriban o suscriban en exceso la emisión. incluso si da lugar a que la empresa emisora no reciba el valor total de sus acciones.

Si una oferta pública inicial tiene un precio inferior los inversores de la OPI esperan una subida del precio de las acciones el día de la oferta. Aumenta la demanda del tema. Es más, la infravaloración compensa a los inversores por el riesgo que corren al invertir en la OPI. Una oferta que se suscribe en exceso dos o tres veces se considera una "buena oferta pública inicial".

Paso 4:estabilización

Una vez que el problema ha salido al mercado, el suscriptor debe proporcionar recomendaciones de los analistas, estabilización posventa, y crear un mercado para las acciones emitidas.

El suscriptor lleva a cabo la estabilización del mercado secundario en caso de desequilibrios de pedidos mediante la compra de acciones al precio de oferta o por debajo del mismo.

Las actividades de estabilización solo se pueden llevar a cabo durante un corto período de tiempo; sin embargo, durante este período de tiempo, el asegurador tiene libertad para negociar e influir en el precio de la emisión, ya que se suspenden las prohibiciones contra la manipulación de precios.

Paso 5:transición a la competencia en el mercado

La etapa final del proceso de OPI, la transición a la competencia en el mercado, comienza 25 días después de la oferta pública inicial, una vez que finalice el “período de tranquilidad” ordenado por la SEC.

Durante este período, los inversores pasan de depender de las divulgaciones y folletos obligatorios a confiar en las fuerzas del mercado para obtener información sobre sus acciones. Una vez transcurrido el período de 25 días, Los suscriptores pueden proporcionar estimaciones con respecto a las ganancias y la valoración Métodos de valoración Cuando se valora una empresa como empresa en funcionamiento, se utilizan tres métodos de valoración principales:análisis DCF, empresas comparables, y transacciones precedentes de la empresa emisora. Por lo tanto, el asegurador asume las funciones de asesor y evaluador una vez que se ha realizado la emisión.

Métricas para juzgar un proceso de OPI exitoso

Las siguientes métricas se utilizan para juzgar el desempeño de una OPI:

Capitalización de mercado :La OPI se considera exitosa si la capitalización de mercado de la empresa es igual o mayor que la capitalización de mercado de los competidores de la industria dentro de los 30 días posteriores a la oferta pública inicial. De lo contrario, se cuestiona el rendimiento de la OPI.

Capitalización de mercado =precio de las acciones x número total de acciones en circulación de la empresa

Precios de mercado :La OPI se considera exitosa si la diferencia entre el precio de oferta y la capitalización de mercado de la empresa emisora 30 días después de la OPI es inferior al 20%. De lo contrario, se cuestiona el rendimiento de la OPI.

Más recursos

El proceso de salida a bolsa es esencial para un mercado financiero saludable. CFI es el proveedor global oficial del Analista de valoración y modelado financiero (FMVA) ™ Conviértase en un analista certificado de valoración y modelado financiero (FMVA) ®La certificación de Analista de valoración y modelo financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! designacion, un programa líder de certificación de analistas financieros. Obtenga más información haciendo clic en los siguientes recursos de CFI:

- Valores negociables Valores negociables Los valores negociables son instrumentos financieros a corto plazo sin restricciones que se emiten para valores de renta variable o valores de deuda de una empresa que cotiza en bolsa. La empresa emisora crea estos instrumentos con el propósito expreso de recaudar fondos para financiar aún más las actividades comerciales y la expansión.

- Valores públicos Valores públicos Valores públicos, o valores negociables, son inversiones que se negocian abierta o fácilmente en un mercado. Los valores se basan en acciones o en deuda.

- ¿Qué es una acción? ¿Qué es una acción? Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos residuales y las ganancias de la empresa (en caso de que la empresa se disuelva). Los términos "stock", "Comparte", y "equidad" se usan indistintamente.

- ¿Qué hacen los banqueros de inversión? ¿Qué hacen los banqueros de inversión? ¿Qué hacen los banqueros de inversión? Los banqueros de inversión pueden trabajar 100 horas a la semana realizando investigaciones, modelado financiero y presentaciones de construcción. Aunque presenta algunos de los puestos más codiciados y económicamente gratificantes de la industria bancaria, La banca de inversión también es una de las trayectorias profesionales más desafiantes y difíciles, Guía de IB

Artículos Destacados

- ¿Qué es la relación de prueba de ácido?

- ¿Qué es el índice de rotación de activos?

- ¿Qué es la relación de deuda a activos?

- ¿Qué es el índice de intervalo defensivo?

- ¿Cuál es el grado de apalancamiento financiero?

- ¿Cuál es el grado de apalancamiento operativo?

- ¿Cuál es el grado de apalancamiento total?

- ¿Qué es el multiplicador de ganancias?

- ¿Qué es la relación de envidia?

-

¿Qué es la Ley Williams?

¿Qué es la Ley Williams? La Ley Williams fue promulgada en 1968 en respuesta a una serie de adquisiciones hostiles. en fusiones y adquisiciones (M&A), es la adquisición de una empresa objetivo por otra empresa (denominada adq...

-

¿Qué es el efecto clientela?

¿Qué es el efecto clientela? El efecto clientela es una teoría que establece que diferentes políticas atraen a diferentes tipos de inversores, y los cambios en las políticas provocarán un cambio en la demanda de las acciones de l...