Cómo calcular la depreciación acumulada mensual

La depreciación se puede calcular mensualmente mediante dos métodos diferentes.

La depreciación se puede calcular mensualmente mediante dos métodos diferentes. Con el tiempo, los activos que posee una empresa pierden valor, lo que se conoce como depreciación. A medida que el valor de estos activos disminuye con el tiempo, el monto depreciado se registra como un gasto en el balance general.

La determinación de la depreciación acumulada mensual de un activo depende de la vida útil del activo definida por el IRS, así como del método de contabilidad que elija utilizar.

La vida útil varía de tres a 20 años para bienes muebles, de 15 a 20 años para mejoras de terrenos y se fija en 27,5 años para bienes inmuebles residenciales y 39 años para bienes inmuebles comerciales. El IRS proporciona una guía extensa sobre la depreciación y puede encontrar tablas de esperanza de vida en el apéndice B.

El Sistema de Recuperación de Costos Acelerado Modificado (MACRS) es el sistema de depreciación utilizado actualmente por el IRS y permite que la depreciación se calcule mediante el método de línea recta o el método de saldo decreciente.

Método de línea recta

Con el método de línea recta, usted elige depreciar su propiedad por un monto igual por cada año durante su vida útil. Estos son los pasos para calcular la depreciación lineal mensual:

Primero reste el valor residual del activo de su costo, para determinar la cantidad que se puede depreciar.

Depreciación total =Costo - Valor de salvamento

A continuación, divida esta cantidad por la cantidad de años de vida útil del activo, que puede encontrar en las tablas proporcionadas por el IRS.

Amortización anual =Amortización total / Vida útil

Finalmente, dividir esto por 12 le indicará la depreciación mensual del activo.

Depreciación mensual =Depreciación anual / 12

Ejemplo de línea recta

Digamos que gastas $1,500 en una computadora para tu oficina, la cual tiene una vida útil de depreciación de cinco años, según las tablas del IRS. Si el valor de rescate de la computadora al final de su vida útil se estima en $300, esto se traduce en una depreciación total de $1200 durante el período de cinco años. Podemos calcular su depreciación mensual de la siguiente manera:

Depreciación mensual =($1,200/5) / 12 =$20

Método de saldo decreciente

El método de saldo decreciente se utiliza para reconocer la mayor parte de la depreciación de un activo al principio de su vida útil. Hay dos variaciones de esto:el método de saldo decreciente doble y el método de saldo decreciente del 150 %.

Con cualquiera de estos métodos, el monto de la depreciación cambia de un año a otro, por lo que es un cálculo un poco más complicado que el método lineal.

Para el método de doble saldo decreciente, se usa la siguiente fórmula para calcular el monto de depreciación de cada año:

2 x (tasa de depreciación lineal) x (valor contable restante)

Algunas notas. Primero, si se usa el método de saldo decreciente del 150%, el factor de dos se reemplaza por 1.5. En segundo lugar, la tasa de depreciación lineal se puede calcular dividiendo el número uno por los años de vida útil.

Finalmente, el valor en libros restante es el costo original del activo, menos cualquier depreciación que haya registrado hasta el momento. Poniendo todo esto junto, una fórmula más general para el método de saldo decreciente sería:

Depreciación anual =Factor de depreciación x (1/Vida útil) x Valor contable restante

Por supuesto, para convertir esto de depreciación anual a mensual, simplemente divida este resultado por 12.

Ejemplo de saldo decreciente

Considere la misma computadora que usamos para nuestro ejemplo de línea recta, que cuesta $1,500. Para maximizar sus beneficios fiscales este año, supongamos que elige utilizar el método de depreciación de doble saldo decreciente. En el primer año, su depreciación sería:

Primer año de depreciación =2 x 1/5 x $1500 =$600

Mensualmente, esto se traduce en $50. En el segundo año, el valor en libros de la computadora ha caído a $900, dado que ya registró $600 en depreciación. En el segundo año, la depreciación de la computadora es:

Depreciación del segundo año =2 x 1/5 x $900 =$360

Entonces, en el segundo año, su depreciación mensual cae a $30. Puede calcular los años subsiguientes de la misma manera, con la condición de que la depreciación finalice una vez que el valor contable de la computadora alcance su valor residual de $300. Durante la vida útil de cinco años, se ve así:

| Año | Valor en libros | Depreciación |

|---|---|---|

| 1 | $1500 | $600 |

| 2 | $900 | $360 |

| 3 | $540 | $216 |

| 4 | $324 | $24 (valor de recuperación de $300) |

| 5 | $300 | Ninguno |

| Total | $1,200 |

Artículos Destacados

- Cómo calcular el índice de seguridad de la deuda

- Cómo calcular la deuda de PTI

- Cómo calcular el pago mensual de un préstamo

- Cómo calcular la depreciación de una casa móvil

- Cómo calcular el interés anual sobre una base mensual

- Cómo calcular la tasa de interés mensual a partir de APR

- Cómo calcular una hipoteca fija a 30 años

- Cómo calcular los pagos hipotecarios mensuales

- ¿Cómo se relacionan la depreciación acumulada y los gastos de depreciación?

-

Cómo calcular la depreciación de una propiedad comercial

Cómo calcular la depreciación de una propiedad comercial La depreciación de las propiedades de inversión puede ser un beneficio fiscal significativo. La depreciación de una propiedad comercial es diferente a la depreciación de una propiedad residencial, y e...

-

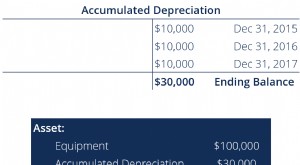

¿Qué es la depreciación acumulada?

¿Qué es la depreciación acumulada? La depreciación acumulada es el monto total de los gastos de depreciación asignados a un activo específico PP&E (propiedad, Planta y Equipo) PP&E (Propiedad, Planta, y Equipo) es uno de los activos no...