Los fundamentos de las llamadas cubiertas

Los agentes del mercado profesionales escriben llamadas cubiertas para impulsar los ingresos por inversiones, pero los inversores individuales también pueden beneficiarse de esta estrategia de opciones conservadora pero eficaz si se toman el tiempo para aprender cómo funciona y cuándo utilizarla. A este respecto, echemos un vistazo a la llamada cubierta y examinemos las formas en que puede reducir el riesgo de la cartera y mejorar el rendimiento de la inversión.

Conclusiones clave

- Una llamada cubierta es una estrategia de opciones popular que se utiliza para generar ingresos de inversores que piensan que es poco probable que los precios de las acciones aumenten mucho más en el corto plazo.

- Una opción de compra cubierta se construye manteniendo una posición larga en una acción y luego vendiendo (emitiendo) opciones de compra sobre ese mismo activo, que representa el mismo tamaño que la posición larga subyacente.

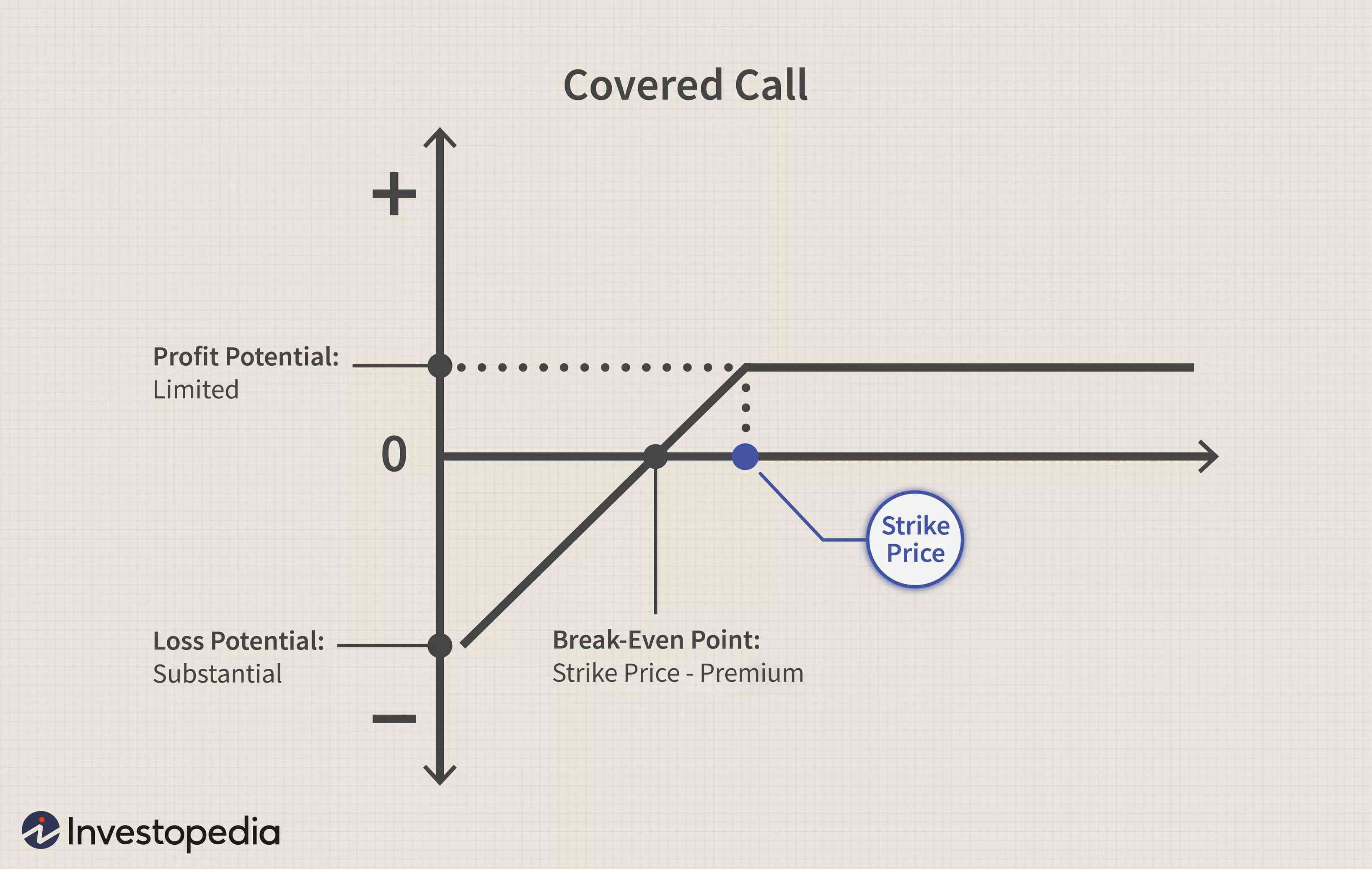

- Una llamada cubierta limitará el beneficio potencial al alza del inversor, y tampoco ofrecerá mucha protección si el precio de la acción cae.

Llamada cubierta

¿Qué es una llamada cubierta?

Tiene varios derechos como propietario de un contrato de acciones o de futuros, incluido el derecho a vender el valor en cualquier momento por el precio de mercado. La escritura de llamadas cubiertas vende este derecho a otra persona a cambio de efectivo, lo que significa que el comprador de la opción obtiene el derecho a poseer su valor en o antes de la fecha de vencimiento a un precio predeterminado llamado precio de ejercicio.

Una opción de compra es un contrato que otorga al comprador el derecho legal (pero no la obligación) de comprar 100 acciones de la acción subyacente o un contrato de futuros al precio de ejercicio en cualquier momento antes del vencimiento. Si el vendedor de la opción de compra también es propietario del valor subyacente, la opción se considera "cubierta" porque pueden entregar el instrumento sin comprarlo en el mercado abierto a un precio posiblemente desfavorable.

Beneficiarse de las llamadas cubiertas

El comprador paga al vendedor de la opción de compra una prima para obtener el derecho a comprar acciones o contratos a un precio futuro predeterminado. La prima es una tarifa en efectivo que se paga el día en que se vende la opción y es el dinero que el vendedor debe conservar. independientemente de si la opción se ejerce o no. Por lo tanto, una opción de compra cubierta es más rentable si la acción sube hasta el precio de ejercicio, generar ganancias de la posición larga de acciones, mientras la llamada que se vendió caduque sin valor, permitiendo al escritor de llamadas cobrar la prima completa de su venta.

Imagen de Julie Bang © Investopedia 2019

Cuándo vender una llamada cubierta

Cuando vende una llamada cubierta, le pagan a cambio de renunciar a una parte del potencial futuro. Por ejemplo, supongamos que compra acciones de XYZ por $ 50 por acción, creyendo que aumentará a $ 60 dentro de un año. También está dispuesto a vender a $ 55 en seis meses, renunciar a más ventajas y obtener una ganancia a corto plazo. En este escenario, vender una opción de compra cubierta en la posición podría ser una estrategia atractiva.

La cadena de opciones sobre acciones indica que vender una opción call a seis meses de $ 55 le costará al comprador una prima de $ 4 por acción. Podrías vender esa opción contra tus acciones, que compró a $ 50 y espera vender a $ 60 dentro de un año. Escribir esta llamada cubierta crea la obligación de vender las acciones a $ 55 dentro de seis meses si el precio subyacente alcanza ese nivel. Puedes quedarte con los $ 4 de prima más los $ 55 de la venta de acciones, por el gran total de $ 59, o una rentabilidad del 18% durante seis meses.

Por otra parte, incurrirá en una pérdida de $ 10 en la posición original si la acción cae a $ 40. Sin embargo, puedes quedarte con la prima de $ 4 de la venta de la opción de compra, reduciendo la pérdida total de $ 10 a $ 6 por acción.

Ventajas de las llamadas cubiertas

La venta de opciones de compra cubiertas puede ayudar a compensar el riesgo a la baja o aumentar la rentabilidad al alza. tomando la prima en efectivo a cambio de un futuro alcista más allá del precio de ejercicio más la prima durante el período del contrato. En otras palabras, si las acciones de XYZ en el ejemplo cierran por encima de $ 59, el vendedor obtiene menos ganancias que si simplemente tuviera las acciones. Sin embargo, si la acción finaliza el período de seis meses por debajo de $ 59 por acción, el vendedor gana más dinero o pierde menos dinero que si la venta de opciones no se hubiera realizado.

Riesgos de las llamadas cubiertas

Los vendedores de llamadas tienen que retener acciones o contratos subyacentes o realizarán llamadas desnudas, que tienen un potencial de pérdida teóricamente ilimitado si el valor subyacente aumenta. Por lo tanto, los vendedores deben recomprar las posiciones de opciones antes del vencimiento si quieren vender acciones o contratos, aumentar los costos de transacción mientras se reducen las ganancias netas o se aumentan las pérdidas netas.

La línea de fondo

Use llamadas cubiertas para disminuir la base de costos o para obtener ingresos de acciones o contratos de futuros, agregar un generador de ganancias a la propiedad de acciones o contratos.

Como cualquier estrategia, la escritura de llamadas cubiertas tiene ventajas y desventajas. Si se usa con el material adecuado, las llamadas cubiertas pueden ser una excelente manera de reducir su costo promedio o generar ingresos.

Opción

- Los fundamentos de la deuda senior

- Los fundamentos de la volatilidad

- Los fundamentos de un fondo buitre

- Los fundamentos de la capitalización de mercado

- Los fundamentos de una orden de mercado

- Los fundamentos de la opción Spread

- ¿Qué es una opción de compra cubierta?

- Cómo negociar opciones:conceptos básicos

- Los fundamentos del seguro BOE

-

Opciones de compra:aprenda los conceptos básicos de compra y venta

Opciones de compra:aprenda los conceptos básicos de compra y venta Las opciones de compra son un tipo de opción que aumenta de valor cuando una acción sube. Son el tipo de opción más conocido, y permiten al propietario fijar un precio para comprar una acción específi...

-

Los fundamentos de la asignación de activos

Los fundamentos de la asignación de activos Siempre que hable con un profesional de inversiones, Invariablemente menciona la importancia de la asignación de activos. Estrechamente vinculado al análisis de la asignación de activos está el concep...