Usar opciones como estrategia de cobertura

Los inversores utilizan estrategias de cobertura para reducir su exposición al riesgo en caso de que un activo de su cartera esté sujeto a una caída repentina de precios. Cuando se hace correctamente, Las estrategias de cobertura reducen la incertidumbre y limitan las pérdidas sin reducir significativamente la tasa de rendimiento potencial.

Generalmente, los inversores compran valores en correlación inversa con un activo vulnerable de su cartera. En el caso de un movimiento de precios adverso en el activo vulnerable, la seguridad inversamente correlacionada debería moverse en la dirección opuesta, actuando como cobertura contra pérdidas. Algunos inversores también compran instrumentos financieros llamados derivados. Cuando se usa de manera estratégica, Los derivados pueden limitar las pérdidas de los inversores a una cantidad fija. Una opción de venta sobre una acción o índice es un instrumento de cobertura clásico.

Conclusiones clave

- Una cobertura es una inversión que protege su cartera de movimientos de precios adversos.

- Las opciones de venta dan a los inversores el derecho a vender un activo a un precio específico dentro de un período de tiempo predeterminado.

- El precio de las opciones está determinado por su riesgo a la baja, que es la probabilidad de que la acción o el índice que están cubriendo pierdan valor si hay un cambio en las condiciones del mercado.

Cómo funcionan las opciones de venta

Con una opción de venta, puede vender una acción a un precio específico dentro de un período de tiempo determinado. Por ejemplo, un inversionista llamado Sarah compra acciones a $ 14 por acción. Sarah asume que el precio subirá, pero en el caso de que el valor de las acciones caiga en picado, Sarah puede pagar una pequeña tarifa ($ 7) para garantizar que pueda ejercer su opción de venta y vender las acciones a $ 10 dentro de un plazo de un año.

Si en seis meses el valor de las acciones que compró ha aumentado a $ 16, Sarah no ejercerá su opción de venta y habrá perdido $ 7. Sin embargo, si en seis meses el valor de las acciones disminuye a $ 8, Sarah puede vender las acciones que compró (a $ 14 por acción) por $ 10 por acción. Con la opción de venta, Sarah limitó sus pérdidas a 4 dólares por acción. Sin la opción de venta, Sarah habría perdido $ 6 por acción.

Precio de las opciones determinado por el riesgo a la baja

El precio de los derivados está relacionado con el riesgo a la baja del valor subyacente. El riesgo a la baja es una estimación de la probabilidad de que el valor de una acción caiga si cambian las condiciones del mercado. Un inversor consideraría esta medida para comprender cuánto pueden perder como resultado de una disminución y decidir si utilizará una estrategia de cobertura como una opción de venta.

Al comprar una opción de venta, un inversor está transfiriendo el riesgo a la baja al vendedor. En general, cuanto mayor sea el riesgo a la baja que el comprador de la cobertura busque transferir al vendedor, más cara será la cobertura.

El riesgo a la baja se basa en el tiempo y la volatilidad. Si un valor es capaz de realizar movimientos de precio significativos a diario, luego una opción sobre esa seguridad que caduca semanas, meses o años en el futuro se considerarían riesgosos y, por lo tanto, serían más costosos. En cambio, si un valor es relativamente estable a diario, hay menos riesgo a la baja, y la opción será menos costosa.

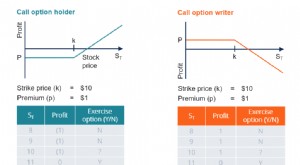

Las opciones de compra otorgan a los inversores el derecho a comprar el valor subyacente; Las opciones de venta dan a los inversores el derecho a vender el valor subyacente.

Considere la fecha de vencimiento y el precio de ejercicio

Una vez que un inversor ha determinado en qué acciones le gustaría realizar una operación de opciones, Hay dos consideraciones clave:el plazo hasta que expira la opción y el precio de ejercicio. El precio de ejercicio es el precio al que se puede ejercer la opción. A veces también se lo conoce como precio de ejercicio.

Las opciones con precios de ejercicio más altos son más caras porque el vendedor asume más riesgos. Sin embargo, las opciones con precios de ejercicio más altos brindan más protección de precios para el comprador.

Idealmente, el precio de compra de la opción de venta sería exactamente igual al riesgo a la baja esperado del valor subyacente. Esta sería una cobertura a un precio perfecto. Sin embargo, si este fuera el caso, habría pocas razones para no cubrir todas las inversiones.

¿Por qué la mayoría de las opciones tienen pagos promedio negativos?

Por supuesto, el mercado no es ni de lejos tan eficiente, precisa o generosa. Para la mayoría de los valores, las opciones de venta tienen pagos promedio negativos. Hay tres razones para esto:

- Prima de volatilidad :La volatilidad implícita suele ser más alta que la volatilidad realizada para la mayoría de los valores. La razón de esto está abierta a debate, pero el resultado es que los inversores suelen pagar de más por la protección a la baja.

- Desviación del índice: Los índices de acciones y los precios de las acciones asociadas tienen una tendencia a subir con el tiempo. Cuando el valor del valor subyacente aumenta gradualmente, el valor de la opción de venta disminuye gradualmente.

- Tiempo en decaida: Como todas las posiciones de opciones largas, cada día que una opción se acerca a su fecha de vencimiento, pierde algo de su valor. La tasa de deterioro aumenta a medida que disminuye el tiempo que queda en la opción.

Debido a que el pago esperado de una opción de venta es menor que el costo, el desafío para los inversores es comprar solo la protección que necesitan. Esto generalmente significa comprar opciones de venta a precios de ejercicio más bajos y, por lo tanto, asumiendo más riesgos a la baja de la seguridad.

Opciones de venta a largo plazo

Los inversores suelen estar más preocupados por protegerse contra caídas moderadas de precios que contra caídas severas. ya que estos tipos de caída de precios son muy impredecibles y relativamente comunes. Para estos inversores, un margen de venta de productos bajistas puede ser una estrategia de cobertura rentable.

En un oso puesto extendido el inversor compra una opción de venta con un precio de ejercicio más alto y también vende una con un precio de ejercicio más bajo con la misma fecha de vencimiento. Esto solo proporciona una protección limitada porque el pago máximo es la diferencia entre los dos precios de ejercicio. Sin embargo, esto suele ser una protección suficiente para manejar una recesión leve o moderada.

Otra forma de obtener el máximo valor de una cobertura es comprar una opción de venta a largo plazo, o la opción de venta con la fecha de vencimiento más larga. Una opción de venta a seis meses no siempre es el doble del precio de una opción de venta a tres meses. Al comprar una opción, el costo marginal de cada mes adicional es menor que el anterior.

Ejemplo de una opción de venta a largo plazo

- Opciones de venta disponibles en iShares Russell 2000 Index ETF (IWM)

- Cotizando a $ 160.26

En el ejemplo anterior, la opción más cara también proporciona al inversor la protección más económica por día.

Esto también significa que las opciones de venta se pueden ampliar de forma muy rentable. Si un inversor tiene una opción de venta de seis meses sobre un valor con un precio de ejercicio determinado, se puede vender y reemplazar con una opción de venta de 12 meses con el mismo precio de ejercicio. Esta estrategia se puede realizar repetidamente y se denomina adelantar una opción de venta.

Al lanzar una opción de venta, manteniendo el precio de ejercicio por debajo (pero cerca) del precio de mercado, un inversor puede mantener una cobertura durante muchos años.

Diferencias de calendario

Agregar meses adicionales a una opción de venta se vuelve más económico cuanto más se extiende la fecha de vencimiento. Esta estrategia de cobertura también crea una oportunidad para utilizar los llamados diferenciales de calendario. Los diferenciales de calendario se crean comprando una opción de venta a largo plazo y vendiendo una opción de venta a corto plazo al mismo precio de ejercicio.

Sin embargo, esta práctica no reduce el riesgo a la baja del inversor por el momento. Si el precio de las acciones baja significativamente en los próximos meses, el inversor puede enfrentarse a algunas decisiones difíciles. Deben decidir si quieren ejercer la opción de venta a largo plazo, perdiendo su valor de tiempo restante, o si quieren recomprar la opción de venta más corta y se arriesgan a inmovilizar aún más dinero en una posición perdedora.

En circunstancias favorables, una extensión de calendario da como resultado un cobertura a largo plazo que luego puede renovarse indefinidamente. Sin embargo, sin una investigación adecuada, el inversor puede introducir inadvertidamente nuevos riesgos en sus carteras de inversión con esta estrategia de cobertura.

Las opciones de venta a largo plazo son rentables

Al tomar la decisión de cubrir una inversión con una opción de venta, es importante seguir un enfoque de dos pasos. Primero, determinar qué nivel de riesgo es aceptable. Luego, identificar qué transacciones pueden mitigar este riesgo de manera rentable.

Como una regla, Las opciones de venta a largo plazo con un precio de ejercicio bajo proporcionan el mejor valor de cobertura. Esto se debe a que su costo por día de mercado puede ser muy bajo. Aunque inicialmente son caras, son útiles para inversiones a largo plazo. Las opciones de venta a largo plazo se pueden renovar para extender la fecha de vencimiento, Asegurarse de que siempre haya una cobertura adecuada.

Tenga en cuenta que algunas inversiones son más fáciles de cubrir que otras. Las opciones de venta para índices amplios son más baratas que las acciones individuales porque tienen menor volatilidad.

Es importante tener en cuenta que las opciones de venta solo están destinadas a ayudar a eliminar el riesgo en caso de una caída repentina del precio. Las estrategias de cobertura siempre deben combinarse con otras técnicas de gestión de carteras como la diversificación, reequilibrio, y un riguroso proceso de análisis y selección de valores.

Fondo de cobertura

-

¿Qué es Delta Hedging?

¿Qué es Delta Hedging? La cobertura delta es una estrategia comercial que reduce el riesgo direccional asociado con los movimientos de precios de un activo subyacente. La cobertura se logra mediante el uso de opciones Opcio...

-

¿Qué es la cobertura?

¿Qué es la cobertura? La cobertura es una estrategia financiera que los inversores deben comprender y utilizar:capital privado frente a capital de riesgo, Inversores ángel / semilla Compare el capital privado con el capita...