Comparación del rendimiento del fondo

Los clientes a menudo nos preguntan cómo evaluar el rendimiento de diferentes fondos. Si bien esta es una decisión difícil, tenemos algunas cosas a tener en cuenta.

-

Los rendimientos a corto plazo son difíciles de interpretar, así que ten cuidado

-

Si debe comparar fondos, analizarlos en períodos de tiempo y niveles de riesgo similares

-

Observe qué tan bien administra el fondo el riesgo y cómo generan retornos.

Pero digamos que ha decidido su tolerancia al riesgo, ¿cómo se elige un fondo? Hay algunas consideraciones:

Los rendimientos recientes significan muy poco

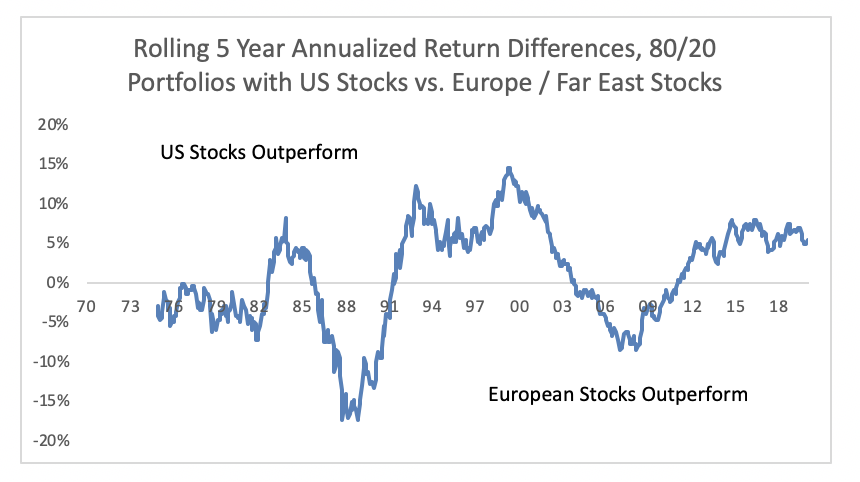

Las estrategias pasivas tenderán a funcionar en ciclos. , con diferentes activos con un rendimiento superior en diferentes momentos. En los últimos diez años, un fondo con solo acciones estadounidenses habría superado a un fondo concentrado en acciones europeas y del Lejano Oriente, pero habría tenido un rendimiento sustancialmente inferior durante largos períodos de tiempo. Esto no quiere decir que el fondo que solo tiene acciones de EE. UU. Continuará obteniendo mejores resultados, pero ese rendimiento puede persistir durante años. Por lo tanto, tenga cuidado al comparar estrategias pasivas utilizando solo registros de seguimiento, incluso de más de 10 años.

Para gerentes activos, desempeño reciente De Verdad no significa nada . Es mejor apostar por el bajo rendimiento, en lugar de superar a los gerentes. Si bien esto parece contradictorio (seguramente los gerentes con mejor desempeño deben estar haciendo algo bien), es cierto. Vanguard estudió a los administradores de acciones estadounidenses activos, y crearon una estrategia según la cual invirtieron al azar, luego vendió gerentes de bajo desempeño y compró gerentes de desempeño superior. Descubrieron que los rendimientos eran mucho peores que el seguimiento del mercado en su conjunto o que el rendimiento promedio del administrador de fondos (que tenderá a igualar el rendimiento del mercado, menos las tarifas activas). El hallazgo de Vanguard es consistente con mucha investigación académica. Realmente no puede elegir fondos eligiendo el de mejor rendimiento.

Para ambos tipos de estrategias de inversión, comprensión por qué un conjunto de retornos ocurridos es tan importante como comprender los retornos en sí mismos. ¿Hicieron una gran apuesta? ¿El mercado de valores en general se desempeñó realmente bien? ¿Están obteniendo mejores resultados al asumir más riesgos de los que deberían? ¿Están permanentemente invertidos en acciones locales que obtuvieron mejores resultados? Esto se reduce a una pregunta:¿es repetible el éxito (o la falta de éxito)?

Si debes, comparar fondos del mismo nivel de riesgo durante el mismo período de tiempo (y tratar de tener una visión a largo plazo)

A pesar de lo que dijimos es comprensible que los inversores deban mirar el desempeño reciente para comprender la calidad de los administradores de inversiones, porque es difícil notar la diferencia. Si va a comparar dos fondos, deberías hacer algunas preguntas:

¿Los fondos ofrecen el mismo nivel de riesgo? Suele haber una relación entre riesgo y rendimiento. En las carteras de Wealthsimple en los últimos cinco años, Nuestras carteras de crecimiento han tenido un rendimiento anualizado del 8.2% y nuestras carteras conservadoras han tenido un rendimiento del 5.3%. Esto incluso persiste en carteras que son similares:nuestra cartera de acciones del 60% obtuvo un rendimiento del 6,7% anual, mientras que nuestra cartera de acciones del 50% obtuvo un rendimiento del 6,1% anual. Nuestra cartera de crecimiento no es más inteligente que nuestra cartera conservadora, es más arriesgado. El mismo fenómeno existe en los fondos de diferentes administradores.

¿Estoy comparando el mismo período de tiempo? El rendimiento del fondo está determinado principalmente por el mercado en su conjunto. Entonces, si está comparando dos fondos, asegúrese de compararlos durante el mismo período de tiempo. Sería injusto por ejemplo, comparar la pérdida máxima de un fondo que pasó por la crisis financiera de 2008 con uno que no existía durante ese período.

Evaluar tanto el riesgo como el rendimiento

Incluso los fondos que tienen como objetivo la misma cantidad de riesgo, digamos diferentes fondos en las categorías de fondos mutuos "equilibrado" o "renta fija equilibrada", pueden gestionar las pérdidas de manera muy diferente. Vale la pena considerar especialmente para los inversores que se acercan a la jubilación o que se jubilan, que tan bien fondos evitar pérdidas puede ser tan importante como lo bien que generan retornos. Esto se debe a que las carteras con niveles más bajos de pérdidas pueden capitalizar más, y porque gastar fuera de una cartera en una pérdida profunda puede conducir a una pérdida permanente de capital y, potencialmente, a unos ingresos de los que sería muy difícil recuperarse.

¿Cómo gestionan el riesgo que asumen? ¿Están las pérdidas en consonancia con lo que puede tolerar? Hay algunas estadísticas que los inversores utilizan para evaluar qué tan bien una estrategia gestiona el riesgo:

-

Retorno al riesgo, o relación "Sharpe" es exactamente lo que dice. Muestra la rentabilidad que ha obtenido el fondo para un nivel de riesgo determinado.

-

Volatilidad es una indicación de cuánto sube y baja es normal en la estrategia. El doble de volatilidad abarcará la mayoría de los resultados que puede esperar en una estrategia. Entonces, una buena regla general es multiplicar la volatilidad por dos, y pregúntese si puede manejar tanta pérdida.

-

Otra estadística útil es perdida maxima . Debe pensar en cuánto puede tolerar. Los distintos fondos gestionan el riesgo a la baja de forma muy diferente.

Divulgaciones: Las declaraciones proporcionadas aquí son solo para fines informativos y educativos y no constituyen un consejo ni una recomendación. Los rendimientos indicados son históricos para el período indicado. La tasa de rendimiento no tiene en cuenta ninguna tasa o impuesto a pagar. El rendimiento pasado no se puede repetir. Las carteras son 80% índice de rendimiento total MSCI EAFE / 20% índice de bonos gubernamentales a 30 años de EE. UU. Y 80% índice S&P 500/20% índice de bonos del gobierno de EE. UU. A 30 años, reequilibrado mensualmente. Datos de datos financieros globales. Análisis por Wealthsimple.

invertir

-

¿Qué es un fondo cuantitativo?

¿Qué es un fondo cuantitativo? Un fondo cuantitativo (abreviatura de fondo cuantitativo) es un fondo de inversión que utiliza técnicas matemáticas y estadísticas junto con algoritmos automatizados y modelos cuantitativos avanzados ...

-

ETF frente a fondo indexado:así es como se comparan

ETF frente a fondo indexado:así es como se comparan Los fondos indexados y los fondos cotizados en bolsa (ETF) son excelentes herramientas de creación de riqueza que funcionan bien en muchos escenarios de inversión diferentes. Pero es importante tener ...