Anexo D:Cómo informar sus ganancias (o pérdidas) de capital al IRS

Sobreviviste a un mercado de valores turbulento, y obtuvo un pequeño beneficio de sus inversiones. Abróchese el cinturón y prepárese para informar sus transacciones al Servicio de Impuestos Internos (IRS) en el Anexo D y vea cuántos impuestos debe.

Pero no todo son malas noticias. Si perdiste dinero este formulario lo ayudará a usar esas pérdidas para compensar cualquier ganancia o una parte de sus ingresos ordinarios, reduciendo los impuestos que adeuda. Y si se benefició de sus transacciones, le ayudará a asegurarse de no pagar de más al Tío Sam por sus ganancias.

A continuación, le mostramos cómo informar sus ganancias o pérdidas de capital en el Anexo D.

Cómo informa una ganancia o pérdida y cómo se le gravan los impuestos

Si vendió una acción u otra propiedad, independientemente de si ganó o perdió dinero con él, tiene que presentar el Anexo D con su declaración de impuestos cada año. El Anexo D de dos páginas, con todas sus secciones, columnas y cálculos especiales, parece desalentador y ciertamente puede serlo.

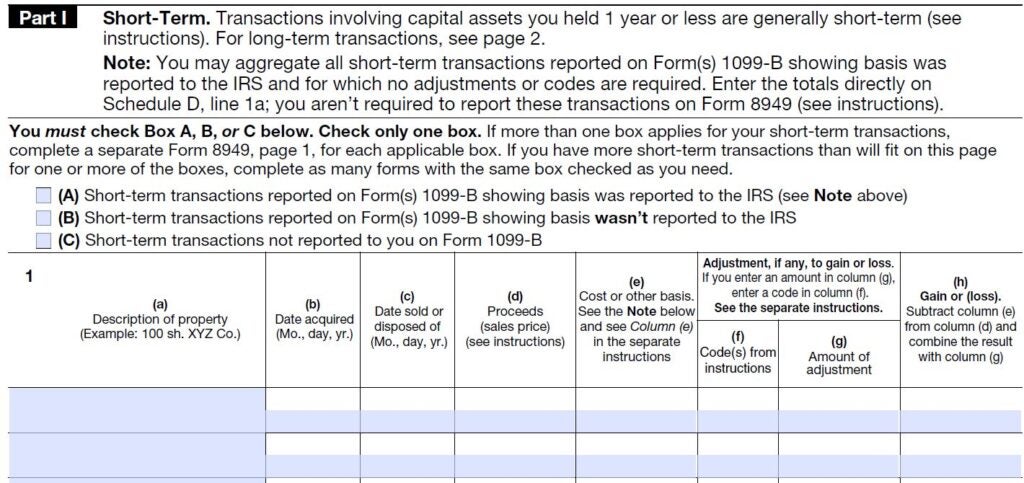

Para comenzar, primero debe informar cualquier transacción en el Formulario 8949 y luego transferir la información al Anexo D. En el Formulario 8949, anotará cuándo compró el activo y cuándo lo vendió, así como su costo y por qué lo vendió. Sus fechas de compra y venta son críticas porque el tiempo que tenga la propiedad determina su tasa de impuestos.

Si fue propietario del activo durante un año o menos, cualquier ganancia normalmente le costará más en impuestos. Estas ventas a corto plazo se gravan a la misma tasa que sus ingresos regulares, que podría llegar al 37 por ciento en su declaración de impuestos de 2020. Las ventas a corto plazo se informan en la Parte 1 del formulario.

Sin embargo, si mantuvo la propiedad durante 366 días o más, se considera un activo a largo plazo y es elegible para una tasa impositiva más baja sobre las ganancias de capital:0 por ciento, 15 por ciento o 20 por ciento, dependiendo de su nivel de ingresos. Las ventas de estos activos se informan en la Parte 2 del formulario, que se ve casi idéntica a la Parte 1 anterior.

Detalla tus transacciones

Una vez que determine si su ganancia o pérdida es a corto o largo plazo, es hora de ingresar los detalles de la transacción en la sección correspondiente del Formulario 8949. Todas las transacciones requieren la misma información, ingresado en la Parte 1 (a corto plazo) o en la Parte 2 (a largo plazo), en la columna correspondiente designada alfabéticamente. Para la mayoría de las transacciones, completarás:

(a) El nombre o descripción del activo que vendió.

(b) Cuando lo adquiriste

(c) Cuando lo vendiste

(d) A qué precio lo vendió

(e) El costo del activo u otra base

(h) La ganancia o pérdida

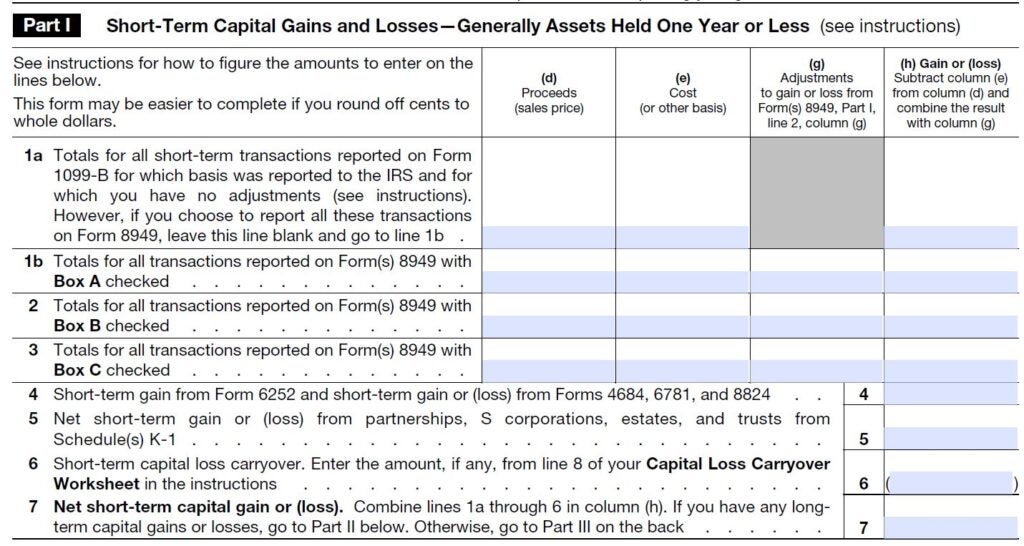

Sume el total de sus entradas en el Formulario 8949 y luego transfiera la información a las secciones correspondientes a corto o largo plazo del Anexo D. En ese programa de impuestos, restará su base del precio de venta para llegar a su ganancia o pérdida de capital total. como en el ejemplo siguiente.

El Anexo D también solicita información sobre algunas transacciones específicas que no se aplican a todos los contribuyentes, como ventas a plazos, intercambios similares, productos básicos a ambos lados, ventas de propiedad comercial y ganancias o pérdidas que se le informan en el Anexo K-1.

Consulte la lista completa y si alguno de estos se aplica a su situación fiscal, Probablemente sería prudente entregar el Anexo D y el resto de la documentación fiscal a un profesional. Estos son asuntos complicados, y puede ser fácil cometer un error incluso con las mejores intenciones.

El Anexo D también requiere información sobre cualquier transferencia de pérdida de capital que tenga de años tributarios anteriores en la línea 14, así como la cantidad de distribuciones de ganancias de capital que ganó en sus inversiones.

Es posible que pueda evitar presentar el Anexo D, si una de las dos situaciones siguientes se aplica a su devolución:

- Si distribuciones, línea 13, son los únicos elementos de inversión que debe informar, no es necesario que complete el Anexo D; van directamente en su declaración 1040 o 1040A.

- También puede escapar del Anexo D si su única ganancia de capital proviene de la venta de su residencia. Siempre que cumpla con algunos requisitos básicos de residencia y la ganancia de la venta de su casa sea de $ 250, 000 o menos ($ 500, 000 para vendedores de viviendas casados que declaran conjuntamente), no está sujeto a impuestos y no tiene que decírselo al IRS aquí ni en ningún otro formulario.

Total de sus transacciones

Una vez que haya completado toda la información de transacciones a corto y largo plazo en las Partes 1 y 2, es hora de entregar el Anexo D y combinar los detalles de la venta de activos en la Parte 3. Esta sección esencialmente consolida el trabajo que hizo anteriormente, pero no es tan fácil como simplemente transferir números desde el principio del horario al final.

Las líneas 16 a 22 lo dirigen a otras líneas y formularios dependiendo de si sus cálculos dan como resultado una ganancia o pérdida general. Un par de líneas en la Parte 3 también tratan sobre tarifas especiales para objetos de colección y bienes raíces depreciados. De nuevo, en estas situaciones, podría justificarse el asesoramiento fiscal de expertos.

Use el Anexo D para sumar sus ganancias y pérdidas. Si suma una pérdida neta de capital, no son buenas noticias de inversión, pero son buenas noticias fiscales. Su pérdida puede compensar sus ingresos regulares, reduciendo los impuestos que adeuda - hasta $ 3 netos, 000 límite de pérdida.

Si informó una pérdida neta superior al límite anual, se puede trasladar para utilizarlo contra ganancias en años fiscales futuros hasta que se agote.

Como bonificación, su pérdida de capital significa que ha terminado con el Anexo D. Simplemente transfiera el monto de la pérdida a su 1040 y continúe con su trabajo de archivo allí.

Calcule el impuesto sobre sus ganancias

Cuando se te ocurra una ganancia, el papeleo fiscal continúa. Y aquí es donde realmente comienzan las matemáticas, especialmente si está haciendo sus impuestos a mano en lugar de usar software.

Dependiendo de sus respuestas a las diversas preguntas del Anexo D, se le dirigirá a la hoja de trabajo separada de Dividendos calificados e impuesto a la ganancia de capital o a la hoja de trabajo del Anexo D de impuestos, que se encuentran en el folleto de instrucciones del Formulario 1040. Estas hojas de trabajo lo llevan a través de los cálculos de sus diversos tipos de ingresos y calculan el nivel de impuestos apropiado para cada uno.

Antes de comenzar con cualquiera de estas hojas de trabajo, asegúrese de haber completado su Formulario 1040 hasta la línea 11b (esa es la cantidad de su ingreso tributable), porque ese es el punto de partida de ambas hojas de trabajo. A partir de ahí, tendrás muchas adiciones, sustracción, multiplicación y transferencia de números de varias formas.

Pero si vendió acciones u otra propiedad, no se sienta tentado a ignorar el formulario 8949, Programado, las hojas de trabajo de impuestos asociadas y todos los cálculos adicionales. Recordar, el IRS recibió una copia de cualquier declaración de impuestos que le envió su corredor, por lo que la agencia espera que usted detalle la venta, y ganancia o pérdida, con su declaración de impuestos.

Línea de fondo

El trabajo adicional que se necesita para calcular sus impuestos sobre las ganancias de capital es generalmente una ventaja para usted. Las tasas de impuesto sobre la renta regulares pueden ser más del doble de lo que se aplica a algunas ganancias de capital a largo plazo. Entonces, cuando finalmente haya terminado con los cálculos, su factura de impuestos debería ser más baja de lo que hubiera sido si simplemente hubiera utilizado la tabla de impuestos estándar para encontrar su impuesto adeudado.

invertir

- Cómo informar una cancelación de deuda en un Anexo K

- Cómo se gravan las ganancias de capital de los fondos mutuos en los EE. UU.

- Deje que el IRS le ayude a obtener el rendimiento de su inversión

- Su distribución de ganancias de capital

- El impacto del impuesto sobre las ganancias de capital en su jubilación

- Cómo evitar los impuestos sobre las ganancias de capital

- El impuesto a las ganancias de capital

- ¿Cómo regula el gobierno el capital de riesgo?

- Cómo arreglar su crédito

-

Cómo evitar el impuesto a las ganancias de capital sobre acciones

Cómo evitar el impuesto a las ganancias de capital sobre acciones Los impuestos son un hecho de la vida. Cualquier cantidad de ingresos que gane está sujeta a algún tipo de impuesto. Pero incluso cuando el gobierno toma su dinero, también ofrece algunos descansos pa...

-

Cómo disputar su informe de crédito de TransUnion

Cómo disputar su informe de crédito de TransUnion ¿Una solicitud de crédito recientemente rechazada le incitó a ver su informe de TransUnion? O tal vez estaba navegando casualmente por su informe de crédito gratuito y notó problemas. De cualquier man...