Estudio de caso de opciones

Para estudiar la naturaleza compleja y las interacciones entre opciones Opción sobre acciones Una opción sobre acciones es un contrato entre dos partes que le da al comprador el derecho a comprar o vender acciones subyacentes a un precio predeterminado y dentro de un período de tiempo específico. Un vendedor de la opción sobre acciones se denomina escritor de opciones, donde al vendedor se le paga una prima del contrato comprado por el comprador de opciones sobre acciones. y el activo subyacente, presentamos un caso de estudio de opciones. Es mucho más fácil aprender el uso y los pagos de las opciones cuando lo vemos en la práctica. Primeramente, sin embargo, Analicemos brevemente las características de las dos opciones principales.

Estudio de caso de opciones:definiciones

Una opción es un contrato derivado comprado, principalmente junto con el activo subyacente. El contrato de opción le da al comprador el derecho de comprar o vender el activo subyacente de o de regreso al suscriptor de la opción a un precio específico. El tenedor de la opción no está obligado a ejercer la opción y puede dejar que expire si las condiciones del mercado no son rentables para su ejercicio.

Todas las opciones vienen con lo siguiente:

- Precio de ejercicio

- Volumen

El precio de ejercicio es el precio del activo subyacente al que el tenedor de la opción puede ejercer su opción de comprar o vender una cantidad específica del activo subyacente. El volumen es la cantidad de acciones subyacentes que se negociarán en el ejercicio de la opción.

Las opciones también pueden ser opciones americanas o europeas. Los descriptores no están relacionados con la ubicación de la opción (una opción estadounidense se puede comprar en un intercambio europeo). Brevemente, una opción estadounidense se puede ejercer antes y hasta el vencimiento. Una opción europea solo se puede ejercer al vencimiento.

Opción de llamada

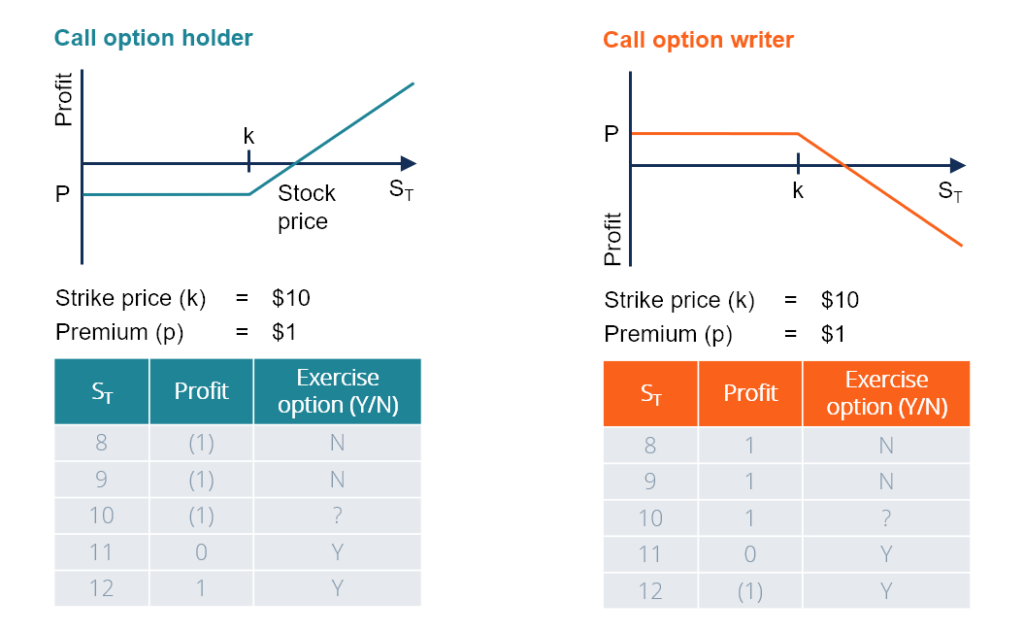

Una opción de compra es el derecho que tiene el titular de la opción de comprar el activo. La opción se llama así porque le da al tenedor la capacidad de "reclamar" el activo. El tenedor de la opción comprará la cantidad acordada del activo al precio de ejercicio. Una opción de compra aumenta de valor cuando el valor del activo subyacente aumenta por encima del precio de ejercicio de la opción. Esto se debe a que la opción le da al tenedor el derecho a comprar el activo a un precio más bajo que el precio actual del mercado.

Poner opción

Una opción de venta es el derecho que tiene el tenedor de la opción de vender o "poner" el activo en el mercado. El tenedor de la opción recibe una cantidad x del activo a cambio del precio de ejercicio. El valor de la opción de venta aumenta cuando el valor del activo subyacente cae por debajo del precio de ejercicio de la opción. Esto se debe a que el titular de la opción ahora puede vender el activo a un precio más alto que el precio actual del mercado.

Moneyness

Las opciones también tienen una característica conocida como dinero. Cuando el precio de mercado es igual al precio de ejercicio de cualquier tipo de opción, es conocido como en el dinero . Una opción con un precio de ejercicio donde el ejercicio sería rentable se conoce como en el dinero opción. En cambio, un fuera del dinero la opción resultará en una pérdida si se ejerce.

Opciones de estudio de caso adecuado

Examinemos el caso de una empresa que está preocupada por el aumento de los precios de un insumo específico. Para hacer las cosas más fáciles hablamos de un fabricante de plásticos preocupado por la subida de los precios del petróleo. El mercado se encuentra actualmente en $ 25 por barril. El fabricante teme que el mercado se eleve por encima de los valores alcistas y bajistas Los profesionales de las finanzas corporativas suelen referirse a los mercados como alcistas y bajistas en función de los movimientos de precios positivos o negativos. Por lo general, se considera que existe un mercado bajista cuando ha habido una caída del precio del 20% o más desde el pico. y un mercado alcista se considera una recuperación del 20% desde un piso de mercado. $ 30 por barril.

Para solucionar este problema, el fabricante comprará una opción de compra a $ 30 por barril. El precio de ejercicio de la opción de compra es igual al umbral previsto que teme el fabricante.

Transacciones de casos de estudio de opciones

Al comprar la opción de compra, el fabricante (el titular de la opción) paga una prima al emisor de la opción. Las primas las dicta el mercado de opciones, y se ven afectados por el precio de ejercicio y el volumen del contrato de opción.

Si el mercado nunca supera los $ 30 por barril, la opción expira fuera del dinero. Sin embargo, el fabricante no tiene grandes pérdidas, ya que pueden dejar que la opción expire y simplemente comprar el petróleo en el mercado por debajo del umbral de $ 30. La pérdida de la opción (excluyendo las ganancias / pérdidas esperadas en la compra de petróleo) es simplemente la prima pagada al suscriptor.

Si el mercado se estabiliza en $ 30 por barril y permanece allí, la opción expira en el dinero. El tenedor de la opción puede ejercer la opción o dejarla expirar. Esto es arbitrario ya que de cualquier manera el fabricante comprará petróleo a $ 30. Aquí, la pérdida de la opción sigue siendo simplemente la prima pagada al suscriptor.

Si el mercado supera los $ 30 por barril, sin embargo, la opción expira en el dinero. El titular de la opción comienza a obtener ganancias con la opción. Si, por ejemplo, el mercado está en $ 33, el fabricante ejercerá la opción y comprará petróleo al emisor a $ 30 por barril. El titular de la opción obtiene una ganancia de sus ahorros menos la prima pagada. En este caso, si la prima es de $ 1, la ganancia es de $ 2. Esto se obtiene por ($ 33 - $ 30) - $ 1. Por lo tanto, están protegidos contra que el precio del petróleo supere los 30 dólares, dado que las ganancias de sus opciones sufragarán, al menos parcialmente, el costo adicional de comprar petróleo.

Opciones de estudio de caso resumido

En nuestro ejemplo, la opción de compra se utiliza como cobertura frente al mercado del petróleo. La interacción de la opción de compra es la misma independientemente del mercado. En nuestro ejemplo, vemos que la opción out of the money limita la desventaja para el fabricante de plástico a la prima pagada por la opción ($ 1 en nuestro caso). La desventaja existe para todos los precios de mercado, incluido el precio de ejercicio más la prima. Sin embargo, si el precio de mercado excede el precio de ejercicio más la prima, el fabricante comienza a beneficiarse. Esta ganancia / ventaja es ilimitada.

En resumen, el fabricante de plásticos se protege con éxito contra un temido aumento de los precios del petróleo. La compra de una opción de compra limita la desventaja del precio de la prima, pero no bloquea las ventajas. manteniéndolo ilimitado.

Recursos adicionales

CFI es el proveedor oficial de la página del programa Global Markets &Securities Analyst (CMSA) ® - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un analista certificado de Capital Markets &Securities. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Posiciones largas y cortasPosiciones largas y cortasEn inversión, Las posiciones largas y cortas representan apuestas direccionales por parte de los inversores de que un valor subirá (cuando es largo) o bajará (cuando es corto). En la negociación de activos, un inversor puede tomar dos tipos de posiciones:largas y cortas. Un inversor puede comprar un activo (a largo plazo), o venderlo (quedando corto).

- Cómo leer gráficos de acciones Cómo leer gráficos de acciones Si va a negociar acciones activamente como inversionista en el mercado de valores, entonces necesita saber cómo leer los gráficos de acciones. Incluso los traders que utilizan principalmente el análisis fundamental para seleccionar acciones en las que invertir todavía utilizan a menudo el análisis técnico del movimiento del precio de las acciones para determinar compras y ventas específicas. gráfico de cotizaciones

- Patrones de triángulos Patrones de triángulos - Análisis técnico Los patrones de triángulos son patrones de gráficos comunes que todo trader debería conocer. Los patrones de triángulos son importantes porque ayudan a indicar la continuación de un mercado alcista o bajista. También pueden ayudar a un comerciante a detectar una reversión del mercado.

- ¿Qué es el modelo financiero? ¿Qué es el modelo financiero? El modelo financiero se realiza en Excel para pronosticar el desempeño financiero de una empresa. Descripción general de lo que es el modelado financiero, cómo y por qué construir un modelo.

invertir

-

¿Qué es una opción Knock-In?

¿Qué es una opción Knock-In? Una opción complementaria es un contrato de opciones latentes que entra en vigencia una vez que el activo subyacente alcanza un cierto precio antes de la fecha de vencimiento del contrato. Un contrato...

-

¿Qué es una opción de eliminación?

¿Qué es una opción de eliminación? Una opción eliminatoria es un contrato de opciones que perderá valor si la inversión alcanza un precio específico. En cuyo caso, el contrato de opciones está eliminado, ”Y el inversor no recibirá una ...