¿Qué es un L Bond?

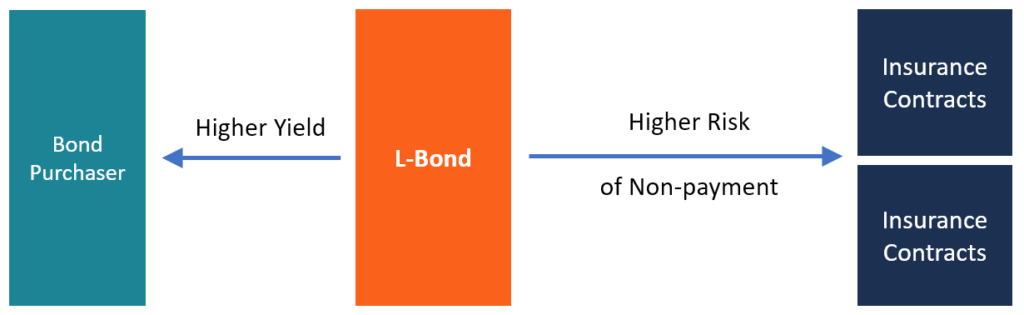

Un Bono L se refiere a un bono de seguro de vida sin calificación que financia la compra y el pago de primas de contratos de seguro de vida comprados en el mercado secundario Mercado secundario El mercado secundario es donde los inversionistas compran y venden valores de otros inversionistas. Ejemplos:Bolsa de Valores de Nueva York (NYSE), Bolsa de Valores de Londres (LSE). El bono ofrece un rendimiento más alto que otras ofertas que cotizan en bolsa. o valores negociables, son inversiones que se negocian abierta o fácilmente en un mercado. Los valores se basan en acciones o en deuda. para compensar el riesgo de que no se paguen los beneficios de la póliza de seguro. La gente compra pólizas de seguro de vida a proveedores de seguros con el objetivo de proteger a sus beneficiarios después de su muerte. La protección puede ser en forma de compensación monetaria para cerrar la brecha dejada por el asegurado.

El asegurado puede decidir vender la póliza en el mercado secundario cuando no pueda seguir pagando las primas del seguro. ya no necesita la protección del seguro, o necesitan un flujo de caja urgente. La persona que compra la póliza ahora se convierte en beneficiario. Beneficiario contingente Un beneficiario contingente es el beneficiario alternativo, designado por el titular de la cuenta, quién va a recibir los ingresos o beneficios de una situación financiera Cuando el titular original de la póliza fallezca, el comprador recibirá una compensación del asegurador.

Después de la compra, el comprador ahora es responsable de hacer los pagos de la prima a la compañía de seguros. El comprador compra la póliza de seguro de vida por más del valor de rescate pero menos de los beneficios esperados. El comprador se beneficia de la transacción alineando los beneficios / beneficios esperados con la esperanza de vida del titular original de la póliza.

Cómo funciona un L Bond

La empresa con sede en Minnesota GWG Holdings, la empresa matriz de GWG Life, compra contratos de liquidación de vida a los asegurados a precios que exceden el valor de rescate. La empresa financia estas compras mediante la venta de bonos de alto rendimiento a compradores que buscan invertir en instrumentos de mayor rendimiento.

GWG Holdings vende bonos sin calificación, que por lo tanto conllevan un mayor riesgo. Según la hoja de datos de la empresa, Los Bonos L se consideran especulativos y están sujetos a un mayor grado de riesgo.

Vencimientos de los Bonos L

Los Bonos L tienen vencimientos que oscilan entre dos y siete años. Previamente, GWG ofreció bonos con vencimientos a 6 meses y 1 año, pero la empresa detuvo esa práctica en septiembre de 2016. Los bonos no son líquidos, por lo que los inversores deben esperar hasta el vencimiento para acceder a sus inversiones.

Acciones preferentes

GWG Holdings también emite acciones preferentes Costo de las acciones preferentes El coste de las acciones preferentes para una empresa es efectivamente el precio que paga a cambio de los ingresos que obtiene de la emisión y venta de las acciones. Calculan el costo de las acciones preferentes dividiendo el dividendo preferente anual por el precio de mercado por acción. que pagan un dividendo del 7% y vienen con una opción de conversión. El emisor puede retirarlos antes de la fecha de vencimiento y sus ganancias se correlacionan con la póliza de seguro de vida comprada a los asegurados originales. En una situación en la que el proveedor de seguros quiebra, es posible que la empresa no pueda realizar los pagos de dividendos a tiempo. Esto afectará los precios de sus ofertas.

Atractivo de los L Bonds

Aunque estos bonos conllevan un alto grado de riesgo, resultan atractivos para los inversores debido a sus altos rendimientos. También, a diferencia de otras inversiones alternativas que están altamente correlacionadas con ciertos segmentos del mercado, no están correlacionados con los mercados de renta variable o renta fija.

Características de los L Bonds

- Los inversores pueden comprar los bonos de GWG Holdings o de un participante de Depository Trust Company.

- Los bonos se venden en denominaciones de $ 1, 000. La cantidad mínima que puede comprar un inversor es de $ 25, 000.

- Son inversiones sin liquidez, y los tenedores no pueden venderlos en el mercado secundario. Deben esperar hasta que los bonos vencen para canjear el monto principal. Es muy poco probable que estos bonos se puedan comprar en el mercado secundario.

- La tasa de interés de un bono permanece fija durante todo el plazo del bono, incluso si cambian las tasas de interés del mercado.

- Los bonos son exigibles. El emisor posee el derecho a retirar el bono en cualquier momento antes de la fecha de vencimiento sin penalización. Esto puede ocurrir cuando las tasas de interés del mercado caen por debajo de la tasa de interés ofrecida por los bonos.

- Los tenedores no pueden rescatar el bono antes de la fecha de vencimiento o la muerte o incapacidad del asegurado original. Sin embargo, si GWG acepta canjear el bono por cualquier otro motivo, al bonista se le cobrará una multa del 6%.

- Al vencimiento, el bono se renueva automáticamente a menos que el tenedor del bono decida canjearlo.

- Los bonos no se correlacionan con los mercados de renta variable o renta fija, y su valor no se ve afectado por la volatilidad de los mercados financieros.

Cómo opera GWG Holdings

GWG Holdings es un emisor líder de bonos de alto rendimiento. La compañía compra contratos de liquidación de seguros de vida a personas mayores para ganar dinero. Por ejemplo, la empresa puede comprar una póliza de seguro de vida de $ 5 millones a 5 años que paga $ 100, 000 al año por $ 1 millón. Cuando la póliza madura, o el vendedor muere, el proveedor de seguros paga a GWG Holdings $ 5 millones en acuerdos de seguros de vida. Los fondos recaudados de la póliza se utilizan para comprar activos de seguros de vida adicionales.

La primera emisión de bonos GWG L fue en agosto de 2012 por una oferta de $ 250 millones. La emisión se suscribió en su totalidad en diciembre de 2014. La firma emitió la segunda oferta de $ 1 mil millones en enero de 2015 con vencimientos de 2 a 7 años. En total, la compañía vendió más de $ 400 millones en bonos a través de su canal de agente de bolsa independiente de más de 5, 000 asesores.

La empresa también celebró un acuerdo en el que los bonos están disponibles a través de Depository Trust Company. En 2016, GWG anunció que tenía más de 500 pólizas con activos de seguros totales valorados en $ 1,150 millones.

Resumen

Un L Bond es un vehículo de inversión que ofrece altos rendimientos para compensar a los inversores por el riesgo de que no se paguen las primas o los beneficios del seguro. Se utiliza para financiar la compra y el pago de primas de los contratos de seguros adquiridos en el mercado secundario.

Otros recursos

CFI es un proveedor global de Financial Modeling &Valuation Analyst (FMVA) ® Conviértase en Certified Financial Model &Valuation Analyst (FMVA) ® La certificación de Financial Modeling and Valuation Analyst (FMVA) ® le ayudará a ganar la confianza que necesita en sus finanzas carrera profesional. ¡Inscríbase hoy! programa de certificación para profesionales de las finanzas. Para obtener más información y ampliar su carrera, Explore los recursos relevantes adicionales a continuación:

- Tasa de cupón Tasa de cupón Una tasa de cupón es la cantidad de ingresos por intereses anuales pagados a un tenedor de bonos, basado en el valor nominal del bono.

- Bono de descuento Bono de descuento Un bono de descuento es un bono que se emite a un precio más bajo que su valor nominal o un bono que se cotiza en el mercado secundario a un precio inferior al valor nominal. Es similar a un bono cupón cero, sólo que este último no paga intereses. Se considera que un bono se negocia con descuento.

- Inversión y negociación de valores de renta fija Las guías de inversión y negociación de CFI están diseñadas como recursos de autoaprendizaje para aprender a negociar a su propio ritmo. Explore cientos de artículos sobre comercio, inversiones y temas importantes que deben conocer los analistas financieros. Obtenga más información sobre las clases de activos, fijación de precios de bonos, riesgo y retorno, acciones y mercados de valores, ETF, impulso, técnico

- Seguridad social Seguridad social La seguridad social es un programa del gobierno federal de los EE. UU. Que proporciona seguro social y beneficios a personas con ingresos insuficientes o nulos. El primer Social

invertir

-

¿Qué es un enlace putable?

¿Qué es un enlace putable? Un bono putable (bono put o bono retráctil) es un tipo de bono que otorga al tenedor de un bono (inversionista) el derecho, pero no la obligación, para obligar al emisor a rescatar el bono antes de su...

-

¿Qué es un bono fiscal?

¿Qué es un bono fiscal? Un bono de ingresos es un tipo de bono municipal en el que el reembolso de la obligación está garantizado principalmente por los ingresos operativos Ingresos Los ingresos son el valor de todas las ven...