¿Qué es el ajuste de valoración crediticia (CVA)?

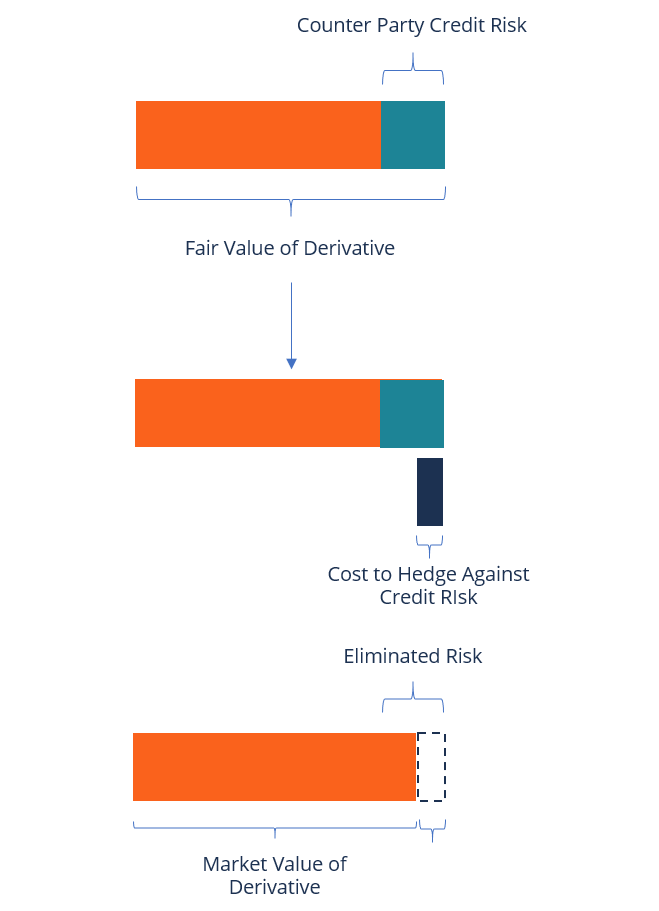

El ajuste de valoración crediticia (CVA) es el precio que pagaría un inversor para cubrir el riesgo crediticio de contraparte de un instrumento derivado Derivados Los derivados son contratos financieros cuyo valor está vinculado al valor de un activo subyacente. Son instrumentos financieros complejos que lo son. Reduce la marca al valor de mercado de un activo por el valor del CVA.

El ajuste de valoración crediticia se introdujo como un nuevo requisito para la contabilidad del valor razonable durante la crisis financiera mundial de 2007/08. Desde su introducción, ha atraído a decenas de participantes del mercado de derivados, y la mayoría de ellos han incorporado CVA en los precios de las ofertas.

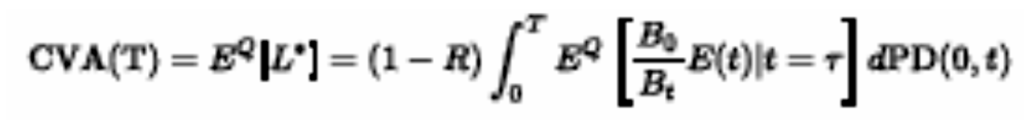

Fórmula para calcular el ajuste de valoración crediticia

La fórmula para calcular el CVA se escribe de la siguiente manera:

Dónde:

- T =período de vencimiento de la transacción más larga

- B t =Valor futuro de una unidad de la moneda base invertida a la tasa de interés actual al vencimiento T

- R =Fracción del valor de la cartera que se puede eliminar en caso de incumplimiento

- T =Hora de incumplimiento

- D PD (0, t) =probabilidad neutral al riesgo de incumplimiento de la contraparte (entre los tiempos sy t)

- E (t) =Exposición en el momento T

Historial de ajuste de valoración crediticia

El concepto de gestión del riesgo de crédito, que incluye ajuste de valoración crediticia, se desarrolló debido al mayor número de incumplimientos corporativos y de países y consecuencias financieras Principales escándalos contables Las últimas dos décadas vieron algunos de los peores escándalos contables de la historia. Se perdieron miles de millones de dólares como resultado de estos desastres financieros. En esto. En tiempos recientes, ha habido casos de incumplimiento de entidades soberanas, como Argentina (2001) y Rusia (1998). Al mismo tiempo, un gran número de grandes empresas colapsó antes, durante, y después de la crisis financiera de 2007/08, incluyendo WorldCom, Los hermanos Lehman, y Enron.

Inicialmente, Investigación en riesgo de crédito Riesgo de crédito El riesgo de crédito es el riesgo de pérdida que puede ocurrir por el incumplimiento de cualquier parte de los términos y condiciones de cualquier contrato financiero, principalmente, centrado en la identificación de dicho riesgo. Específicamente, la atención se centró en el riesgo crediticio de la contraparte, que se refiere al riesgo de que una contraparte pueda incumplir con sus obligaciones financieras.

Antes de la crisis financiera de 2008, los participantes del mercado trataron a las grandes contrapartes de derivados como demasiado grandes para quebrar y, por lo tanto, nunca consideró el riesgo crediticio de su contraparte. El riesgo a menudo se ignoraba debido a la alta calificación crediticia de las contrapartes y al pequeño tamaño de las exposiciones a derivados. El supuesto era que las contrapartes no podían incumplir con sus obligaciones financieras como otras partes.

Sin embargo, durante la crisis financiera de 2008, el mercado experimentó decenas de colapsos corporativos, incluyendo grandes contrapartes de derivados. Como resultado, Los participantes del mercado comenzaron a incorporar el ajuste de la valoración del crédito al calcular el valor de los mercados extrabursátiles. supervisión de un regulador cambiario. El comercio OTC se realiza en mercados extrabursátiles (un lugar descentralizado sin ubicación física), a través de redes de distribuidores. instrumentos derivados.

Desafíos para el riesgo crediticio de contraparte

Los instrumentos derivados pueden clasificarse como unilaterales o bilaterales, dependiendo de la naturaleza de la recompensa.

1. Instrumentos derivados unilaterales

Para un titular de un instrumento derivado unilateral, La exposición a pérdidas ocurre si una contraparte incumple sus obligaciones financieras. La cantidad de pérdida en la que incurre un inversionista es igual al valor razonable del instrumento en el momento del incumplimiento.

2. Instrumentos derivados bilaterales

Los derivados bilaterales son más complejos que los derivados unilaterales, ya que el primero incluye riesgo de contraparte bidireccional. Esto significa que tanto la contraparte como el inversor están expuestos al riesgo de contraparte. La ventaja de los derivados bilaterales es que el derivado puede adoptar una posición activa o pasiva en cualquier fecha de valoración.

Por ejemplo, si la contraparte A se encuentra hoy en una posición activa positiva, está expuesto a la Contraparte B. Si A incumple con su obligación, le deberá el activo positivo a B. Lo mismo se aplica si B está en una posición de pasivo negativa porque, en caso de incumplimiento, debe la posición de pasivo negativa a A.

Métodos de valoración de CVA

Hay varios métodos que se utilizan para valorar derivados, y varían de metodologías simples a avanzadas. La determinación del método de ajuste de la valoración crediticia a utilizar depende de la sofisticación de la organización y de los recursos disponibles para los participantes del mercado.

1. Enfoque simple

El método simple calcula el valor de mercado del instrumento. Luego, el cálculo se repite para ajustar las tasas de descuento por el margen crediticio de la contraparte. Calcule la diferencia entre los dos valores resultantes para obtener el ajuste de valoración crediticia.

2. Valoración de tipo swaption

El tipo swaption es una metodología de ajuste de valoración crediticia más compleja que requiere un conocimiento avanzado de valoraciones de derivados y acceso a datos específicos del mercado. Utiliza el margen de crédito de la contraparte para estimar el valor de reposición del activo.

3. Modelado de simulación

Se trata de la simulación de factores de riesgo de mercado y escenarios de factores de riesgo. Luego, los derivados se revalúan utilizando múltiples escenarios de simulación. El perfil de exposición esperado de cada contraparte se determina agregando la matriz resultante. El perfil de exposición esperado de cada contraparte se ajusta para derivar el perfil de exposición esperado colateralizado.

Más recursos

Esperamos que haya disfrutado de la explicación de CFI sobre un ajuste de valoración crediticia. CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Riesgo de base El riesgo de RiskBasis es el riesgo de que el precio de futuros no se mueva con normalidad, correlación constante con el precio del activo subyacente, para negar la efectividad de una estrategia de cobertura para minimizar la exposición de un comerciante a una pérdida potencial. El riesgo de base se acepta en un intento de cubrir el riesgo de precio.

- Credit Default Swap (CDS) Credit Default Swap Un credit default swap (CDS) es un tipo de derivado crediticio que brinda al comprador protección contra el incumplimiento y otros riesgos. El comprador de un CDS realiza pagos periódicos al vendedor hasta la fecha de vencimiento del crédito. En el acuerdo el vendedor se compromete a que, si el emisor de la deuda incumple, el vendedor pagará al comprador todas las primas e intereses

- Acuerdo de cobertura Acuerdo de cobertura El acuerdo de cobertura se refiere a una inversión cuyo objetivo es reducir el nivel de riesgos futuros en caso de un movimiento adverso del precio de un activo. La cobertura proporciona una especie de cobertura de seguro para proteger contra las pérdidas de una inversión.

- Opciones:Calls y Puts Opciones:Calls y Puts Una opción es un contrato derivado que le da al titular el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio especificado.

invertir

- ¿Qué es un volcado de tarjeta de crédito?

- ¿Qué es una tarjeta de crédito CVN?

- ¿Qué es R1 e I1 en el informe de crédito?

- ¿Qué es un BIN de tarjeta de crédito?

- ¿Qué es una calificación crediticia A1?

- ¿Qué es el crédito intradía?

- ¿Qué es una amnistía crediticia?

- ¿Qué es una calificación crediticia B?

- ¿Qué es un HELOC?

-

¿Qué es la probabilidad de incumplimiento?

¿Qué es la probabilidad de incumplimiento? La probabilidad de incumplimiento (PD, por sus siglas en inglés) es la probabilidad de que un prestatario o deudor incumpla el incumplimiento de pago de la deuda Un incumplimiento de pago de la deuda ...

-

¿Qué es la valoración de acciones?

¿Qué es la valoración de acciones? Todo inversor que quiera ganarle al mercado debe dominar la habilidad de la valoración de acciones. Esencialmente, La valoración de acciones es un método para determinar el valor intrínseco Valor intr...