ETF Vs Fondo Mutuo:Conozca la diferencia y sopese sus opciones

Si está buscando diversificar su cartera de inversiones en el mercado de valores, hay muchas opciones disponibles. Una de esas opciones son las acciones. Pero seamos realistas, invertir en acciones puede llevar mucho tiempo. En lugar de pasar innumerables horas investigando empresas individuales, muchos inversores recurren a los fondos.

Dentro del mundo de los fondos, hay diferentes cosas a considerar. Vamos a desglosar los ETF frente a los fondos mutuos para que pueda tomar la mejor decisión para sus objetivos y necesidades de dinero.

Información sobre los ETF y los fondos mutuos

Antes de sumergirnos en las diferencias entre un ETF y un fondo mutuo, además de detallar sus ventajas y desventajas, debemos tener una comprensión básica de ambos tipos de inversión.

¿Qué es un ETF?

Un ETF (fondo cotizado en bolsa) es un grupo de valores, similar a un fondo indexado, que se agrupan y se venden en una bolsa de valores a través de un corredor de inversiones. Un ETF puede estar compuesto por muchas cosas diferentes. Pueden incluir grupos de acciones, bonos e incluso materias primas.

En lugar de comprar acciones de una empresa a la vez como lo haría con acciones individuales, los ETF le brindan una canasta de cientos o miles de empresas diferentes. Esto ayuda a los inversores a crear una cartera mucho más diversificada.

Una característica de los ETF que disfrutan muchos inversores es que se le permite comprar y vender ETF durante todo el día de negociación, de manera muy similar a cómo puede comprar y vender acciones individuales.

¿Qué es un fondo mutuo?

Un fondo mutuo es un conjunto de dinero de diferentes inversionistas que se utiliza para invertir en un gran grupo de activos (también conocidos como valores), como acciones y bonos. Los fondos mutuos están a cargo de administradores de dinero y basan sus opciones de inversión en la estrategia de inversión de los fondos.

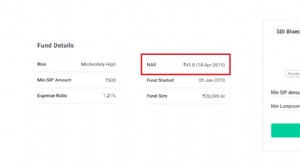

Hay muchos beneficios para los fondos mutuos. Al igual que los ETF, ofrecen a los inversores una forma asequible de invertir en una cartera diversificada de activos. Además, toda la investigación la realiza un administrador de dinero experimentado. Sin embargo, a diferencia de un ETF, los fondos mutuos no se pueden comprar ni vender durante el día de negociación. En cambio, cuando coloca una orden de compra o venta, se ejecuta al final del día en función del NAV (valor liquidativo) de cierre.

Las diferencias clave entre un ETF y un fondo mutuo

A medida que comience a investigar los ETF y los fondos mutuos, puede comenzar a pensar que se parecen mucho. En la superficie tienes razón. Ambos tipos de fondos juntan dinero en diferentes valores. Esto permite a los inversores diversificar su cartera sin necesidad de comprar acciones en un montón de empresas individuales. Sin embargo, incluso con todas las similitudes, también existen varias diferencias entre los ETF y los fondos mutuos. Te guiaremos a través de cada uno de ellos.

Cómo se gestionan

Una de las mayores diferencias entre los ETF y los fondos mutuos es la forma en que se administran. Los fondos mutuos son administrados activamente por un administrador de fondos profesional. Su trabajo es comprar y vender diferentes inversiones para el fondo, con la esperanza de poder vencer al mercado en general. La mayoría de los ETF, por otro lado, se gestionan de forma pasiva. Por lo general, siguen un índice de mercado individual.

Los ETF han crecido significativamente desde que los robo-advisors se han vuelto muy populares. Si tiene una cuenta con un asesor robótico como Betterment, Vanguard Digital Advisor o Acorns, es muy probable que esté invirtiendo en ETF.

Cómo se negocian

Otra diferencia entre los ETF y los fondos mutuos es la forma en que se negocian. Los fondos mutuos, tanto los fondos administrados activamente como los fondos que rastrean un índice, solo se pueden comprar y vender una vez al día, después del cierre del mercado. Las transacciones se realizarían a través de la plataforma del fondo o con una casa de bolsa. Los ETF, por otro lado, se pueden comprar o vender, a través de un corredor, en cualquier momento durante el día de negociación, de manera similar a como se pueden comprar y vender acciones individuales.

Razones de gastos

Tanto los fondos mutuos como los ETF tienen una relación de gastos. Esta es la cantidad que pagará cada año para mantener el fondo en su cartera. Si bien ambos fondos incluyen índices de gastos, la diferencia radica en el porcentaje que cada uno cobra a los inversores. Según Morningstar, el índice de gastos promedio para un fondo mutuo administrado activamente es 1.09%. La relación de gastos promedio en los fondos mutuos indexados es ligeramente inferior al 0,79%. Por el contrario, la mayoría de los ETF se gestionan de forma pasiva y tienen un índice de gasto medio del 0,57 %. Los ETF selectos administrados activamente tienen una relación de gastos promedio de 0.76%.

Cómo se gravan

Cuando se trata de cómo se gravan los ETF o los fondos mutuos, hay una gran diferencia. Si un inversor compra un ETF, no pagará impuestos sobre las ganancias de capital hasta que venda la inversión. Esto se debe a que la compra y venta la realiza una parte externa y no el fondo. Sin embargo, con un fondo mutuo, si el administrador del fondo vende una posición, terminará pagando impuestos sobre las ganancias de capital incluso si no vende su posición en el fondo mismo. Estas diferencias hacen que sea mucho más eficiente desde el punto de vista fiscal invertir en ETF que en fondos mutuos.

Costo de entrada

La mayoría de los fondos mutuos tendrán una cantidad mínima que deberá invertir, así como una cantidad mínima para inversiones posteriores. Esto puede ser desde unos pocos cientos de dólares hasta una inversión de cinco cifras. Como ejemplo, el fondo T. Rowe Price Blue Chip (TRBCX) tiene una inversión mínima inicial de $2500 y una inversión mínima posterior de $100. Por el contrario, los ETF no tienen una inversión mínima. En su lugar, simplemente paga el precio de las acciones del fondo.

Los fondos mutuos son populares para los planes de jubilación

Si está invirtiendo en un plan 401k a través de su empleador, lo más probable es que esté invirtiendo en fondos mutuos y no en ETF. La razón de esto es que muchos consideran que los ETF están muy cerca de una inversión especulativa, lo que hace que los administradores de 401k eviten agregarlos a sus carteras.

ETF versus fondo mutuo:sopesar sus opciones

Antes de realizar cualquier inversión, es importante que evalúe todas sus opciones y se asegure de tener toda la información necesaria para tomar una buena decisión de inversión para su situación. Al considerar un ETF o un fondo mutuo, ambos tienen ventajas y desventajas. Estos son algunos de ellos que debe considerar.

Pros y contras de ETF

Ventajas

- Liquidez – Los inversores aman la liquidez. Les permite poder comprar y vender cuando lo deseen. Con los ETF, puede comprar y vender en cualquier momento durante el día de operaciones.

- Baja volatilidad – Cuando invierte en acciones de una sola empresa, la volatilidad puede ser alta si hay información que mueve el mercado. Sin embargo, con un ETF, hay mucha menos volatilidad porque el fondo está compuesto por sectores o índices completos.

- Diversidad – La diversificación es un principio clave para invertir. Deberá asegurarse de que está invirtiendo en muchas empresas diferentes de diferentes sectores para estar adecuadamente diversificado del riesgo. Sin embargo, muchas EFT están diversificadas en diferentes secciones comerciales. Por ejemplo, un ETF de gran capitalización podría tener posiciones tanto en acciones de crecimiento como de valor de diferentes industrias como finanzas, consumo discrecional y energía.

- Eficiencia fiscal – Debido a la forma en que funcionan, las ganancias o pérdidas de capital generalmente solo se obtienen una vez que vende una EFT.

Contras

- Índices desconocidos – Hay miles de ETF disponibles para los inversores y cada mes hay nuevos ETF disponibles. Si bien muchos de estos rastrean índices muy líquidos, ese no es siempre el caso. Algunos ETF tienen volúmenes de negociación muy bajos, lo que puede provocar que el diferencial entre oferta y demanda sea bastante grande. Si está buscando comprar o vender su inversión, esto puede influir drásticamente en el precio al que se coloca una orden de mercado.

Pros y contras de los fondos mutuos

Ventajas

- Gestión de cartera profesional – Los fondos mutuos son administrados por administradores de fondos profesionales. Compran y venden activos para el fondo con la esperanza de poder superar al mercado en general. A cambio, se incluye una comisión de gestión en el índice de gastos que paga por el fondo. Si ser un inversionista autodirigido no es para usted, este es un pequeño precio a pagar por el asesoramiento profesional.

- Reinversión de dividendos – Una vez que se declaran los ingresos por dividendos e intereses para un fondo, puede utilizar el dinero extra para reinvertir en más acciones.

- Riesgo reducido

– La mayoría de los fondos mutuos invierten en docenas y, en algunos casos, en cientos de empresas diferentes. Esto hace que los fondos mutuos sean un vehículo de inversión muy diversificado. - Precio justo – A diferencia de los ETF que se pueden comprar y vender todo el día, las transacciones de fondos mutuos solo ocurren una vez al día. Esto reduce cualquier posibilidad de fluctuaciones de precios.

Contras

- Coeficientes de gasto y tarifas elevados – A pesar de que recibe una gestión profesional de los fondos en los que está invirtiendo, los índices de gastos de los fondos mutuos pueden ser altos. El resultado final es un retorno más bajo. Busque fondos que tengan gastos por debajo del 1,00%. Varias grandes compañías de fondos como Vanguard y T. Rowe Price tienen fondos mutuos de bajo costo.

- Ineficiencia fiscal – Debido a que los fondos mutuos compran y venden los activos que poseen, terminará pagando impuestos sobre las ganancias de capital incluso si no vende su posición en el fondo. Esto puede aumentar los gastos generales que paga cada año para mantener la inversión.

- Mala ejecución comercial – Cuando coloca una orden de compra o venta para un fondo mutuo, en cualquier momento durante el día anterior al cierre de operaciones, su orden tendrá el precio del NAV de cierre diario. Si planea cronometrar el mercado o realizar operaciones a corto plazo, probablemente esta no sea la mejor opción.

El resultado final:¿Debe elegir un ETF o un fondo mutuo?

Si está buscando invertir dinero en un ETF o en un fondo mutuo, es importante que investigue. Si usted es más bien un inversionista novato, entonces podría tener sentido invertir en fondos mutuos donde tiene administradores de dinero profesionales que manejan la investigación y toman las decisiones de inversión. Sin embargo, si tiene una buena comprensión de cómo funciona el mercado y está más preocupado por administrar sus gastos, entonces un ETF con una relación de gastos baja podría ser la mejor opción.

Finanzas personales

- La diferencia entre fondos mutuos de carga y sin carga

- ¿ETF o fondo mutuo gestionado activamente?

- El Fondo de Fondos

- Desviación estándar de sus fondos mutuos

- Fondos mutuos frente a la subcuenta

- Los retornos desiguales de los fondos mutuos

- La relación de gastos de los fondos mutuos

- Sus opciones de fondos mutuos

- ¿Los mejores fondos mutuos para invertir?

-

Fondos cerrados frente a fondos abiertos:¿Cuál es la diferencia?

Fondos cerrados frente a fondos abiertos:¿Cuál es la diferencia? Fondos cerrados frente a fondos abiertos:descripción general Wall Street puede ser un lugar complicado. Está lleno de productos que incluso algunos de los expertos no comprenden y, al igual que la p...

-

Fondos indexados frente a fondos mutuos:¿cuál es la diferencia?

Los nuevos inversores a menudo quieren saber la diferencia entre fondos indexados y fondos mutuos. La cosa es, a veces, los fondos indexados son fondos mutuos y, a veces, los fondos mutuos son fondos ...