APY vs. APR:¿Cuál es la diferencia?

Porcentaje de rendimiento anual, o APY, y tasa de porcentaje anual, o TAE, son ambas formas de hablar sobre el interés. Pero APY es el interés que se paga sobre el dinero en una cuenta de depósito, mientras que APR es el costo de pedir dinero prestado.

Si alguna vez abrió una cuenta de ahorros o solicitó una tarjeta de crédito o un préstamo hipotecario, entonces probablemente haya visto los términos APY y APR.

Si bien estos iniciales se ven similares, tienen algunas diferencias claras que pueden afectar la cantidad que paga en intereses cuando pide prestado dinero o usa crédito, y cuánto gana en intereses cuando abre una cuenta de depósito en un banco o institución financiera.

Aquí hay cosas que debe saber sobre las diferencias entre APY y APR.

- ¿Qué es APY?

- ¿Cómo se calcula el APY?

- ¿Cuál es la diferencia entre APY y APR?

¿Qué es APY?

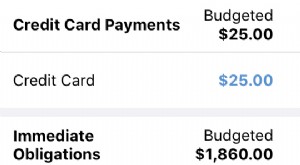

El APY generalmente se aplica a cuentas de depósito y productos de inversión, como cuentas de ahorro, certificados de depósito y cuentas del mercado monetario. Y cuando abre una cuenta de ahorros en un banco o cooperativa de crédito, Es probable que utilicen los depósitos que realiza en este tipo de cuentas para financiar los préstamos que otorgan a otros clientes. Para incentivar a los consumidores a abrir estas cuentas, los bancos ofrecen intereses sobre su dinero a una tasa específica, que se expresa como APY de la cuenta.

APY es la tasa de rendimiento anual, expresada como un porcentaje, que obtiene de su dinero una vez que tiene en cuenta el interés compuesto. El interés compuesto es el interés que gana tanto sobre el monto principal en dólares de su cuenta como el interés que ya está acumulado sobre el saldo principal.

Obtenga más información sobre el interés compuesto¿Cómo se calcula el APY?

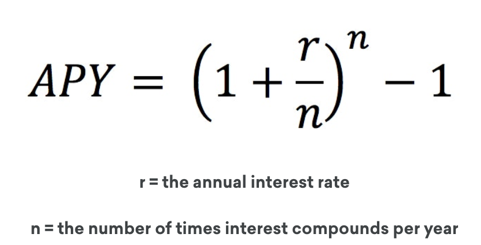

Para determinar su APY, las instituciones financieras utilizan esta fórmula.

En esta fórmula, la letra "r" representa la tasa de interés anual, mientras que la letra "n" representa la frecuencia con la que el interés se capitaliza cada año. El interés puede capitalizarse diariamente, mensual, trimestral, semestral o anualmente. Los compuestos de mayor interés, mejor, ya que gana dinero más rápidamente. Puede obtener más información sobre cómo las instituciones financieras calculan el APY en el sitio web de la FDIC.

Para hacer las cosas simples aquí tienes un ejemplo. Supongamos que abre una cuenta de ahorros con un APY del 0.03% y hace un depósito inicial de $ 5, 000. Si el APY es 0.03% y se compone diariamente, al final del año tendrías $ 5, 001.50 en su cuenta si no depositó dinero adicional. Al final del segundo año, tendrías $ 5, 003, dado que el monto total de interés se calcularía en base al saldo de $ 5, 001.50 en lugar de los $ 5, 000 que depositó inicialmente.

Con cada período de capitalización, ganas algo de interés sobre tu dinero. Todo este interés se suma según la tasa APY de su cuenta. Finalmente, tenga en cuenta que los intereses que podría ganar pueden variar según la cantidad que deposite en su cuenta; con qué frecuencia y cuánto contribuye o saca; y qué tipo de cuenta abre.

¿Cómo puedo obtener un mejor APY de mi banco?

Algunos bancos e instituciones financieras ofrecen un APY más alto si mantiene saldos más altos en su cuenta. Buscar y comparar las tasas de diferentes bancos, tanto en línea como en persona, también puede ayudarlo a obtener una mejor tasa.

¿Cuál es la diferencia entre APY y APR?

Mientras que APY indica la tasa a la que su cuenta de depósito puede ganar dinero, APR es el costo anual de pedir dinero prestado, incluidas ciertas tarifas. Escuchará acerca de APR si obtiene un préstamo o una tarjeta de crédito.

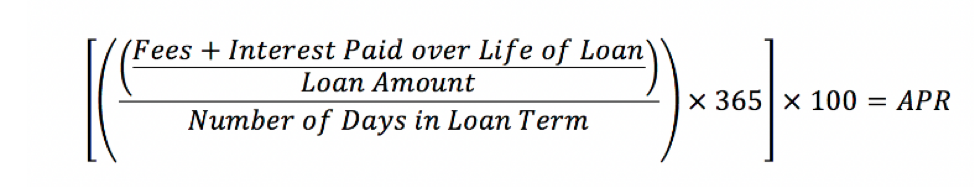

APR es el interés anual, más las tarifas aplicables, una institución financiera cobra por prestarle dinero. La APR suele ser más alta que la tasa de interés establecida para el préstamo, ya que incluye estos cargos adicionales. Y la TAE también se expresa como porcentaje.

La APR de un préstamo no suele incluir interés compuesto. Pero los emisores de tarjetas de crédito pueden usar el interés compuesto al calcular cuánto cobrarle por usar el crédito que le otorgan.

Esta es la fórmula para calcular la APR de un préstamo con tarifas.

APR tiene un gran impacto en el costo de pedir dinero prestado, por lo que es importante que comprenda lo que significa esta tasa, y cuánto le costará en intereses y tarifas, antes de solicitar un préstamo.

¿Qué tarifas se incluyen normalmente en una APR?

Las tarifas incluidas en una APR pueden variar según el tipo de préstamo. Generalmente, tarifas tales como tarifas de originación de préstamos y transacciones, que están vinculados a un préstamo específico, están incluidos en APR.

Línea de fondo

Comprender APR y APY puede ayudarlo a convertirse en un consumidor más informado cuando se trata de pedir dinero prestado o decidir con qué banco hacer negocios.

Si está intentando obtener una hipoteca, tarjeta de crédito, préstamo de automóvil u otro préstamo de consumo, preste mucha atención no solo a la tasa de interés y APR. Una tasa más baja significa costos más bajos durante la vigencia del préstamo. Lea la letra pequeña de los términos de su préstamo o tarjeta de crédito y calcule lo que realmente le costará pedir prestado ese dinero.

Es lo contrario con APY:cuanto mayor es la tasa, cuanto mayor sea la cantidad de intereses que pueda ganar su dinero. Si elige entre cuentas de ahorro en diferentes bancos, mire este número tan importante y si el interés aumenta diariamente, mensual o anualmente para determinar cuánto ganará con sus depósitos. Desde allí, puede tomar la mejor decisión sobre dónde guardar su dinero.

Finanzas

- Interés abierto frente a volumen:comprender la diferencia

- 401 (k) vs.Plan de pensiones:¿Cuál es la diferencia?

- APR vs. APY:¿Cuál es la diferencia?

- Deducción fiscal y crédito fiscal:¿cuál es la diferencia?

- Fondos mutuos frente a fondos de cobertura:¿cuál es la diferencia?

- APR vs APY:¿Cuál es la diferencia?

- Venmo vs. PayPal:¿Cuál es la diferencia?

- Opciones vs Acciones:¿Cuál es la diferencia?

- ETF vs acciones:¿Cuál es la diferencia?

-

Saldo actual frente a saldo disponible:¿Cuál es la diferencia?

Saldo actual frente a saldo disponible:¿Cuál es la diferencia? Controlar el saldo de su cuenta corriente es clave para administrar su dinero. Pero las cuentas corrientes suelen tener más de un tipo de saldo. Entonces, ¿cuál deberías mirar? Si alguna vez deposit...

-

TransUnion vs. Equifax:¿Cuál es la diferencia?

TransUnion vs. Equifax:¿Cuál es la diferencia? Todas las agencias de informes crediticios del consumidor hacen básicamente lo mismo. Usan registros públicos y otras fuentes para generar un informe de crédito y una puntuación para que los prestamis...