Definición de flujo de caja libre

Cualquier empresa que desee financiar el crecimiento debe generar más efectivo del que necesita para cubrir los gastos operativos diarios. Las empresas públicas pueden pagar dividendos a los accionistas, mientras que las empresas privadas pueden usar efectivo gratis para agregar líneas de productos o realizar una adquisición.

¿Cómo puede medir si su empresa está generando el efectivo que necesita para invertir en su futuro? Ingrese el flujo de caja libre, una métrica financiera clave.

¿Qué es el flujo de caja libre (FCF)?

El flujo de efectivo libre (FCF) es el dinero que le queda a una empresa de los ingresos después de pagar todas sus obligaciones financieras, definidas como gastos operativos más gastos de capital, durante un período específico. como un trimestre fiscal. FCF es el efectivo que una empresa puede utilizar libremente para gastos discrecionales, como invertir en la expansión comercial o crear reservas financieras.

Flujo de caja operativo vs flujo de caja libre

El flujo de caja operativo y el flujo de caja libre son medidas importantes de la salud financiera de una empresa. pero tienen diferencias clave.

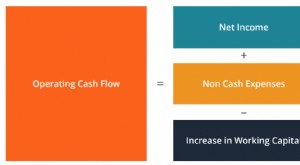

El flujo de efectivo operativo son las entradas y salidas de efectivo netas durante un período contable; en otras palabras, todos los ingresos que ingresan menos todos los gastos pagados. Se puede encontrar en el estado de flujo de efectivo de una empresa, donde a veces aparece como "flujo de efectivo de las actividades operativas" o "efectivo neto generado por las operaciones". El flujo de efectivo operativo es una métrica estándar según los principios contables generalmente aceptados de EE. UU. un conjunto de reglas emitidas por el Consejo de Normas de Contabilidad Financiera (FASB).

Sin embargo, el flujo de efectivo operativo tiene limitaciones como métrica porque no incluye el costo de adquirir y mantener activos fijos o el efecto de cambios en el capital de trabajo, que a menudo indican que una empresa está teniendo problemas. El flujo de caja libre tiene en cuenta estos factores, y, por lo tanto, puede proporcionar una mejor imagen de la capacidad de una empresa para generar el efectivo que necesita para crecer y pagar a los acreedores e inversores.

Video:¿Qué es el flujo de caja libre?

Conclusiones clave:

- Debido a que el efectivo es la máxima prioridad en una empresa, tanto para cubrir los gastos operativos como para invertir en el futuro, el flujo de efectivo libre puede revelar información importante sobre la salud de cualquier empresa.

- La fórmula básica del flujo de efectivo libre es simple:flujo de efectivo operativo menos gastos de capital. Es lo que le queda después de pagar los costos operativos y de capital.

- El flujo de efectivo libre apalancado revela cuánto efectivo genera una empresa después de contabilizar la deuda.

- El flujo de efectivo libre sin apalancamiento es una medida hipotética que muestra cuánto efectivo libre generaría la empresa si no tuviera deudas. Puede utilizarse para estimar el valor empresarial de una empresa.

- El flujo de caja libre positivo sostenido puede ayudar a una empresa a obtener mejores condiciones al solicitar préstamos para la expansión. Pero por sí mismo, el flujo de caja libre puede ser engañoso. Es volátil por naturaleza, por lo que debe analizarse durante varios períodos y verse junto con otras métricas.

¿Por qué es importante el flujo de caja libre?

En los negocios, las ganancias son importantes, pero el efectivo es singularmente vital. Las empresas necesitan efectivo para pagar sus gastos operativos y otras obligaciones financieras inmediatas. Pero también necesitan efectivo para desarrollar nuevos productos, expandir operaciones y realizar adquisiciones:las actividades mediante las cuales las empresas viven y mueren a largo plazo. Es por eso que el FCF es una medida tan crucial de la salud de una empresa.

Las métricas de FCF son invaluables para los gerentes comerciales, acreedores e inversores:

- Gerentes de negocios utilizar FCF para monitorear el desempeño e informar los planes de expansión futura.

- Acreedores utilice el FCF para ayudar a determinar cuánta deuda puede soportar una empresa.

- Inversionistas utilizar una variación:flujo de efectivo libre apalancado, también llamado flujo de efectivo libre a capital (FCFE):para indicar cuánto efectivo podría redistribuirse potencialmente a los accionistas en forma de dividendos.

Las empresas que no tienen mucho dinero en efectivo después de pagar todas las facturas a menudo tienen dificultades para pedir prestado o atraer inversores.

Tipos de flujo de caja libre

Hay tres tipos principales de métricas de flujo de efectivo libre. Se diferencian principalmente en función de cómo cada métrica trata la deuda. Todavía, Las tres vistas del flujo de caja libre representadas por las métricas de FCF pueden ofrecer información sobre el negocio que es valiosa para las diferentes partes interesadas.

los fórmula básica de FCF —Flujo de efectivo operativo menos gastos de capital — le indica la cantidad de dinero que queda después de que la empresa ha cumplido con todas sus obligaciones, tanto desde la perspectiva operativa como de capital, en ese período. Si bien el FCF incluye los gastos por intereses del período, no incluye nuevas deudas que la empresa pueda contraer ni contabilice las deudas que liquida.

Por lo tanto, por ejemplo, Es posible que el FCF parezca engañosamente positivo si se lo ve por sí mismo durante un período en el que la empresa se endeudó más, lo que parecería un impulso al flujo de caja.

Flujo de caja libre apalancado , también conocido como flujo de caja libre a capital (FCFE) , difiere del FCF porque incluye cambios en la deuda neta, cualquier nueva deuda en la que incurre la empresa o los saldos de préstamos que paga. El número resultante representa el flujo de caja disponible para los inversores, que a menudo se refieren a "FCFE" a pesar de que pueden referirse simplemente a "flujo de caja libre" o incluso simplemente "flujo de caja".

El FCFE se utiliza con mayor frecuencia en el análisis financiero para determinar el valor de las acciones de una empresa.

Flujo de caja libre sin apalancamiento, también conocido como flujo de caja libre para la empresa (FCFF) , es una cifra hipotética que se utiliza para estimar cómo sería el flujo de efectivo de una empresa si no tuviera deudas. Por lo tanto, FCFF elimina el efecto sobre el flujo de efectivo de los pasivos de deuda de una empresa, dando una mejor idea de la capacidad real del negocio subyacente para generar efectivo. Las empresas que tienen una deuda importante a menudo informan un flujo de caja libre sin apalancamiento. Las proyecciones FCFF se utilizan en modelos financieros como una forma de calcular el valor empresarial.

Cómo calcular el flujo de caja libre

El FCF de referencia se calcula restando los gastos de capital del flujo de caja de la empresa de las operaciones. Ambas cifras aparecen en el estado de flujo de caja de la empresa. Si la empresa no produce un estado de flujo de efectivo, El FCF también se puede calcular a partir de estados de resultados y balances generales actuales y anteriores.

El FCFE se puede calcular deduciendo la emisión de deuda neta del FCF o agregando nuevamente el reembolso de la deuda neta. En otras palabras, si una empresa emite un bono de $ 100 millones durante el período en cuestión y paga un préstamo de $ 50 millones, tenía una emisión de deuda neta de 50 millones de dólares. Esa cantidad debe deducirse de FCF para llegar a FCFE. En los períodos durante los cuales hay un reembolso neto de la deuda, la cantidad se agregaría a FCF para obtener FCFE.

Cuando se trata del hipotético FCFF, hay varias formas de calcularlo, todo ello relacionado con datos de los estados de ingresos y flujo de caja de una empresa, junto con información sobre las tasas impositivas. Pero todos comparten un objetivo común:eliminar los efectos de la estructura de capital de una empresa para revelar su potencial inherente de FEL.

¿Qué es la fórmula de flujo de caja libre?

Naturalmente, los tres cálculos de flujo de caja libre tienen fórmulas diferentes. Repasemos cada uno luego ilustrelos con ejemplos.

La fórmula básica de FCF es:

Esto se puede ampliar para obtener la fórmula de FCFE, por lo tanto:

O, para mayor claridad:

La fórmula para calcular FCFF, sin embargo, no es una simple extensión de estos. De hecho, es un juego de pelota completamente diferente. Al más alto nivel, se puede expresar como:

El truco, aunque, está obteniendo un flujo de caja operativo sin apalancamiento. Eso requiere varios pasos, cada uno con su propia fórmula. Para ayudar a la comprensión, los hemos explicado en la sección de ejemplos, Siguiente.

Ejemplos de flujo de caja libre

Para ilustrar los cálculos de las tres fórmulas de flujo de efectivo libre, hemos presentado extractos simplificados del flujo de caja real y los estados de resultados de una pequeña empresa de fabricación típica. Llamémoslo Michigan Widgets.

Tenga en cuenta que el flujo de efectivo operativo, denominado "Efectivo neto proporcionado por las actividades operativas" en el estado de flujo de efectivo de Michigan Widget, comienza con los ingresos netos, luego agrega los gastos de depreciación y amortización, así como los cambios en las cuentas por cobrar, inventario y cuentas por pagar. Los gastos de capital se encuentran en la sección "Adiciones a la propiedad, planta y equipo ”.

Si usamos esos números en la fórmula del FCF de referencia (FCF =flujo de efectivo operativo - gasto de capital) obtenemos:

Para derivar FCFE, simplemente restamos la emisión de deuda neta, que se encuentra en el estado de flujo de efectivo de Michigan Widget en "Flujos de efectivo de actividades financieras".

Como se puede ver, este es un caso en el que el FCFE revela que el FCF del período ha sido inflado por la emisión de deuda neta.

Calcular FCFF es más complejo. Porque el objetivo es eliminar el efecto de la deuda; en otras palabras, para Naciones Unidas apalancar el flujo de caja de la empresa:los cálculos de FCFF se ven así:

- Empiece por determinar los ingresos netos no apalancados.

- Utilice esa cifra para calcular el flujo de efectivo operativo no apalancado.

- Y, finalmente, Sustituya el número de flujo de efectivo operativo hipotético sin apalancamiento por el flujo de efectivo operativo en la fórmula FCF de referencia.

Los pasos para una fórmula típica de FCFF son los siguientes.

-

Calcule los ingresos netos no apalancados de la empresa: Comience calculando las ganancias antes de intereses e impuestos (EBIT) del estado de resultados de Michigan Widgets. Para hacer esto, tome el ingreso neto ($ 424, 000) y sumar los gastos por intereses ($ 550, 000) e impuestos pagados ($ 0); EBIT es igual a $ 974, 000. Utilizando información sobre tipos impositivos, Calcule el impuesto que la empresa habría pagado si no hubiera gastos por intereses. Dado que el interés sobre la deuda es deducible de impuestos para una empresa (conocido como "escudo fiscal sobre la deuda"), esto será más alto que el impuesto real pagado. A los efectos de este ejercicio, suponga que los impuestos son el 10% del EBIT. Deduzca este monto de impuesto hipotético del EBIT para obtener la cifra de ingresos netos no apalancados:

Ingresos netos no apalancados = $ 974, 000 - $ 97, 400, o $ 876, 600 -

Calcule el flujo de efectivo operativo sin apalancamiento de la empresa: Tome la mitad superior del estado de flujo de efectivo de Michigan Widgets, ingreso neto sustituto sin apalancamiento ($ 876, 000) para ingresos netos, y recalcular el flujo de caja operativo. Haga esto agregando la depreciación y amortización y cualquier aumento en el capital de trabajo no monetario, como cuentas por pagar, cuentas por cobrar e inventarios. Por supuesto, si hubo una disminución en el capital de trabajo no monetario, lo deducirías.

Extracto del estado de flujo de efectivo de Top of Michigan Widgets flujos de efectivo por actividades operacionales Utilidad neta no apalancada 877 Ajustes para conciliar la utilidad neta con el efectivo neto proporcionado por las actividades operativas:Depreciación y amortización 1, 927 Variación de cuentas por cobrar 163 Variaciones de inventario 63 Variaciones de cuentas por pagar (25) Efectivo neto no apalancado proporcionado por actividades operativas 3, 005 -

Finalmente, use la fórmula FCF para calcular FCFF: Recordar, la fórmula básica de FCF es el flujo de efectivo operativo, que ahora, sin apalancamiento es $ 3, 005, 000:menos gastos de capital, o $ 1, 374, 000, del estado de flujo de efectivo original. Entonces:

FCFF = $ 3, 005, 000 - $ 1, 374, 000, o $ 1, 631, 000

Beneficios del flujo de caja libre

Un buen FEL puede permitir a las empresas solicitar préstamos para la expansión, ya que asegura a los prestamistas que la empresa es capaz de generar el efectivo que necesita para pagar la deuda adicional. Y, como ya se discutió, El FCF es una medida clave del rendimiento y el potencial empresarial que le dice a los líderes cuánto tienen disponible para invertir en nuevos proyectos. adquirir un negocio o redistribuirlo a los accionistas.

Más lejos, FCF informa a los inversores sobre el probable rendimiento futuro de una empresa. Una empresa que genera un FEL positivo significativo año tras año suele ser una buena perspectiva de inversión. Sin embargo, las empresas que tienen un FEL negativo también pueden ser inversiones inteligentes, si el motivo del FEL negativo es que la empresa está invirtiendo mucho en, decir, planta y maquinaria que se espera que produzca un buen rendimiento en el futuro.

Limitaciones del flujo de caja libre

La principal limitación del FCF es que aplica el costo total de los gastos de capital en el período en el que se adquirió la propiedad o equipo, en lugar de distribuirlo en varios períodos como lo hacen los principales estados financieros. Como resultado, El FCF puede dar una impresión engañosa de la posición de caja de una empresa, subestimarlo en el período en que se realiza una adquisición de capital y sobrevalorarlo en períodos posteriores.

Adicionalmente, cuando hay gastos de capital repetidos durante varios períodos de informe, El FEL interanual puede ser mucho más volátil que los ingresos netos o el flujo de caja operativo.

Cuando un gasto de capital se financia con deuda, El FCFE puede ser particularmente engañoso porque aplica el costo de adquisición de capital más la deuda emitida para financiarlo en el mismo período. El ejemplo anterior muestra cómo un gasto de capital significativo financiado con deuda puede hacer que el FCFE se vuelva bruscamente negativo. En algunas industrias, como el petróleo y la minería, Las grandes bases de activos de capital financiadas con deuda son normales. Para las empresas de estas industrias, La FCFE repentina y bruscamente negativa no es necesariamente un motivo de preocupación.

FCFF puede ser una métrica útil para empresas en industrias donde es normal un alto apalancamiento. Sin embargo, por sí mismo, puede dar una impresión engañosa de solvencia. Un FCFF positivo no indica que una empresa altamente apalancada sobreviviría a una interrupción del negocio o una recesión económica. De hecho, porque excluye los costos del servicio de la deuda, Es posible que un FCFF positivo ni siquiera signifique que la empresa pueda afrontar su nivel actual de deuda.

Conclusión sobre el flujo de caja libre

Las métricas de flujo de caja libre son invaluables para los gerentes comerciales, inversores y acreedores. Los gerentes comerciales usan FCF para monitorear el desempeño comercial e informar los planes para la expansión futura. Los inversores utilizan FCFE para medir la capacidad de generación de efectivo de la empresa e indicar cuánto efectivo podría redistribuirse potencialmente a los accionistas. Los analistas financieros utilizan FCFE y FCFF en modelos de flujo de efectivo descontados que calculan, respectivamente, los valores patrimoniales y empresariales de una empresa. Los acreedores utilizan el FCF para ayudarlos a determinar el nivel de endeudamiento que una empresa puede respaldar.

Sin embargo, Las métricas de FCF por sí mismas no brindan una imagen completa de la salud financiera de una empresa. Siempre deben considerarse a la luz de lo que es normal para la industria y junto con los principales estados financieros y otras métricas. Y como el FCF es volátil por naturaleza, también debe examinarse en varios períodos de informes.

Finanzas

- Flujo de caja libre apalancado (LFCF)

- 13 consejos para resolver problemas de flujo de caja

- ¿Qué es el índice de flujo de efectivo operativo?

- ¿Qué es un préstamo de flujo de efectivo?

- Analizar un estado de flujo de efectivo

- Comprensión del flujo de caja libre (FCF)

- ¿Cómo puedo descontar el flujo de caja libre a la empresa (FCFF)?

- Suscripción de flujo de efectivo

- Explicación y ejemplo del estado de flujo de efectivo

-

¿Qué es el flujo de caja incremental?

¿Qué es el flujo de caja incremental? El flujo de caja incremental se refiere al flujo de caja que adquiere una empresa cuando emprende un nuevo proyecto Gestión de proyectos La gestión de proyectos está diseñada para producir un producto...

-

¿Qué es el flujo de caja operativo?

¿Qué es el flujo de caja operativo? El flujo de efectivo operativo (OCF) es la cantidad de efectivo generado por las actividades operativas regulares de una empresa dentro de un período de tiempo específico. OCF comienza con ingresos ne...