Comprensión del financiamiento fuera del balance

El financiamiento fuera de balance (OBS) es una práctica contable por la cual una empresa no incluye un pasivo en su balance. Se utiliza para afectar el nivel de deuda y pasivo de una empresa. La práctica ha sido denigrada por algunos desde que fue expuesta como una estrategia clave del desafortunado gigante energético Enron.

Ejemplos de

Las formas comunes de financiamiento fuera de balance incluyen arrendamientos operativos y asociaciones. Los arrendamientos operativos se han utilizado ampliamente, aunque las reglas contables se han endurecido para reducir el uso. Una empresa puede alquilar o arrendar un equipo y luego comprar el equipo al final del período de arrendamiento por una cantidad mínima de dinero, o puede comprar el equipo directamente.

En ambos casos, una empresa eventualmente será propietaria del equipo o edificio. Si la empresa opta por un arrendamiento operativo, la empresa registra únicamente los gastos de alquiler del equipo y no incluye el activo en el balance. Si la empresa compra el equipo o el edificio, la empresa registra el activo (el equipo) y el pasivo (el precio de compra). Al utilizar el arrendamiento operativo, la empresa registra solo los gastos de alquiler, que es significativamente menor que el precio total de compra y da como resultado un balance más limpio.

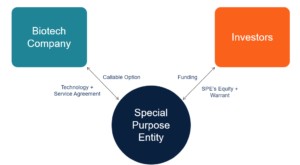

Las asociaciones son otro elemento de financiación común de OBS, y Enron ocultó sus responsabilidades creando asociaciones. Cuando una empresa participa en una asociación, incluso si la empresa tiene una participación mayoritaria, no tiene que mostrar los pasivos de la sociedad en su balance, de nuevo, resultando en un balance más limpio.

Estos dos ejemplos de acuerdos de financiación OBS ilustran por qué las empresas pueden utilizar OBS para reducir sus pasivos en el balance y parecer más atractivos para los inversores. Sin embargo, El problema que encuentran los inversores al analizar los estados financieros de una empresa es que muchos de estos acuerdos de financiación OBS no están obligados a divulgarse. o tienen divulgaciones parciales. Estas divulgaciones no reflejan adecuadamente la deuda total de la empresa. Aún más desconcertante es que estos acuerdos de financiación están permitidos según las normas contables actuales, aunque algunas reglas gobiernan cómo se puede utilizar cada uno. Debido a la falta de divulgación completa, los inversionistas deben determinar el valor de las declaraciones reportadas antes de invertir entendiendo cualquier acuerdo OBS.

¿Por qué es tan atractivo el financiamiento de OBS?

El financiamiento OBS es atractivo para todas las empresas, pero particularmente a aquellos que ya están muy apalancados. Para una empresa que tiene una alta relación deuda-capital, aumentar su deuda puede resultar problemático por varias razones.

Primero, para empresas que ya tienen altos niveles de endeudamiento, pedir prestado más dinero suele ser más caro que para las empresas que tienen pocas deudas porque el interés que cobra el prestamista es más alto. Segundo, el endeudamiento puede aumentar los índices de apalancamiento de una empresa, lo que hace que se infrinjan los acuerdos (llamados convenios) entre el prestatario y el prestamista.

Tercera, asociaciones, como en los de I + D, son atractivos para las empresas porque la I + D es cara y puede tener un horizonte de tiempo prolongado antes de su finalización. Los beneficios contables de las asociaciones son muchos. Por ejemplo, contabilizar una asociación de I + D permite a la empresa agregar una responsabilidad mínima a su balance mientras realiza la investigación. Esto es beneficioso porque, durante el proceso de investigación, no hay ningún activo de alto valor que ayude a compensar el gran pasivo. Esto es particularmente cierto en la industria farmacéutica, donde la I + D de nuevos medicamentos tarda muchos años en completarse.

Finalmente, El financiamiento de OBS a menudo puede generar liquidez para una empresa. Por ejemplo, si una empresa utiliza un arrendamiento operativo, el capital no está comprometido con la compra del equipo, ya que solo se paga el gasto de alquiler.

Cómo el financiamiento de OBS afecta a los inversionistas

Las razones financieras se utilizan para analizar la situación financiera de una empresa. El financiamiento OBS afecta los índices de apalancamiento como el índice de deuda, un índice común que se utiliza para determinar si el nivel de deuda es demasiado alto en comparación con los activos de una empresa. Deuda a capital, otra ratio de apalancamiento, es quizás el más común porque analiza la capacidad de una empresa para financiar sus operaciones a largo plazo utilizando capital social en lugar de deuda. La relación deuda-capital no incluye la deuda a corto plazo utilizada en las operaciones diarias de una empresa para representar con mayor precisión la solidez financiera de una empresa.

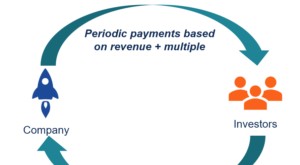

Además de los ratios de endeudamiento, Otras situaciones de financiamiento de OBS incluyen arrendamientos operativos y ratios de liquidez de impacto de venta-arrendamiento posterior. Sale-leaseback es una situación en la que una empresa vende un gran activo, generalmente un activo fijo como un edificio o un gran equipo de capital, y luego lo alquila al comprador. Los acuerdos de arrendamiento posterior de venta aumentan la liquidez porque muestran una gran entrada de efectivo después de la venta y una pequeña salida de efectivo nominal para registrar un gasto de alquiler en lugar de una compra de capital. Esto reduce enormemente el nivel de salida de efectivo, por lo que los índices de liquidez también se ven afectados.

Los activos corrientes a los pasivos corrientes es un índice de liquidez común que se utiliza para evaluar la capacidad de una empresa para cumplir con sus obligaciones a corto plazo. Cuanto mayor sea la proporción, mejor será la capacidad de cubrir los pasivos corrientes. La entrada de efectivo de la venta incrementa el activo circulante haciendo más favorable el ratio de liquidez.

La línea de fondo

Los acuerdos de financiamiento de OBS son discrecionales, y aunque están permitidos según las normas contables, algunas reglas gobiernan cómo se pueden usar. A pesar de estas reglas, que son mínimos, el uso complica la capacidad de los inversores para analizar críticamente la situación financiera de una empresa. Los inversores deben leer los estados financieros completos, como 10K, y busque palabras clave que puedan indicar el uso de financiamiento OBS. Algunas de esas palabras clave incluyen asociaciones, alquiler, o gastos de arrendamiento, y los inversores deben criticar su idoneidad.

El análisis de estos documentos es importante porque las normas contables requieren algunas revelaciones, como arrendamientos operativos, en las notas al pie. Los inversores siempre deben ponerse en contacto con la dirección de la empresa para aclarar si se están utilizando los acuerdos de financiación OBS y en qué medida afectan los verdaderos pasivos de la empresa. Un profundo conocimiento de la situación financiera de una empresa hoy y en el futuro es clave para tomar una decisión de inversión sólida e informada.

deuda

- Financiamiento del deudor en posesión

- Comprensión de los préstamos para renovación

- Componentes fuera de balance

- 4 Usos legítimos del financiamiento fuera del balance

- Comprobación del balance para la valoración de existencias

- Los peligros del financiamiento fuera de balance

- Una mirada al balance general de la empresa

- Desapalancamiento

- Financiamiento puente

-

¿Qué es la financiación de capital?

¿Qué es la financiación de capital? La financiación de capital se refiere a la venta de acciones de la empresa para obtener capital. Los inversores que compran las acciones también adquieren derechos de propiedad de la empresa. El finan...

-

¿Qué es la teoría del orden jerárquico?

¿Qué es la teoría del orden jerárquico? La teoría del orden jerárquico, también conocido como el modelo de orden jerárquico, se refiere a la estructura de capital de una empresa Estructura de capital La estructura de capital se refiere a la...