Una guía para pequeñas empresas sobre el método FIFO

Aprenda a usar el método FIFO y por qué puede ser la mejor opción para hacer coincidir las prácticas reales con la contabilidad de inventario .

Aprenda a usar el método FIFO y por qué puede ser la mejor opción para hacer coincidir las prácticas reales con la contabilidad de inventario . Una de las primeras decisiones que tomará una empresa minorista es cómo contabilizar el inventario.

Si bien a primera vista parece simple, "simplemente cuente todo lo que hay en el almacén y ese es nuestro inventario", pequeños cambios en su método de contabilidad de inventario pueden generar grandes cambios en los costos de los bienes vendidos y el ingreso neto en el futuro.

Las tres formas principales de contabilizar el inventario son FIFO, LIFO y costo promedio. En este artículo, nos centraremos en el más popular:el sistema FIFO.

Resumen:¿Qué es FIFO?

FIFO significa:primero en entrar, primero en salir. Es el método de contabilidad más intuitivo para el inventario. Las primeras unidades compradas serán las primeras unidades aplicadas al costo de los bienes vendidos.

En la mayoría de las empresas, así es también como se vende el inventario; por ejemplo, nunca verá una tienda de comestibles poniendo sus galones de leche más nuevos al frente del estante.

Debido a la simplicidad en la contabilidad y la estrecha relación con la vida real, FIFO es el método preferido para la mayoría de las empresas y el IRS.

Cómo calcular FIFO

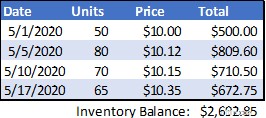

Eche un vistazo a la siguiente tabla para ver un ejemplo de compras de inventario durante algunas semanas:

En este ejemplo, el total actual del inventario en el balance general sería de $2692,85. Si la empresa vendiera 70 unidades, el saldo de inventario disminuiría en $702,40 (50 x $10,00 + 20 x $10,12) y el costo de los bienes vendidos para la compra sería la misma cantidad.

Su software de contabilidad borrará la compra 5/1 y reducirá la compra 5/5 a 60 unidades para usar en la próxima venta.

En este ejemplo, el costo de los bienes vendidos (CoGS) se calcularía a medida que ocurre la transacción. Los Costos de servicio también se pueden calcular al final del período con la siguiente fórmula:Inventario inicial + Compras - Inventario final =Costos de bienes vendidos.

Úselo como una verificación al final del mes (restando el monto de cada venta usando el cálculo del tiempo de venta anterior), para asegurarse de que los cálculos se realicen correctamente.

FIFO vs LIFO:¿Cuál es la diferencia?

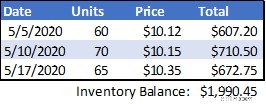

El otro método de contabilidad de inventario comúnmente utilizado es LIFO, o último en entrar, primero en salir. En este método, las unidades compradas más recientemente se gastan primero. Usando nuestra tabla original anterior, el costo de los bienes vendidos para la venta sería de $723,50 (65 x $10,35 + 5 x $10,15), una diferencia de $21,10 o 3 %.

Esto puede no parecer mucho, pero para las empresas que realizan ventas de millones o miles de millones de unidades y las empresas que no tienen márgenes elevados, tiene un gran impacto.

Aquí es donde entra en juego la estrategia. Para la mayoría del inventario de materias primas, los precios son generalmente inflacionarios, es decir, suben con el tiempo, como el costo de las máscaras faciales o las camisetas de segunda mano de los Tampa Bay Buccaneers de Tom Brady.

Eso significa que los precios más recientes generalmente serán más altos que los precios más antiguos, por lo que el uso de LIFO aumentará el CoGS y disminuirá el margen bruto y el ingreso neto.

Siguiendo la misma lógica, si los precios de inventario son deflacionarios, como lo fueron para el petróleo o las camisetas de segunda mano de los New England Patriots de Tom Brady en la primavera de 2020, FIFO conducirá a una reducción de los ingresos netos.

Las empresas que intentan reducir su carga fiscal a menudo optarán por utilizar LIFO cuando sus precios sean inflacionarios, incluso si no venden físicamente las unidades más nuevas primero. El uso de LIFO reduce el ingreso neto contable, pero el flujo de caja real aumenta porque pagan menos impuestos.

Si un propietario busca vender su negocio o si las distribuciones se calculan en función de los ingresos netos (con precios de inventario inflacionarios), la empresa puede optar por utilizar el método FIFO para mantener altos los ingresos netos.

Beneficios y desventajas de usar el método FIFO dentro de su pequeña empresa

Estoy seguro de que esto es más de lo que esperaba aprender sobre métodos de contabilidad de inventario, así que recapitulemos las ventajas y desventajas de usar FIFO y luego concluyamos aquí.

Ventajas de FIFO

- Es probable que FIFO coincida mejor con su estados financieros con sus prácticas reales. A menos que venda un producto inusual, es probable que intente vender primero los artículos más antiguos para evitar que se vuelvan obsoletos. FIFO le permite contabilizar el inventario de la misma manera.

- Los auditores externos, el IRS y otras juntas reguladoras probablemente prefieran FIFO. No necesariamente será penalizado por usar LIFO o el costo promedio, pero si cambia constantemente, estas organizaciones se darán cuenta.

- Es probable que obtenga mayores ganancias. Si sus costos de materiales son inflacionarios, entonces utilizará las unidades de inventario de menor costo en los cálculos de CoGS. Esto ayuda si está tratando de vender su negocio, calculando las distribuciones en función de los ingresos netos o si un tercero, como un banco, está evaluando su capacidad de pago.

Desventajas de FIFO

- Es probable que obtenga mayores ganancias. Un mayor beneficio no siempre es algo bueno. Tuve un profesor de contabilidad en la universidad cuyo mantra era:"Aplazar, aplazar, aplazar... morir". Generalmente, es mejor diferir los impuestos a una fecha posterior. Por supuesto, no puede escapar del IRS, por lo que esos impuestos se pagarán algún día y, para la mayoría de los propietarios de pequeñas empresas, morir no es la mejor opción.

- Podría estar exagerando las ganancias. Más allá de diferir los impuestos, es posible que si su empresa tiene una rotación de inventario lenta, podría estar aplicando costos por materiales que se compraron hace mucho tiempo a precios mucho más bajos que el precio de mercado actual. Esto podría crear una situación en la que los ingresos netos exagerados conduzcan a una expansión o un apalancamiento más agresivos que los respaldados por el flujo de caja real del negocio.

¿Es FIFO el camino a seguir?

Una de las directrices contables clave de la contabilidad es el principio de coincidencia, que dicta que una empresa debe hacer todo lo posible para informar ingresos o gastos en el mismo período que se incurren. El método FIFO es la mejor manera de hacer esto al contabilizar el inventario.

Usar un método contrario a la intuición como LIFO, o peor aún, cambiar entre métodos en función de cómo desea que se vean los ingresos netos solo servirá para aumentar la complejidad de su contabilidad y agregar preguntas a la lista del auditor.

Contabilidad

- Una guía para pequeñas empresas sobre el CMS sin cabeza

- Una guía para pequeñas empresas sobre el CMS desacoplado

- Una guía para las cuentas T:Contabilidad para pequeñas empresas

- Plan de cuentas:una guía para pequeñas empresas

- Una guía para pequeñas empresas sobre el balance de comprobación

- Una guía para la rentabilidad de las pequeñas empresas

- Una guía de gastos comerciales para pequeñas empresas en 2022

- Una guía para pequeñas empresas sobre ingresos operativos

- Una guía para pequeñas empresas sobre el método FIFO

-

Una guía para pequeñas empresas sobre gastos de venta, generales y administrativos

Una guía para pequeñas empresas sobre gastos de venta, generales y administrativos Los gastos de venta, generales y administrativos (SG&A) son aquellos en los que se incurre para mantener su negocio en funcionamiento. Conozca por qué estos gastos están separados de otros gastos come...

-

Una guía para pequeñas empresas sobre el ciclo de conversión de efectivo

Una guía para pequeñas empresas sobre el ciclo de conversión de efectivo El ciclo de conversión de efectivo es una métrica útil para las empresas con inventario que le ayudará a medir el movimiento del inventario, el pago y pago de la deuda en días. El ciclo de conversión...