Cómo el papel de las calificaciones crediticias impacta en los mercados de capitales

Uno de los principios fundamentales de una economía que permite que los mercados de capitales prosperen es que las empresas necesitan financiación regular.

Mientras que en un escenario ideal, una empresa debe poder sostener sus costos y planes de crecimiento, en el mundo real, la mayoría de las empresas necesitan reunir capital. Esto es para cubrir sus costos operativos y / o implementar planes de expansión.

Las empresas pueden obtener la financiación necesaria por diversos medios. Estos incluyen la emisión de acciones, solicitar un préstamo bancario, financiamiento comercial, líneas de crédito, Emisión de bonos y depósitos fijos.

En el mercado de capitales, Cada inversor evalúa los riesgos de inversión de manera diferente en función de sus habilidades para la evaluación crediticia. Para que los mercados funcionen sin problemas y aumenten la confianza de los inversores, Es importante asegurarse de que los reguladores protejan los intereses de los inversores contra cualquier mala práctica. Esto lleva a la necesidad de calificaciones crediticias en los mercados de capitales.

Aquí es donde entran en juego las agencias de calificación crediticia.

Importante de las agencias de calificación crediticia

Una agencia de calificación crediticia califica la calidad crediticia de los instrumentos, incluidos los bonos corporativos, bonos del gobierno, certificados de depósito, y otros instrumentos de deuda que tengan garantía.

Estas agencias evalúan el riesgo de un posible deudor. Esto se hace analizando información cualitativa y cuantitativa sobre el deudor y prediciendo su capacidad para pagar la deuda. En otras palabras, evalúa el riesgo de incumplimiento de una deuda que puede surgir por no realizar los pagos a tiempo.

La calificación crediticia proporcionada por estas agencias ayuda a crear una correlación entre el riesgo y el rendimiento de un instrumento. Por eso, ofrecen a los inversores una herramienta para medir el riesgo de cualquier instrumento de deuda y evaluar si los rendimientos compensan los riesgos.

En ausencia de un sistema de calificación crediticia, los inversores tienden a percibir el riesgo de un instrumento en función de la popularidad de la organización que lo emite.

Hoy dia, hablaremos del papel de las agencias de calificación crediticia en los mercados de capitales.

Protección del inversor - Calificaciones crediticias

A medida que evolucionan los mercados de capitales, Se introducen productos sofisticados para ofrecer una gama de beneficios a los inversores. Si bien estos instrumentos ofrecieron profundidad al mercado, para los inversores minoristas, la cuestión es:¿qué tan seguros son estos instrumentos?

La mayoría de los inversores institucionales cuentan con un equipo de analistas que les ayuda a tomar una decisión informada. Sin embargo, los inversores no institucionales suelen seguir el sentimiento del mercado. E invierta en función del valor percibido del instrumento.

Hablando de un instrumento de deuda, La principal preocupación de la mayoría de los inversores es si el emisor cumplirá con los pagos. Sin la información correcta, tomar esta decisión es difícil.

Aquí es donde importa la calificación crediticia. Las agencias de calificación crediticia analizan el riesgo de incumplimiento en comparación con otros emisores del mercado. Dado que la mayoría de los inversores acceden a la misma información, ayuda a que el sistema sea transparente.

Las agencias de calificación llevan a cabo un análisis exhaustivo de los factores de nivel macro como negocios, operaciones tecnología, industria, mercado, y economía. Esto, junto con los factores de nivel micro como la posición de mercado de la empresa, calidad de gestión, y flujos de efectivo para otorgar una calificación.

Lista de agencias de calificación crediticia en India

Actualmente, Hay siete agencias de calificación crediticia en la India según el sitio web de SEBI:

- CRISIL (Servicios de información de calificación crediticia de India Limited)

- ICRA (Agencia de Información sobre Inversiones y Calificación Crediticia de la India)

- CARE (Credit Analysis and Research Limited)

- ACUITE Ratings and Research Ltd

- Calificaciones de albañilería India Pvt Ltd

- INFOMERICS Valoración y Calificación Pvt Ltd

- India Ratings and Research Pvt Ltd

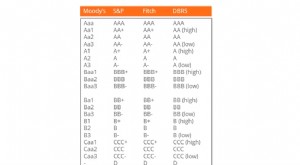

Calificaciones crediticias

Típicamente, Las calificaciones crediticias siguen una escala de AAA, la calificación más alta a D (la más baja). Hay ocho niveles:

-

- AAA

- Automóvil club británico

- A

- BBB

- cama y desayuno

- B

- C

- D

Papel de las calificaciones crediticias en los mercados de capitales

Hay cuatro entidades que se ven afectadas por un instrumento de deuda:

- El inversor

- El emisor

- Los intermediarios financieros

- El regulador

Las calificaciones crediticias ofrecen beneficios a todas estas partes. Aquí está la importancia de las agencias de calificación crediticia en los mercados de capitales.

Beneficios de las calificaciones crediticias para los inversores

Los inversores utilizan las calificaciones crediticias para tomar decisiones de inversión. De ellos obtienen los siguientes beneficios:

- Asistencia en la toma de decisiones - Un vistazo rápido a la calificación crediticia de un instrumento informa a los inversores sobre los riesgos asociados con él. Esto les permite elegir instrumentos en función de su tolerancia al riesgo y los rendimientos esperados.

- Revisiones periódicas de calificaciones - Las agencias de calificación crediticia revisan periódicamente las calificaciones para asegurarse de que sean relevantes para la condición existente del emisor y del mercado. Por eso, si un inversor ha comprado un instrumento con la calificación más alta pero encuentra que ha sido degradado, entonces puede decidir vender el instrumento para frenar sus pérdidas.

- Garantía de seguridad - Un instrumento con una alta calificación crediticia asegura a los inversores la seguridad de su inversión y la solidez financiera del emisor.

- Facilidad de comprensión - Las agencias de calificación crediticia tienen una forma estándar de calificar los instrumentos. Por eso, los inversores pueden comprender fácilmente la propuesta de inversión.

- Ahorra tiempo y esfuerzo - Analizar la solidez financiera de una empresa emisora puede requerir mucho esfuerzo y tiempo. También requiere cierta competencia financiera. Sin embargo, La calificación crediticia proporcionada por estas agencias profesionales garantiza que se tomen en consideración todos los factores importantes. Por eso, los inversores pueden confiar en estas calificaciones y ahorrar mucho tiempo y esfuerzo.

Beneficios de las calificaciones crediticias para los emisores

La empresa emisora obtiene los siguientes beneficios de las calificaciones crediticias:

- Crea imagen corporativa - Para una empresa emisora, es mejor tener una imagen corporativa basada en hechos que en percepción. Las calificaciones crediticias garantizan que la empresa obtenga una verdadera imagen corporativa en el mercado.

- Puede reducir el costo de pedir prestado - Si una empresa tiene un riesgo bajo según la agencia de calificación crediticia, entonces le dará una alta calificación crediticia. Esto significa que los inversores comprarán instrumentos de deuda de la empresa si buscan inversiones de bajo riesgo. Y aceptará de buen grado tipos de interés más bajos. Por eso, la empresa emisora puede obtener capital a un costo menor.

- Más vías para pedir prestado - Si una empresa tiene una buena calificación crediticia, entonces no hay escasez de vías de acceso para la recaudación de fondos. Esto se debe a que la mayoría de las organizaciones que recaudan capital aceptan calificaciones crediticias proporcionadas por agencias reconocidas.

- Ayuda a promover empresas no populares - Muchas empresas no son populares entre los inversores. Por eso, cuando emiten un instrumento de deuda, el alcance es limitado, ya que los inversores no lo saben. Sin embargo, si una empresa tiene una alta calificación crediticia, entonces los inversores pueden invertir en ellos.

Beneficios de las calificaciones crediticias para los intermediarios financieros

Los intermediarios financieros obtienen los siguientes beneficios de las calificaciones crediticias:

- No es necesario explicar el riesgo / rendimiento de un instrumento de deuda - Las calificaciones crediticias se explican por sí mismas y son fáciles de entender. Si un inversor considera un instrumento con una calificación AAA, espera tasas de interés más bajas. Y lo compra si su tolerancia al riesgo es baja. Por eso, los corredores de bolsa y otros intermediarios financieros no tienen que explicar los riesgos o los beneficios a sus clientes.

- Reduce la dependencia - Los inversores pueden elegir instrumentos en función de su plan de inversión al observar la calificación crediticia de varios instrumentos. Esto les permite ser independientes y reduce la carga de los asesores de inversiones.

Beneficios de las calificaciones crediticias para los reguladores

Los reguladores obtienen los siguientes beneficios de las calificaciones crediticias:

- Aumenta la transparencia - Las agencias de calificación crediticia utilizan toda la información posible sobre la empresa emisora (cuantitativa y cualitativa) para asignarle una calificación crediticia. Esto incluye información que no está fácilmente disponible para los inversores habituales. Por eso, hace que el proceso de inversión en tales instrumentos sea más transparente.

- Crea una diferenciación entre empresas - Las calificaciones crediticias permiten a los reguladores diferenciar fácilmente entre empresas productivas y no productivas.

- Acción oportuna - Las calificaciones crediticias permiten a los reguladores tomar medidas oportunas contra las empresas en incumplimiento.

Cosas para recordar antes de tomar decisiones de inversión usando calificaciones crediticias

Es importante recordar que las calificaciones crediticias se basan en gran medida en información subjetiva y juicios de expertos. Por eso, Tenga en cuenta los siguientes puntos antes de invertir:

- Las calificaciones crediticias se basan en el desempeño pasado de la empresa. Si bien las calificaciones se revisan para mantener su relevancia, la frecuencia de las revisiones no es frecuente.

- Una empresa emisora que tiene intenciones maliciosas también puede ocultar información a la agencia de calificación crediticia. Por eso, no es una forma completa de evaluar la confiabilidad de la empresa.

- Las agencias de crédito califican un instrumento y no la empresa. Por eso, debe mirar las calificaciones crediticias de diferentes instrumentos ofrecidos por el mismo emisor antes de tomar una decisión.

- Existe la posibilidad de que un emisor influya en su calificación.

- Diferentes agencias pueden calificar el mismo instrumento de manera diferente.

¡Feliz inversión!

Habilidades de inversión en acciones

- Cómo configurar el pago automático para la tarjeta de crédito Capital One

- Explicación de la calificación del nivel crediticio

- ¿Qué es una calificación crediticia A1?

- El objetivo y la importancia de las calificaciones crediticias

- Cómo apelar una mala calificación crediticia

- Cómo leer una calificación de Morningstar

- Cómo la liquidación de deudas afecta su calificación crediticia

- Cómo corroborar la calificación de un fondo mutuo

- Papel de los intermediarios financieros en los mercados de capitales

-

Cómo cancelar Experian

Cómo cancelar Experian Como la mayoría de los servicios que ofrecen una prueba gratuita, es posible que desee cancelar una membresía de Experian antes de que la compañía comience a cobrarle. Sin embargo, a diferencia de muc...

-

Cómo transferir crédito en Etisalat

Cómo transferir crédito en Etisalat Cómo transferir crédito en Etisalat Etisalat Group es una corporación multinacional de telecomunicaciones que opera en todo el Medio Oriente, África y Asia, proporcionar teléfono, Internet, Servicios...