La batalla de Gran Bretaña por el pago de los ejecutivos será un paso inútil sobre terreno antiguo

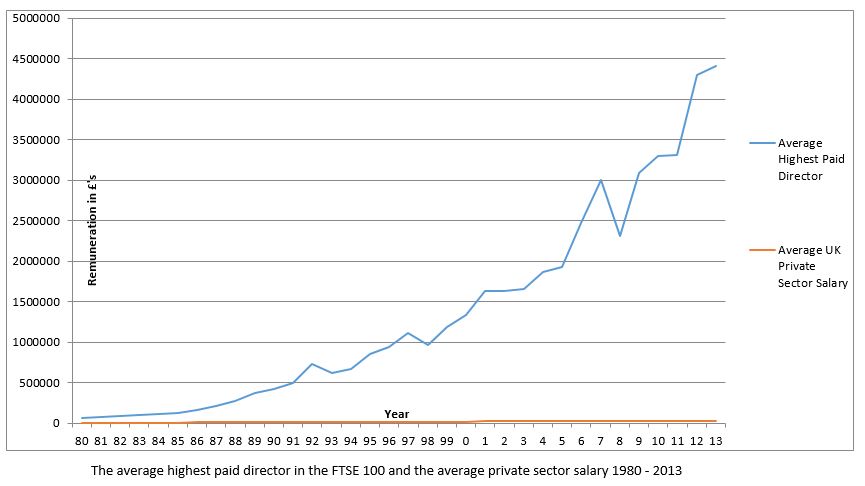

Theresa May ha hecho de la lucha contra los excesos corporativos una de sus prioridades clave en el gobierno. En un Libro Verde sobre la reforma de la gobernanza corporativa, prometió a los accionistas un voto vinculante sobre la remuneración de los ejecutivos y propuso que las empresas publiquen las proporciones salariales entre el personal mejor y el peor remunerado. En verdad, este foco de atención reciente no es nuevo; todos hemos estado aquí antes.

Las reformas propuestas por el Primer Ministro no serán efectivas para reducir la cifra total de sueldos ejecutivos (si es que ese es su objetivo), ni en hacer que los ejecutivos sean más responsables. Desafortunadamente, May parece haber entendido mal el problema y propone medidas que podrían ser una gran política. pero no son lo suficientemente radicales como para conducir a un cambio sustancial.

Estamos acostumbrados a controversias que acaparan los titulares sobre la élite empresarial. Esto ha estado ocurriendo por décadas. En 1995, por ejemplo, la junta general de British Gas duró seis horas como director general, Cedric Brown, se votó en contra de su aumento salarial del 75%, mientras que un cerdo vivo llamado Cedric fue exhibido para mostrar el descontento de los sindicatos con los ejecutivos "morros en el comedero". Estos escándalos ayudaron a desencadenar una serie de intervenciones importantes en el gobierno corporativo.

Que empiece la fiesta

Líderes empresariales como Sir Adrian Cadbury, Sir Richard Greenbury y Sir Ronnie Hampel fueron invitados a autorregularse. Para 1997, parecía que la autorregulación había funcionado. La columnista de izquierda Polly Toynbee declaró triunfalmente que finalmente, la fiesta había terminado. La fiesta, sin embargo, estaba apenas comenzando para la élite corporativa.

El sistema que utilizan las empresas para determinar los niveles de remuneración de los ejecutivos se basa en las recomendaciones de un comité de 1995 encabezado por Greenbury, el ex director ejecutivo y presidente de Marks &Spencer. Su eficacia rara vez se cuestiona a pesar de las controversias en curso y el hecho de que ahora tienen más de 20 años. Se diseñaron las reformas de Greenburys, entre otras cosas, para vincular el pago y el rendimiento, por lo que la paga del equipo ejecutivo reflejaba de alguna manera el valor que compraban a los accionistas.

Sin embargo, Existe una gran cantidad de datos empíricos producidos por académicos y centros de políticas por igual, lo que indica que esta relación no funciona correctamente. La investigación realizada en la Universidad de Newcastle y confirmada en otros lugares muestra que el vínculo entre la remuneración y el rendimiento fue en realidad notablemente más fuerte en el período anterior a Greenbury.

Los críticos señalarán el gran aumento del PIB del Reino Unido desde 1995 como un factor atenuante en eso, pero claramente esto sugiere que el sistema adoptado antes de que Sir Richard publicara su informe en 1995, en realidad representó un mejor sistema para remunerar a los altos ejecutivos. De hecho, Profesor visitante de LSE y colaborador del Financial Times, John Kay ha sugerido que hay poca evidencia para apoyar la opinión de que las bonificaciones, Los LTIP (planes de incentivos a largo plazo) o las opciones sobre acciones aumentan en absoluto el rendimiento empresarial. La investigación ha sugerido que es el tamaño de la organización, no rendimiento, que es el determinante clave de la remuneración de los ejecutivos.

Problemas de diseño

El Primer Ministro simplemente se está enfocando en los temas equivocados. Los cimientos del sistema inspirado en Greenbury son el problema, no las reglas construidas sobre esta base defectuosa. La investigación sobre los patrones de votación y el compromiso de los accionistas respalda esta afirmación. Primero, si nos fijamos en el compromiso de los accionistas, hay evidencia de que los accionistas simplemente no están exigiendo cuentas a las juntas directivas (sobre este tema y otros).

En un estudio que analiza la votación de los accionistas del Reino Unido sobre la remuneración, menos del 7% de los accionistas se abstuvieron de, o votar en contra, Resolución del informe de remuneración del director que efectivamente paga acuerdos. La investigación realizada por Anna Tilba en la Escuela de Negocios de la Universidad de Newcastle ilustra que tal participación de los fondos de pensiones, los propietarios de facto de franjas de acciones, fue "más asumida que demostrada en la práctica".

En otras palabras, existe un gran interrogante sobre la capacidad de los propietarios del capital para hacer que sus agentes rindan cuentas en el modelo tradicional de responsabilidad corporativa propuesto por May. Sir Ferdinand Mount, ex asesora de su predecesor, David Cameron, escribió:

Propiedad de los tontos

Una de las razones de esta falta de compromiso es que la propiedad nominal de nuestras principales empresas se está volviendo más difusa; El profesor Kay ha llamado a esto la era de la “financiarización”. ¿Qué significa esto? Bien, La Oficina de Estadísticas Nacionales informó en 2012 que cerca del 60% de las acciones del Reino Unido se mantenían en cuentas nominativas y que solo el 10% estaban registradas a nombre de particulares. Los accionistas que poseen acciones en cuentas nominativas no figuran en los registros de acciones de la empresa. Estas acciones están en manos de instituciones y, como tal, el beneficiario efectivo no puede votar directamente sobre asuntos como el pago.

El problema clave con esto es que las instituciones pueden tender a actuar de formas muy diferentes de lo que esperarían la mayoría de los accionistas. o deseo. Lo más probable es que estas acciones se negocien o se presten sin el consentimiento explícito del propietario. Las firmas de inversión podrían “agitar” de esta manera alrededor del 60% de sus carteras en promedio durante un año. Así como su banco puede tomar decisiones de inversión cuestionables con sus ahorros, sus acciones podrían usarse para vender en corto la misma empresa en la que está invirtiendo, completamente sin tu conocimiento. Este síntoma de financiarización personifica la opinión de que ganar dinero ha sido durante mucho tiempo más rentable en el Reino Unido. que hacer cosas.

Es el sistema el que se rompe, no sus reglas. Seguramente ha llegado el momento de admitir que la autorregulación ha muerto, junto con las suposiciones que hemos adjuntado a la propiedad de nuestras empresas. La élite empresarial ha intentado y no ha podido autorregularse, ahora es el momento de adoptar un enfoque diferente. Por ejemplo, la idea de tablas de dos niveles, defendido por el propio Sir Richard, debe ser revisado. May, en cambio, ha dado marcha atrás en su sugerencia de poner a los trabajadores en las juntas, y al hacerlo, ha cometido el error de ser demasiado conservador. En lugar de sacar un sistema roto y esperar resultados diferentes esta vez, seguramente ahora es el momento de ser radical.

bolsa de Valores

- ¿Qué tan rápido se pagarán los paneles solares por sí mismos?

- ¿Mis hijos volverán a pagar por mi SSD?

- ¿Qué servicios pagará Medicaid?

- Definición de vertido sobre voluntad

- Compra ahora,

- 4 consejos sobre préstamos personales que darán sus frutos

- ¿La criptoindustria se hará cargo de la industria bancaria?

- La criptomoneda se hará cargo de la rupia y el dólar en el futuro

- Ciudades que te pagarán por mudarte allí

-

¿Los aumentos del costo de vida serán más altos este año?

¿Los aumentos del costo de vida serán más altos este año? Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Estos 3 estados pagarán a los trabajadores remotos para que se conviertan en residentes

Estos 3 estados pagarán a los trabajadores remotos para que se conviertan en residentes Si es un trabajador remoto, mudarse a un nuevo estado podría brindarle beneficios financieros. Revelado hoy:acceda a la parte superior de nuestro experto tarjeta de crédito con devolución de efecti...