Cuatro gráficos que deberían preocuparle por el aumento de los precios de la vivienda y la desigualdad

Cuando queremos medir la actividad económica de un país, tendemos a alcanzar el producto interno bruto, o PIB. Esta puede ser una medida imperfecta, pero nos permite rastrear de dónde viene el dinero por cada artículo comprado y vendido. Nos dice si trabajamos para ganarlo a través de los salarios, o si provino de ingresos de capital, incluidos dividendos en acciones, alquileres y plusvalías sobre activos como vivienda.

Cuando se trata de EE. UU., los economistas se acostumbraron a la idea de que la proporción del PIB atribuible a los ingresos laborales fluctuaba alrededor del 60%, mientras que el 40% restante era ingresos de capital. Luego vino Thomas Piketty. Su libro de 2014, El capital en el siglo XXI explicó que la participación del trabajo en realidad ha sido más inestable durante el siglo pasado de lo que comúnmente se supone.

Los datos de Piketty también mostraron que la participación del capital ha aumentado de manera significativa a expensas de la participación del trabajo durante las últimas tres décadas. Tanto en los EE. UU. Como en el Reino Unido, por ejemplo, la participación de la mano de obra disminuyó de alrededor del 70% en la década de 1970 a alrededor del 60% en los últimos años. Esto se aprovechó porque ayuda a explicar el reciente aumento de la desigualdad de la riqueza. Una gran mayoría de la población obtiene la mayor parte de sus ingresos casi exclusivamente en forma de salarios. Solo unos pocos afortunados poseen suficientes activos financieros, como bienes raíces y acciones, para ganar el equivalente a un salario anual.

Más del 80% del valor del mercado de valores en los EE. UU. Está en manos del 10% superior. Con una tasa de interés promedio del 5%, Se necesitan US $ 1 millón en acciones para obtener un rendimiento de US $ 50, 000, que está cerca del ingreso familiar medio. La persona que puede ganarse la vida con sus ingresos de capital ciertamente no es un ciudadano medio.

Ganancias de capital

Una mirada a cuatro gráficos ayuda a mostrar por qué esto es importante, y el impacto que puede tener en quienes no tienen los medios para vivir de los ingresos de los activos de capital.

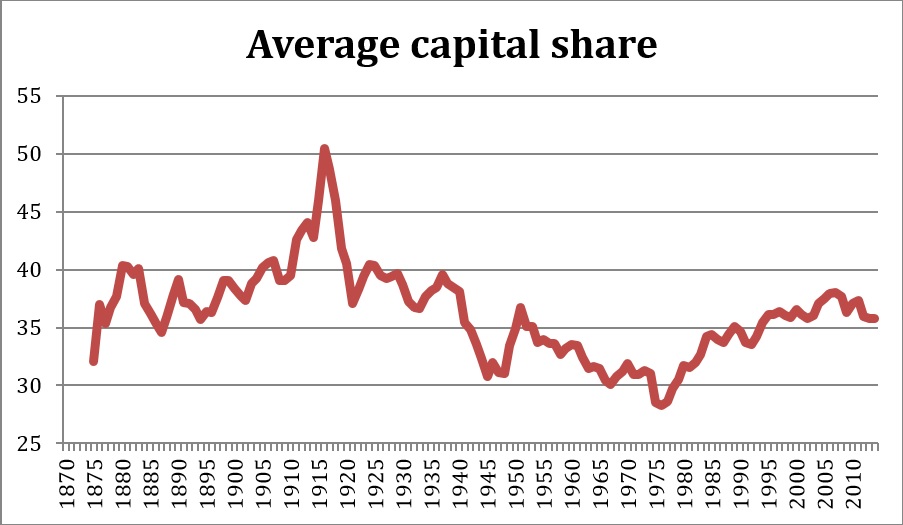

El gráfico anterior muestra la participación de capital promedio para 17 economías avanzadas desde 1875 hasta 2012. Este nuevo conjunto de datos, basado en el trabajo de Erik Bengtsson y Daniel Waldenström, incluye más países que el análisis original de Piketty. La figura confirma el mismo patrón en forma de U invertida, con valores elevados de la participación de capital a principios y finales del siglo XX, que Piketty encontró para algunas economías importantes como los EE. UU. y el Reino Unido.

Argumentó que tres grandes shocks globales, las dos guerras mundiales y la Gran Depresión, condujo a una gran reducción de la riqueza en todo el mundo. Esta destrucción de capital también puede explicar la muy baja participación del capital en el período posterior a la Segunda Guerra Mundial. Por tanto, el reciente aumento podría representar simplemente una reversión hacia un valor más acorde con el promedio histórico de largo plazo.

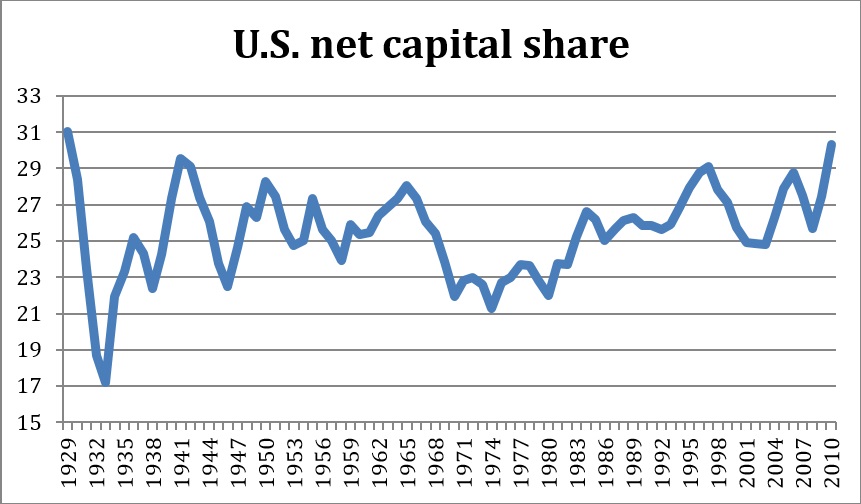

Entonces, ¿por qué es esto importante para los trabajadores? Bien, el siguiente gráfico muestra la participación neta de capital en los EE. UU. desde 1929 hasta 2012.

Algunos economistas sostienen que la participación neta es más relevante que la participación bruta si uno está preocupado por la desigualdad. La participación neta excluye la depreciación, la disminución gradual del valor del capital físico, como la maquinaria, que normalmente se incluye en las cifras del PIB, aunque no es un flujo de ingresos para nadie. Los datos muestran claramente el reciente aumento de la participación neta del capital de un mínimo del 22% a principios de la década de 1980 a un máximo del 30% en 2010. Esto significa que un 8% adicional de la renta nacional neta ahora toma la forma de renta de capital. de salarios.

Entonces, ¿Por qué es importante que el capital se lleve una porción mayor del pastel? Si la economía sigue creciendo, seguramente todos deben ganar? Bien, no exactamente. La respuesta es, por supuesto, que la propiedad del capital está muy concentrada. El aumento de la participación del capital significa efectivamente que los ingresos del capital han crecido a un ritmo más rápido que los salarios. Esto conduce a una sociedad más desigual ya que la mayor parte del mercado de valores e incluso una parte significativa de los bienes raíces es propiedad de unos pocos ricos. Cuanto más dinero se invierta en activos como propiedades y acciones, los menos disponibles para pagar a los trabajadores y aumentar la productividad.

Esto puede resultar como un golpe significativo para el trabajador promedio. El ingreso nacional neto en los EE. UU. Fue de aproximadamente US $ 48, 700 por persona en 2015. Si la participación de capital neto se hubiera mantenido en el bajo valor del 22%, un adicional de US $ 3, 900 por persona fluirían en forma de salarios en lugar de ingresos de capital. Esto se traduce en US $ 10 adicionales, 000 por persona ocupada, ciertamente una cantidad considerable de dinero.

La importancia de los bienes raíces

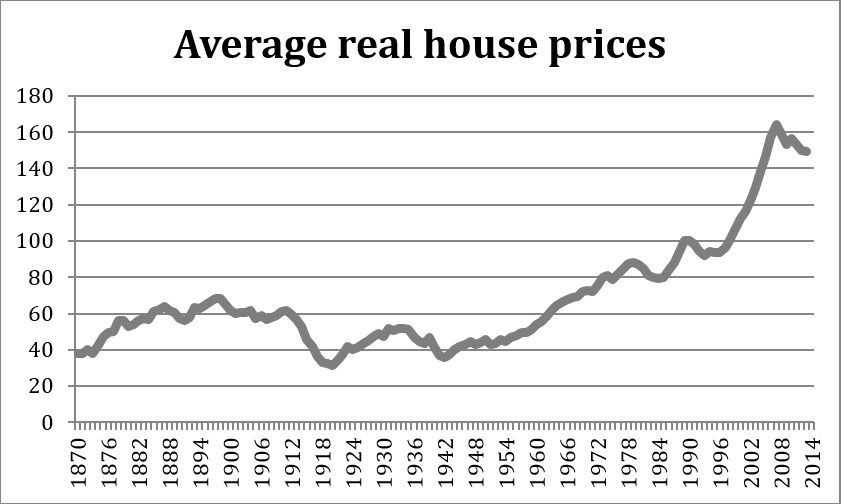

Algunos investigadores, incluyendo Piketty, Señalan que el reciente aumento de la participación en el capital está relacionado con el aumento de los valores de los inmuebles. El siguiente gráfico muestra el valor medio de los precios reales de la vivienda, ajustado por inflación, para las mismas 17 economías desde 1870 hasta hoy.

Los precios de la vivienda se mantuvieron bastante constantes durante casi un siglo después de 1870. Sin embargo, en los últimos 50 años, los precios reales de la vivienda se han más que triplicado. En algunos países como Australia, incluso se han multiplicado por diez durante el mismo período de tiempo. Es más, estos son solo promedios nacionales. Grandes ciudades, incluyendo Nueva York, Londres, y Estocolmo, han experimentado aumentos aún mayores en el valor de los bienes raíces.

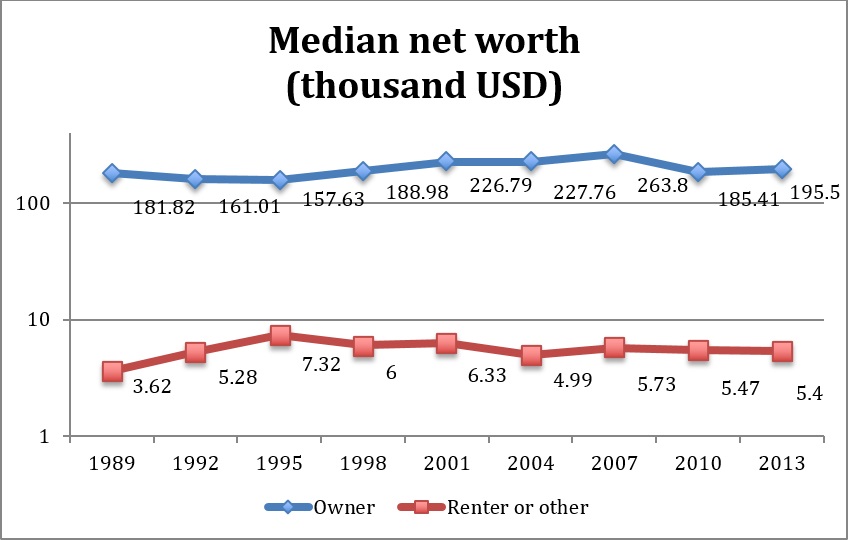

El siguiente cuadro describe el impacto de eso y compara el valor neto medio de las familias en los EE. UU. Que son propietarios de viviendas con las que son inquilinas. La brecha se amplió significativamente durante los años del boom inmobiliario. El patrimonio neto de los propietarios superó al de los inquilinos en un factor de aproximadamente 46 en 2007. Los precios de las viviendas se han recuperado del colapso de 2008 y ahora son tan altos como antes de la crisis.

Este es un desafío repleto de preocupaciones para los responsables políticos, especialmente aquellos políticos que esperan ganar los votos de los propietarios de viviendas. Pero el aumento de los precios de la vivienda especialmente en las grandes ciudades, y el aumento de la participación en el capital son dos tendencias que favorecen decisivamente a los propietarios de activos sobre los trabajadores y que lentamente abren una grieta entre los dos. La desigualdad podría aumentar mucho más sin una respuesta adecuada de los gobiernos nacionales. Estos gráficos deberían ser una forma sencilla de explicar por qué cosas como los subsidios para la construcción de viviendas en áreas de alta demanda, flexibilización de las leyes de zonificación, y cualquier persona que se tome en serio la reducción de la desigualdad debería poner sobre la mesa impuestos más altos sobre la renta del capital.

Este artículo ha sido coeditado con el Foro Económico Mundial.

bolsa de Valores

- ¿Debería preocuparse por el aumento de las tasas de interés?

- CD frente a cuenta de ahorro:¿Cuál debería elegir?

- ¿Debería comprar un reparador superior?

- Cambio de nombre de Aditya Birla Mutual Funds:18 cambios (y lo que debe hacer al respecto)

- 9 fondos mutuos en los que NO debería invertir en absoluto (y en qué fondos debería invertir)

- ¿Debería comprar una casa? Pros y contras de ser propietario de una vivienda

- Lo que debe saber sobre el capital de riesgo en etapa inicial antes de buscarlo

- Las 10 criptomonedas más extrañas y divertidas que debe conocer

- Relación deuda-ingreso:el pequeño número que le importa a su banco (y usted también debería)

-

¿Debería preocuparse por una auditoría fiscal?

¿Debería preocuparse por una auditoría fiscal? Las auditorías fiscales pueden no ser agradables -- pero ¿es algo por lo que estresarse activamente? Puntos clave Hay ciertas señales de alerta que pueden desencadenar una auditoría. Sin embargo, e...

-

Inversión en acciones fraccionarias:¿debería entrar o dar el paso?

Inversión en acciones fraccionarias:¿debería entrar o dar el paso? Diversificar, diversificar, diversificar. Ese ha sido el lema de innumerables estrategas de inversión durante años, y por una buena razón. Pero a menos que sea un inversionista de alto nivel, puede re...