¿Qué es una APR de penalización y cómo puede evitarla?

¿Alguna vez se atrasó en el pago de una tarjeta de crédito, solo para ver cómo su tasa de interés se disparaba fuera de control?

Si es así, lo más probable es que experimente una APR de penalización. Las APR de penalización pueden dañar su crédito y su capacidad para pagar su deuda a tiempo. En este artículo, revisaremos qué es una APR de penalización, cómo se activa y qué puede hacer para evitarla.

APR de penalización de tarjeta de crédito:¿qué es?

El APR de penalización ( Tasa de porcentaje anual ) es una tasa de interés que cobran los emisores de tarjetas de crédito a los titulares de tarjetas que se atrasan en los pagos . Algunas empresas emisoras brindan un período de gracia a los clientes, generalmente un par de días, para liquidar la factura antes de calcular el cargo de interés más alto.

En general, el interés APR de penalización se cobra al 29,99 %, pero puede ser menor en algunas tarjetas de crédito.

Un emisor puede determinar una APR de penalización para los clientes que tienen más de 60 días de retraso en la liquidación de su saldo pendiente. El emisor deberá informar por escrito al usuario, al menos 45 días antes de cobrar la tasa APR incrementada.

Estas condiciones entraron en vigor después de la Ley de TARJETAS de Crédito de 2009, protegiendo los intereses de los consumidores y poniendo un límite a las multas.

¿Cómo se activa la TAE de penalización?

La APR de penalización no se activa de inmediato. Si no realiza un pago, la autoridad emisora le cobra una tasa de interés regular que depende de la tasa de su banco.

Pagos atrasados

La APR de penalización generalmente se activa cuando un consumidor se demora en liquidar el saldo y parece probable que no cumpla con los pagos de la tarjeta. Por lo general, el cliente debe atrasarse al menos 60 días en el pago antes de que el emisor de la tarjeta pueda cobrar la tasa de interés más alta.

Violación de los términos de la tarjeta de crédito

El emisor de la tarjeta de crédito también puede imponer la APR de penalización a los usuarios de la tarjeta por violar cualquier otro término.

Suponga que intenta pagar al emisor de su tarjeta mediante cheque y no hay un saldo suficiente en la cuenta bancaria. El cheque es rebotado y devuelto. El emisor de la tarjeta puede activar la APR de penalización a partir de la fecha en que rebotó el cheque, incluso si le quedan algunos días para liquidar el monto.

También puede activar la APR de penalización al maximizar la tarjeta de crédito y continuar realizando transacciones para superar el límite de la tarjeta.

¿Cuánto dura la APR de penalización de tarjeta de crédito?

La APR de penalización puede ser económicamente perjudicial para una persona. No solo aumenta la tasa de interés de la deuda existente, sino que también puede afectar sus préstamos para el futuro.

El período para una APR de penalización varía. Se basa en la cantidad de deuda que tenía cuando se activó la multa y la cantidad de dinero adicional que tomó prestado después de que se activó la multa.

La multa APR generalmente dura 6 meses

Por lo general, la APR de penalización permanece vigente solo sobre el saldo pendiente existente durante seis meses. Si cancela la deuda y cumple con el acuerdo del titular de la tarjeta con el emisor, la tasa de interés vuelve al nivel normal después de seis meses.

La penalización APR puede ser indefinida

Si contrae una deuda adicional mientras la multa está vigente, el emisor de su tarjeta puede mantener la APR de la multa vigente por un período indefinido.

Aquí, la tasa de penalización más alta solo se aplica al crédito que sacas después de que se activa la penalización. Podría estar pagando una tasa de interés del 29,99 % en todas las transacciones futuras hasta que borre la tarjeta por completo.

¿Cuál es la penalización con APR de penalización de tarjeta de crédito?

Los costos de una APR de multa dependen de cuánto crédito haya tomado en su tarjeta y la tasa de interés vigente cuando se activó la multa.

La APR de penalización depende de su tasa de interés actual

Suponga que tenía una tasa de interés introductoria de 0% APR y no pudo liquidar su saldo y activó la APR de penalización. En este caso, es probable que su tasa de interés aumente del 0 % al 29,99 %.

Pero si ya estaba pagando una tasa de interés alta de, digamos, 23,99 % en la tarjeta y activó la multa, su tasa de interés aumentaría a una APR de multa de 29,99 %. Tu nuevo cargo por intereses seguirá siendo más alto, pero no tanto.

La APR de penalización también depende de su deuda total

Suponga que mantiene un saldo de $4,000 en su tarjeta de crédito durante seis meses. Esto es mientras la APR de penalización en su tarjeta está vigente. A una tasa de interés del 29,99%, le costaría alrededor de $600 en intereses durante ese período de seis meses. Si su APR fuera solo del 18 % antes de la multa, habría incurrido en un costo de alrededor de $360 en intereses y tendría que pagar $240 adicionales.

Si tuvieras una tasa promocional del 0% en la tarjeta, no te habría costado ningún interés.

Consejos para evitar APR de penalización

La mayoría de los emisores de tarjetas eliminan la APR de penalización en la tarjeta después de seis meses de pagos a tiempo. Sin embargo, es mucho más deseable no tener que pagar nunca las tasas APR de penalización. La tasa de interés del 29,99 % es alta y existen formas de evitar pagar intereses a una tasa tan alta.

Aquí hay seis cosas que puede hacer para evitar pagar los altos intereses del saldo pendiente de su tarjeta de crédito.

Negociar con su prestamista

Esto es lo primero que debes considerar. Si cree que se retrasará en el pago al emisor de su tarjeta, debe comunicarse con ellos y ver si puede negociar un compromiso. Muchas compañías de tarjetas de crédito extenderán la fecha de vencimiento del pago o reducirán las multas para ayudar a sus clientes.

Asegúrese de llamar a su proveedor de tarjeta de crédito antes de perder el pago. Serán más comprensivos contigo si les informas con anticipación que no puedes cumplir con la fecha de vencimiento.

Simplemente solicitar a la compañía que extienda su fecha de vencimiento puede no funcionar siempre. Tendrá una mejor oportunidad de convencer al emisor de su tarjeta si suele hacer sus pagos a tiempo.

- Si no realiza pagos cada pocos meses, la compañía de su tarjeta de crédito será menos generosa al brindarle otras opciones.

- Si tiene un excelente historial de liquidación de saldos a tiempo, lo escucharán más.

Consulte el acuerdo de su tarjeta de crédito

Lea el contrato de la tarjeta de crédito y comprenda las políticas sobre pagos atrasados. Siempre hay una sección específica en las divulgaciones obligatorias que le indica cuál será la APR de penalización y cómo se activará para los pagos atrasados.

Si sabe cómo se activa la APR de penalización, puede administrar su tarjeta de manera más efectiva y evitar la penalización.

Administre los saldos de sus tarjetas de crédito

Otro método para evitar un pago atrasado es verificar cada estado de cuenta de la tarjeta de crédito que reciba y pagarlos de inmediato. Puede enumerar los estados de cuenta de cada mes para cada tarjeta y examinarlos después de que le llegue el estado de cuenta.

Acostúmbrese a inspeccionar la lista con frecuencia para garantizar que sus estados de cuenta no se pierdan en el correo o que la tarjeta no sea utilizada por un malhechor que intente robar su identidad. Puede configurar un recordatorio por correo electrónico y obtener los estados de cuenta directamente en su correo electrónico, además de examinarlos en un teléfono móvil si su proveedor de tarjeta de crédito ofrece la opción.

Mantenga bajos los saldos de sus tarjetas de crédito

Es tentador dejarse llevar por una tarjeta de crédito porque le permite gastar dinero que no tiene. Pero sé más responsable con una tarjeta de crédito porque tendrás que pagar el saldo más adelante.

Cargar más de sus compras regulares a su tarjeta de crédito aumenta la posibilidad de que eventualmente no haga un pago, lo que lleva a una multa APR más alta.

Debe hacer todo lo posible para mantener bajo el saldo de la tarjeta. Simplemente cargue los costos en la tarjeta que puede pagar a tiempo. Es la mejor forma de mantener tu saldo bajo control.

Consolide su deuda

Si la deuda de su tarjeta de crédito se ha descontrolado y no puede pagarla, puede solicitar un préstamo de consolidación para reducir el costo de su deuda. Puede solicitar un préstamo personal a través de una empresa como Prosper, que (en el momento de escribir este artículo) ofrece una APR variable del 7,19 %.

O puede obtener un préstamo con garantía hipotecaria sobre una propiedad a una tasa de interés de aproximadamente 4%-8%. El préstamo puede devolver el saldo de su tarjeta de crédito.

Se cobra una APR de penalización a un 29,99% mucho más alto, mientras que el costo de una hipoteca es mucho más bajo en comparación. La consolidación de su cargo de crédito en su hipoteca puede ser una opción inteligente para algunos.

Considere obtener una tarjeta de crédito sin APR de penalización

Si obtener un HELOC no es una opción y comprende que no puede controlar sus costos, entonces podría considerar usar una tarjeta de crédito sin APR de penalización. La tasa de interés de una tarjeta sin APR de penalización se mantiene constante incluso si está atrasado en el pago por meses.

Muy pocos bancos ofrecen esta facilidad para los clientes. Si bien puede ser difícil encontrar tarjetas sin APR de penalización, existen.

Ejemplo de tarjeta de crédito sin TAE de penalización

Tarjeta Citi Simplicity®

Citi Bank es conocido por brindar excelentes funciones a sus clientes. Su tarjeta Citi Simplicity® no tiene APR de penalización, tarifa anual ni cargos por pago atrasado.

La tarjeta viene con una oferta introductoria de 0 % APR durante los primeros 12 meses en compras y 0 % APR en transferencias de saldo durante los primeros 21 meses.

Después del período introductorio, a los saldos pendientes se les cobra un interés variable del 16,74 % al 26,74 %.

Resumen

Obviamente, el escenario ideal es no tener una APR de penalización en su cuenta. Pero si usted es alguien que a menudo se olvida de pagar sus facturas a tiempo, es posible que desee buscar una tarjeta de crédito que no le imponga una APR de penalización.

Alternativamente, puede configurar todo en pago automático para que nunca se pierda un pago. De todos modos, conocer las APR de penalización y cómo evitarlas es fundamental incluso si es un usuario promedio de tarjetas de crédito.

Leer más

- El secreto para una APR de tarjeta de crédito más baja

- ¿Cuándo vale la pena una tarjeta de crédito con cargo anual?

Herramientas relacionadas

- Compare nuestras mejores selecciones de tarjetas de crédito

- Las mejores tasas de cuenta de ahorros en línea

- Obtenga su puntuación (realmente) gratuita en 5 minutos

bancario

- Cartonización:¿Qué es y cómo puede ayudar?

- Margen de llamada:qué es y cómo evitarlo

- ¿Qué es Dogecoin y cómo se compra?

- ¿Qué es un préstamo abusivo? y ¿cómo se puede evitar uno?

- ¿Qué es el Metaverso y cómo puedes invertir en él?

- ¿Qué es el embargo de salario y qué puede hacer al respecto?

- ¿Qué es un costo de oportunidad y cómo se puede calcular su valor?

- Impuesto sobre Sucesiones:¿Qué es, quién tiene que pagarlo y cómo evitarlo?

- El impuesto rosa:¿qué es y cómo puedo evitarlo?

-

¿Qué es un prospecto de acciones y cómo se lee?

¿Qué es un prospecto de acciones y cómo se lee? Probablemente haya escuchado conversaciones en línea sobre las últimas acciones que la gente está pronosticando para triunfar. Pero el hecho de que haya una nueva inversión en el bloque que llame la a...

-

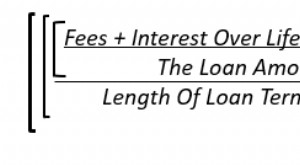

¿Qué es APR y cómo se calcula?

¿Qué es APR y cómo se calcula? Si alguna vez solicitó una tarjeta de crédito, probablemente haya visto el acrónimo APR. Este término, que significa tasa de porcentaje anual, es importante para saber si está abriendo su primera líne...