El riesgo de los bancos comerciales

Para evitar el riesgo de insolvencia, Los bancos comerciales están obligados a mantener un nivel fijo de reservas.

Para evitar el riesgo de insolvencia, Los bancos comerciales están obligados a mantener un nivel fijo de reservas. Los bancos comerciales se encuentran entre los principales intermediarios financieros del mercado. Como resultado de este rol, los bancos comerciales están expuestos a los riesgos que afectan tanto a los mercados de valores como a las condiciones económicas que afectan a los consumidores. Para comprender los riesgos asociados con los bancos comerciales, Es útil considerar algunas áreas clave que afectan las operaciones bancarias.

Riesgo de tipo de interés

El riesgo de tasa de interés es uno de los riesgos más frecuentes para los bancos comerciales. Generalmente, Los bancos comerciales son expertos en mitigar el riesgo de tasa de interés en sus carteras de inversión. Sin embargo, las tasas de interés están fuera del dominio de las operaciones de los bancos comerciales. En lugar de, la reserva Federal, el banco central de los EE. UU., ejerce una influencia considerable sobre las tasas de interés. Como resultado, los bancos comerciales tratan de cubrir sus préstamos contra cualquier cambio en el nivel general de la tasa de interés en la economía. Por ejemplo, si un banco otorga un préstamo comercial y le cobra al prestatario un interés del 5 por ciento con un nivel de tasa de interés actual del 2 por ciento, el banco obtendrá una ganancia del 3 por ciento si la tasa se mantiene en el 2 por ciento durante la vigencia del préstamo. Sin embargo, si el nivel general de las tasas de interés aumenta del 2 al 3 por ciento, la ganancia del banco se reducirá al 2 por ciento.

Riesgo predeterminado

Los bancos comerciales generalmente obtienen la mayor parte de su dinero mediante préstamos. Aunque los bancos seleccionan a los prestatarios y analizan su situación financiera y su capacidad de pago, los bancos comerciales todavía son susceptibles al incumplimiento de los prestatarios. Cuando los prestatarios no pueden pagar, incumplen un préstamo, haciendo que el banco pierda dinero. Aunque un análisis general de la cartera de préstamos de un banco indicará un pequeño margen de incumplimiento, El incumplimiento generalizado del prestatario puede poner en peligro la solvencia de un banco comercial.

Regulación

Los bancos comerciales también están sujetos a regulación. Según el tipo de banco, especialización y estado en el que operan, Los bancos comerciales funcionan dentro de un marco de regulación legal. Cuando cambian las regulaciones, el marco operativo del banco cambia, lo que puede afectar su capacidad para generar ganancias a partir de préstamos. Por ejemplo, la Reserva Federal puede aumentar la cantidad de reservas requeridas, obligando a los bancos comerciales a retener más dinero para cubrir los retiros de los clientes. Esto disminuye la cantidad de capital bancario disponible para prestar, lo que puede reducir las ganancias bancarias.

Costo de oportunidad

Aunque los préstamos son una parte importante de las operaciones de los bancos comerciales, los bancos pueden dejar de prestar por temor a un incumplimiento generalizado. Si el análisis financiero de un banco espera una disminución de la actividad económica, un banco comercial puede esperar una disminución de la capacidad de pago del prestatario. Con una tasa de incumplimiento más alta, un banco puede preferir invertir solo una parte de su capital para ganar dinero con unos pocos préstamos exitosos en lugar de arriesgar más dinero con el potencial de incumplimiento.

Depósitos

Los bancos comerciales dependen en parte de la captación de depósitos de los clientes para financiar inversiones y préstamos bancarios. Para hacerlo muchos bancos comerciales ofrecen servicios bancarios tradicionales, incluyendo certificados de depósito y cheques, cuentas de ahorro y del mercado monetario. Además, los bancos pueden aumentar los pagos de las tasas de interés de estas cuentas para hacerlas más atractivas para los depositantes. Sin un flujo constante de fondos de depósito, los bancos comerciales no podrían operar a un nivel óptimo.

Artículos Destacados

- Tipos de cheques ofrecidos por los bancos

- Tipos de cuentas bancarias en bancos comerciales

- Diferencia entre bancos comerciales y bancos nacionales

- Diferencias entre bancos comerciales y bancos comerciales

- ¿Cuáles son las funciones de un banco comercial?

- Banco Comercial

- Bancos de inversión frente a bancos comerciales:¿cuál es la diferencia?

- Póliza de seguro comercial:comprensión de la letra pequeña

- La historia de los seguros

-

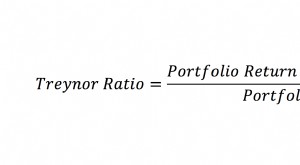

¿Qué es la relación de Treynor?

¿Qué es la relación de Treynor? El índice de Treynor es una medida de rendimiento de la cartera que se ajusta al riesgo sistemático Riesgo sistémico El riesgo sistémico es la parte del riesgo total que es causada por factores fuera ...

-

¿Qué es la tasa interbancaria?

¿Qué es la tasa interbancaria? El tipo de cambio interbancario o interbancario es un concepto financiero que se utiliza para expresar los tipos de cambio. que son pagados por los bancos cuando realizan transacciones de divisas con ...