Estructura de capital óptima

¿Qué es la estructura de capital óptima?

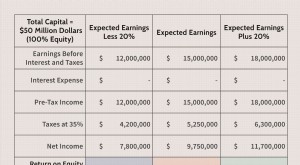

La estructura de capital óptima de una empresa es la mejor combinación de financiación mediante deuda y capital social que maximiza el valor de mercado de una empresa y minimiza su costo de capital. En teoria, El financiamiento de deuda ofrece el costo de capital más bajo debido a su desgravación fiscal. Sin embargo, demasiada deuda aumenta el riesgo financiero para los accionistas y el rendimiento sobre el capital que requieren. Por lo tanto, las empresas deben encontrar el punto óptimo en el que el beneficio marginal de la deuda es igual al costo marginal.

Conclusiones clave

- Una estructura de capital óptima es la mejor combinación de financiamiento de deuda y capital que maximiza el valor de mercado de una empresa y minimiza su costo de capital.

- Minimizar el costo de capital promedio ponderado (WACC) es una forma de optimizar para obtener la combinación de financiamiento de menor costo.

- Según algunos economistas, en ausencia de impuestos, costos de quiebra, costos de agencia, e información asimétrica, en un mercado eficiente, el valor de una empresa no se ve afectado por su estructura de capital.

Estructura de capital óptima

Comprensión de la estructura de capital óptima

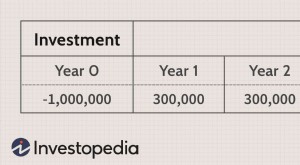

La estructura de capital óptima se estima calculando la combinación de deuda y capital que minimiza el costo de capital promedio ponderado (WACC) de una empresa al tiempo que maximiza su valor de mercado. Cuanto menor sea el costo de capital, cuanto mayor sea el valor presente de los flujos de efectivo futuros de la empresa, descontado por la WACC. Por lo tanto, El objetivo principal de cualquier departamento de finanzas corporativas debe ser encontrar la estructura de capital óptima que resulte en el WACC más bajo y el valor máximo de la empresa (riqueza de los accionistas).

Según los economistas Franco Modigliani y Merton Miller, en ausencia de impuestos, costos de quiebra, costos de agencia, e información asimétrica, en un mercado eficiente, el valor de una empresa no se ve afectado por su estructura de capital.

Estructura de capital óptima y WACC

El costo de la deuda es menos costoso que el capital social porque es menos riesgoso. El rendimiento requerido necesario para compensar a los inversores de deuda es menor que el rendimiento requerido necesario para compensar a los inversores de capital. porque los pagos de intereses tienen prioridad sobre los dividendos, y los tenedores de deuda tienen prioridad en caso de liquidación. La deuda también es más barata que el capital porque las empresas obtienen una desgravación fiscal sobre los intereses, mientras que los pagos de dividendos se pagan con cargo a los ingresos después de impuestos.

Sin embargo, existe un límite para la cantidad de deuda que una empresa debe tener porque una cantidad excesiva de deuda aumenta los pagos de intereses, la volatilidad de las ganancias, y el riesgo de quiebra. Este aumento del riesgo financiero para los accionistas significa que requerirán una mayor rentabilidad para compensarlos, lo que aumenta el WACC y reduce el valor de mercado de una empresa. La estructura óptima implica el uso de capital suficiente para mitigar el riesgo de no poder pagar la deuda, teniendo en cuenta la variabilidad del flujo de caja de la empresa.

Las empresas con flujos de efectivo consistentes pueden tolerar una carga de deuda mucho mayor y tendrán un porcentaje de deuda mucho mayor en su estructura de capital óptima. En cambio, una empresa con flujos de caja volátiles tendrá poca deuda y una gran cantidad de capital.

Determinación de la estructura de capital óptima

Dado que puede resultar difícil determinar la estructura de capital óptima, los gerentes generalmente intentan operar dentro de un rango de valores. También deben tener en cuenta las señales que envían al mercado sus decisiones de financiación.

Una empresa con buenas perspectivas intentará obtener capital utilizando deuda en lugar de capital, para evitar la dilución y el envío de señales negativas al mercado. Los anuncios que se hacen sobre una empresa que se endeuda normalmente se consideran noticias positivas, lo que se conoce como señalización de deuda. Si una empresa recauda demasiado capital durante un período de tiempo determinado, los costos de la deuda, acciones preferentes, y el capital común comenzará a subir, y mientras esto ocurre, el costo marginal del capital también aumentará.

Para medir el riesgo de una empresa, los posibles inversores en acciones analizan la relación deuda / capital. También comparan la cantidad de apalancamiento que están utilizando otras empresas de la misma industria, suponiendo que estas empresas operan con una estructura de capital óptima, para ver si la empresa está empleando una cantidad inusual de deuda dentro de su estructura de capital.

Otra forma de determinar los niveles óptimos de deuda a capital es pensar como un banco. ¿Cuál es el nivel óptimo de deuda que un banco está dispuesto a prestar? Un analista también puede utilizar otros índices de deuda para colocar a la empresa en un perfil crediticio utilizando una calificación de bonos. El diferencial predeterminado adjunto a la calificación del bono se puede utilizar para el diferencial por encima de la tasa libre de riesgo de una empresa con calificación AAA.

Limitaciones de la estructura de capital óptima

Desafortunadamente, No existe una proporción mágica de deuda a capital para utilizar como guía para lograr una estructura de capital óptima en el mundo real. Lo que define una combinación saludable de deuda y capital varía según las industrias involucradas, línea de negocio, y la etapa de desarrollo de una empresa, y también puede variar con el tiempo debido a cambios externos en las tasas de interés y el entorno regulatorio.

Sin embargo, porque es mejor que los inversores inviertan su dinero en empresas con balances sólidos, Tiene sentido que el equilibrio óptimo generalmente refleje niveles más bajos de deuda y niveles más altos de capital.

Teorías sobre la estructura de capital

Teoría de Modigliani-Miller (M&M)

El teorema de Modigliani-Miller (M&M) es un enfoque de estructura de capital que lleva el nombre de Franco Modigliani y Merton Miller. Modigliani y Miller fueron dos profesores de economía que estudiaron la teoría de la estructura de capital y colaboraron para desarrollar la propuesta de irrelevancia de la estructura de capital en 1958.

Esta proposición establece que en los mercados perfectos la estructura de capital que utiliza una empresa no importa porque el valor de mercado de una empresa está determinado por su poder de ganancia y el riesgo de sus activos subyacentes. Según Modigliani y Miller, El valor es independiente del método de financiación utilizado y de las inversiones de una empresa. El teorema de M&M hizo las dos siguientes proposiciones:

Proposición I

Esta proposición dice que la estructura de capital es irrelevante para el valor de una empresa. El valor de dos empresas idénticas permanecería igual y el valor no se vería afectado por la elección de financiación adoptada para financiar los activos. El valor de una empresa depende de las ganancias futuras esperadas. Es cuando no hay impuestos.

Proposición II

Esta propuesta dice que el apalancamiento financiero aumenta el valor de una empresa y reduce el WACC. Es cuando la información fiscal está disponible. Si bien el teorema de Modigliani-Miller se estudia en finanzas, las empresas reales se enfrentan a impuestos, riesgo crediticio, costos de transacción, y mercados ineficientes, lo que hace que la combinación de financiamiento mediante deuda y capital social sea importante.

Teoría del orden jerárquico

La teoría del orden jerárquico se centra en los costos de información asimétricos. Este enfoque asume que las empresas priorizan su estrategia de financiamiento en función del camino de menor resistencia. El financiamiento interno es el primer método preferido, seguido de la financiación mediante deuda y capital externo como último recurso.

Artículos Destacados

-

¿Qué es la financiación?

¿Qué es la financiación? El financiamiento se refiere a los métodos y tipos de financiamiento que utiliza una empresa para mantener y hacer crecer sus operaciones. Consiste en deuda senior y subordinada Para entender la deuda...

-

¿Qué es una estructura de capital simple?

¿Qué es una estructura de capital simple? Una estructura de capital simple es una estructura de capital que no contiene valores potencialmente dilutivos. En otras palabras, Una estructura de capital simple consta solo de acciones comunes Acci...