Llamada breve

¿Qué es una llamada corta?

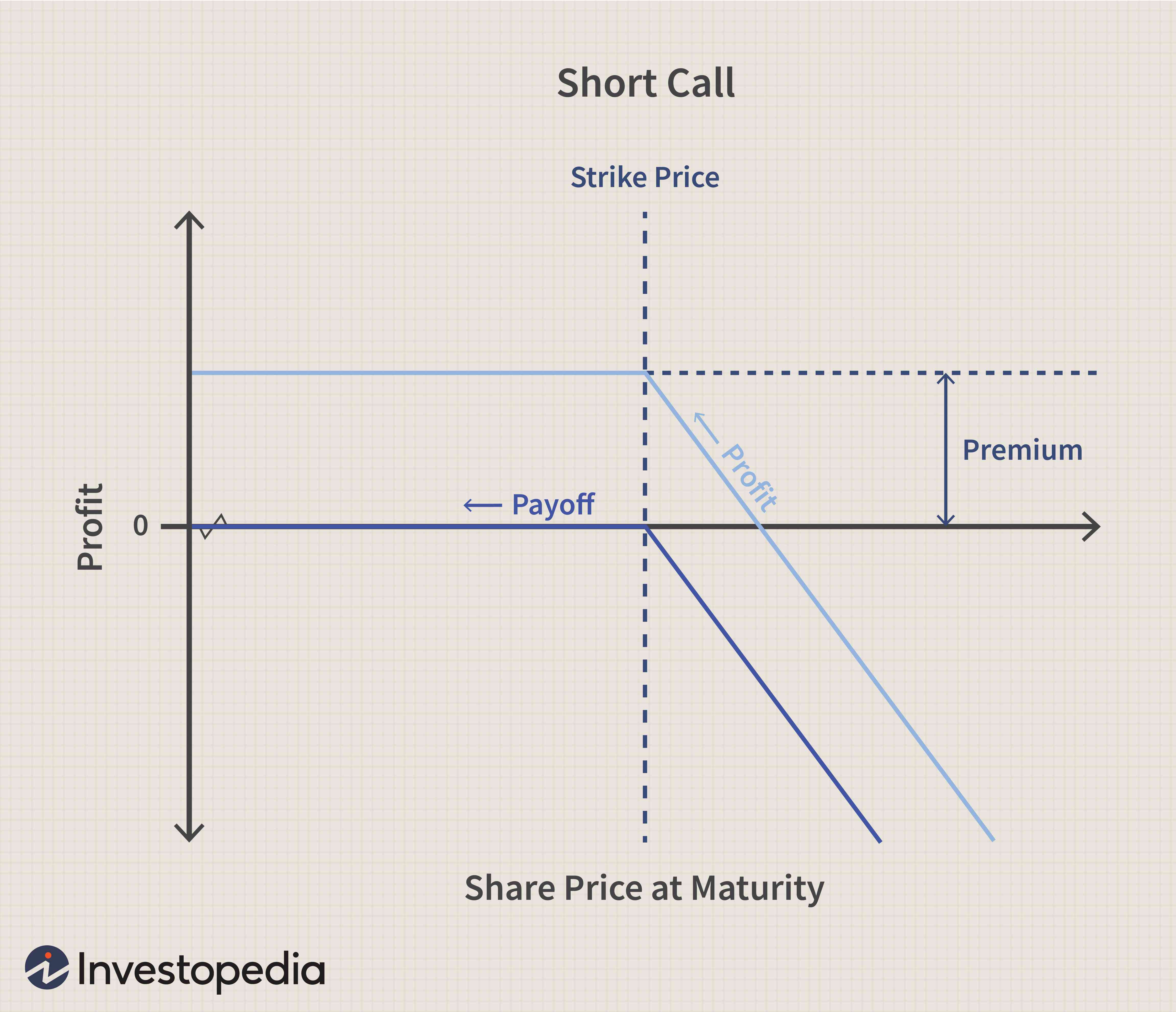

Una llamada corta es una estrategia de negociación de opciones en la que el comerciante apuesta a que el precio del activo en el que está colocando la opción bajará.

Conclusiones clave

- Una llamada corta es una estrategia que implica una opción de compra, lo que obliga al vendedor call a vender un valor al comprador call al precio de ejercicio si se ejerce el call.

- Una llamada corta es una estrategia comercial bajista, reflejando una apuesta de que el valor subyacente de la opción bajará de precio.

- Una llamada corta implica más riesgo, pero requiere menos dinero por adelantado que una apuesta larga, otra estrategia comercial bajista.

¿Cómo funciona una llamada corta?

Una estrategia de compra corta es una de las dos formas simples en que los operadores de opciones pueden tomar posiciones bajistas. Implica vender opciones de compra, o llamadas. Las opciones de compra otorgan al titular de la opción el derecho a comprar un valor subyacente a un precio específico.

Si el precio del valor subyacente cae, beneficios de una estrategia de llamada corta. Si el precio sube, hay una exposición ilimitada durante el tiempo que la opción es viable, que se conoce como una llamada corta desnuda. Para limitar las pérdidas, algunos operadores realizarán una opción de compra corta mientras son propietarios del valor subyacente, que se conoce como llamada cubierta.

Ejemplo del mundo real de una llamada corta

Digamos que Liquid Trading Co. decide vender opciones de compra de acciones de Humbucker Holdings a Paper Trading Co. La acción se cotiza cerca de $ 100 por acción y está en una fuerte tendencia alcista. Sin embargo, el grupo Liquid cree que Humbucker está sobrevalorado, y basado en una combinación de razones fundamentales y técnicas, creen que eventualmente caerá a $ 50 por acción. Liquid se compromete a vender 100 llamadas a 110 dólares la acción. Esto le da a Paper el derecho a comprar acciones de Humbucker a ese precio específico.

Vender la opción de compra permite a Liquid cobrar una prima por adelantado; es decir, El papel paga líquido $ 11, 000 (100 x 110 dólares). Si las cabezas de stock bajan con el tiempo, como la pandilla Liquid cree que lo hará, Beneficios líquidos sobre la diferencia entre lo que recibieron y el precio de la acción. Digamos que las acciones de Humbucker caen a $ 50. Entonces Liquid obtiene una ganancia de $ 6, 000 ($ 11, 000 - $ 5, 000).

Las cosas pueden salir mal sin embargo, si las acciones de Humbucker siguen subiendo, creando un riesgo ilimitado para Liquid. Por ejemplo, dicen que las acciones continúan su tendencia alcista y llegan a 200 dólares en unos pocos meses. Si Liquid ejecuta una llamada desnuda, Paper puede ejecutar la opción y comprar acciones por valor de $ 20, 000 por $ 11, 000, resultando en $ 9, 000 pérdidas comerciales para Liquid.

Si las acciones subieran a $ 350 antes de que expire la opción, El papel podría comprar acciones por valor de $ 35, 000 por los mismos $ 11, 000, resultando en $ 24, 000 pérdida por líquido.

Llamadas cortas versus entradas largas

Como se menciono antes, una estrategia de compra corta es una de las dos estrategias comerciales bajistas más comunes. La otra es comprar opciones de venta o opciones de venta. Las opciones de venta le dan al tenedor el derecho de vender un valor a un precio determinado dentro de un período de tiempo específico. Pasar mucho tiempo pone, como dicen los comerciantes, también es una apuesta a que los precios caerán, pero la estrategia funciona de manera diferente.

Digamos que Liquid Trading Co. todavía cree que las acciones de Humbucker se encaminan a una caída, pero opta por comprar 100 put de Humbucker de $ 110 en su lugar. Para hacerlo el grupo Liquid debe aportar los $ 11, 000 ($ 110 x 100) en efectivo por la opción. Liquid ahora tiene derecho a forzar Paper, quién está del otro lado del trato, comprar las acciones a este precio, incluso si las acciones de Humbucker caen a los $ 50 proyectados por Liquid por acción. Si lo hacen, Liquid ha obtenido una buena ganancia:$ 6, 000.

En cierto sentido, está logrando el mismo objetivo, justo por la ruta opuesta. Por supuesto, la posición larga requiere que Liquid desembolse los fondos por adelantado. La ventaja es que, a diferencia de la llamada corta, lo máximo que Liquid puede perder son $ 11, 000, o el precio total de la opción.

Opción

-

Corto (posición corta)

Corto (posición corta) ¿Qué es una posición corta (o posición corta)? Un corto, o una posición corta, se crea cuando un comerciante vende primero un valor con la intención de recomprarlo o cubrirlo más tarde a un precio m...

-

La opción corta:una introducción a la venta de opciones de compra y venta

La opción corta:una introducción a la venta de opciones de compra y venta El término corto ha tenido una mala reputación a lo largo de los años. Y por una buena razón. Sin siquiera saber lo que significa el término, el inversionista promedio que escucha a los expertos y det...