Cambio de configuración de tasa demorada

¿Qué es un cambio de configuración de tasa demorada?

El término swap de fijación de tasa diferida se refiere a un tipo de contrato de derivados que comienza inmediatamente pero cuyo cupón se fija en una fecha futura. Un swap de fijación de tipos diferidos es un tipo de swap de tipos de interés que se centra en el margen que las partes del acuerdo pueden esperar. Cuando los traders ejecutan un swap de fijación de tipos de interés diferido, acuerdan intercambiar flujos de efectivo o activos, pero solo en una fecha fija en el futuro. El diferencial se basa normalmente en una tasa de interés de referencia.

Conclusiones clave

- Un swap de fijación de tasa diferida es un contrato derivado que comienza inmediatamente pero cuyo cupón se fija en una fecha futura.

- Es un tipo de swap de tipos de interés que se centra en el spread acordado por las contrapartes.

- Ambas partes acuerdan intercambiar flujos de efectivo o activos en una fecha fija en el futuro.

- Estos swaps añaden un riesgo adicional (en comparación con los swaps de tipos tradicionales) porque las contrapartes contratan una tasa de interés futura.

- Los swaps de fijación de tipos demorados brindan a los operadores ciertos beneficios, incluyendo liquidez inmediata y futura.

Cómo funciona un intercambio de configuración de tasa demorada

Un canje es un acuerdo extrabursátil que involucra a dos partes. Ambos acuerdan intercambiar flujos de efectivo durante un cierto período de tiempo. Usan una variable, como las tasas de interés, precios de las materias primas o de las acciones, o tipos de cambio, al inicio del contrato. Hay muchos tipos diferentes de intercambios, incluidos los swaps de tipos de interés, permutas de divisas, swaps de cupón cero, y swaps de materias primas.

Un swap de fijación de tipos de interés diferido es un tipo de swap de tipos de interés. Este tipo de swap también se denomina ajuste de tasa diferida o swap a plazo. Implica el uso de un swap de tasa fija por variable. Uno se basa en una tasa de interés fija, mientras que el otro se basa en una tasa flotante. El diferencial o la diferencia entre estos dos se determina en el momento en que se inicia el canje. Pero las tarifas reales no se establecen hasta una fecha posterior.

Por ejemplo, el diferencial de dicha permuta de fijación de tipos demorada puede determinarse en 100 puntos básicos (o 1%) cuando se establece el contrato. Unos días después de que las partes ingresen al canje, las contrapartes pueden definir posteriormente el tipo de interés variable como el tipo de oferta interbancaria de Londres (LIBOR) + 1%.

La mayoría de los swaps de fijación de tipos demorados comienzan poco después de que se determinan los términos del diferencial. Una vez que se establecen las tasas de interés de swap reales, un swap de fijación de tipos diferidos actúa como un swap de tipos de interés normal. Pero la única diferencia con un swap de tasa de interés regular es que un swap de fijación de tasa demorada agrega un elemento adicional de riesgo ya que ambas partes han contratado una tasa que se establecerá en un momento en el futuro.

La tasa de interés de referencia, que es en lo que se enfoca cada parte como la propagación, proporciona a ambas partes un poder.

Consideraciones Especiales

Los swaps de tipos de interés son acuerdos de contratos financieros que se intercambian entre inversores institucionales. Los swaps pueden cotizarse en bolsas de comercio institucionales o negociarse directamente entre dos partes.

Los swaps de tipos de interés son una forma de gestión de riesgos. Como tal, permiten a las instituciones intercambiar obligaciones a tasa fija por flujos de efectivo a tasa variable o viceversa. En un swap de tasa de interés estándar, los dos lados de la transacción generalmente implicarán una tasa flotante y una tasa fija. Ambas partes tienen la oportunidad de especular sobre su visión del entorno de tipos de interés.

La contraparte de tasa fija acuerda pagar una tasa de interés fija sobre un monto específico para el beneficio de recibir una tasa flotante. La contraparte de tasa fija generalmente cree que la perspectiva para las tasas está aumentando y busca asegurar un pago de tasa fija en el recibo para una tasa flotante potencialmente ascendente que generará ganancias a partir del diferencial de flujo de efectivo.

Una contraparte de tasa flotante tiene la visión opuesta y cree que las tasas caerán. Si las tasas de interés caen, tienen la ventaja de pagar una tasa de interés más baja que puede caer por debajo de la tasa fija, con el diferencial de flujo de caja a su favor.

Beneficios de los swaps de fijación de tipos demorados

Un canje de fijación de tasas demorado puede ser beneficioso por varias razones. Proporciona liquidez de forma inmediata y futura y permite a las partes eliminar la volatilidad de sus balances. También es beneficioso cuando una contraparte considera que el diferencial ofrecido es favorable a las condiciones del mercado.

Digamos que dos contrapartes acuerdan términos de tasa fija y variable basados en el Tesoro a un año más 50 puntos básicos. El diferencial de margen entre las tasas fija y flotante es cero, mientras que la tasa base real se establece cuando el swap comience en el futuro.

El pagador de tasa fija cree que esta tasa será favorable al inicio del contrato. También creen que las tasas subirán con los flujos de efectivo de tasa flotante proporcionando una ganancia. Como es habitual en las posiciones de swap, la contraparte de tasa flotante cree que las tasas caerán a su favor.

Opción

-

¿Qué es la Tasa Swap?

¿Qué es la Tasa Swap? La tasa swap es la tasa fija de un swap Swap Un swap es un contrato derivado entre dos partes que implica el intercambio de flujos de efectivo previamente acordados de dos instrumentos financieros. Lo...

-

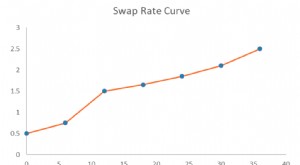

¿Qué es la curva de tipos de swap?

¿Qué es la curva de tipos de swap? La curva de tipos de swap es un gráfico que muestra la relación entre los tipos de swap y todos los vencimientos correspondientes disponibles. Esencialmente, Indica los rendimientos esperados Retorno ...