Cómo cobrar un 401 (k) para pagar una deuda

Un empleador y un empleado están discutiendo.

Un empleador y un empleado están discutiendo. Si cumple 59 años y medio, dejar su trabajo o sufrir una discapacidad, puede retirar su 401 (k) en cualquier momento. De lo contrario, puede pedirle a su empleador que libere efectivo de su cuenta 401 (k) para pagar deudas que surjan de dificultades financieras, un impuesto del Servicio de Impuestos Internos por impuestos atrasados o un acuerdo de divorcio ordenado por un tribunal. Tendrá que completar cierto papeleo explicando la solicitud antes de que el fideicomisario 401 (k) le entregue el dinero. Las regulaciones limitan los tipos de dificultades que califican para el retiro anticipado, y estarás sujeto a impuestos, retención y posiblemente una multa por retiro anticipado.

Severidad de la necesidad

Para calificar para una dificultad financiera, debe demostrar que necesita el dinero debido a un Necesidad necesaria y pesada. Su empleador debe aplicar estándares objetivos y no discriminatorios para medir la gravedad de su necesidad. Por ejemplo, su empleador puede bloquear su acceso al efectivo 401 (k) para pagar una deuda por la compra de un bote o un televisor de pantalla grande, pero aceptará fondos para pagar el funeral de un miembro de la familia o una necesidad médica urgente.

Razones permitidas

Las regulaciones del IRS enumeran seis razones de dificultad que indican una necesidad inmediata y urgente:reparar daños a su hogar, pagar los gastos funerarios de un pariente cercano, evitar la ejecución hipotecaria o el desalojo, pagar los gastos de educación calificados, comprar su vivienda principal y pagar los gastos médicos. Debe reducir estos costos mediante cualquier reembolso que reciba. Las reglas permiten al comisionado de Rentas Internas calificar otros eventos extraordinarios o inusuales como dificultades.

Restricciones a los desembolsos por condiciones de vida difíciles

Puede calificar para un desembolso 401 (k) por dificultades económicas para pagar su deuda, pero debe observar ciertas restricciones. Solo puede recibir lo suficiente para satisfacer la deuda y las multas o impuestos que surjan del retiro. También debe demostrar que ha agotado razonablemente sus otras opciones para recaudar el dinero, como vender su casa de vacaciones u obtener un préstamo bancario. Puede retirar el dinero que contribuyó, pero no las ganancias de ese dinero. Después de recibir el dinero, tiene que esperar seis meses antes de contribuir a un plan de jubilación.

Ventajas y desventajas

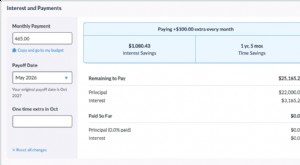

La principal ventaja de un retiro por dificultades es que obtiene el dinero que realmente necesita. La desventaja incluye la pérdida de ganancias libres de impuestos sobre el dinero que retira, el impuesto del 20 por ciento retenido por su empleador, la factura de impuestos por el monto distribuido y una posible multa por retiro anticipado del 10 por ciento. Sin embargo, puede evitar la multa si el dinero es para pagar una deuda relacionada con una discapacidad, tratamiento médico, acuerdo de divorcio o impuesto del IRS o si dejó su trabajo después de cumplir 55 años. Una alternativa es pedir prestado dinero de su 401 (k), que no generará impuestos, retención o sanciones; Los préstamos 401 (k) están sujetos a reglas relativas al monto máximo, tasa de interés y plazo de amortización.

invertir

- Cómo pagar 50,

- Cómo encontrar subvenciones personales para saldar deudas

- Cómo pagar las tarjetas de crédito con efectivo

- Cómo retirar dinero de una cuenta del mercado monetario

- Cómo pagar $ 25K en deuda usando métodos probados y verdaderos

- Cómo manejar y saldar la deuda médica

- Cómo pagar la deuda ganando más dinero

- Cómo pagar los préstamos más rápido

- ¿Debe ahorrar dinero o pagar la deuda?

-

Cómo liquidar deudas rápido:12 ideas

Cómo liquidar deudas rápido:12 ideas ¿Está tratando de averiguar cómo pagar la deuda rápidamente? Bien por usted. Una vez que se comprometa, realmente se comprometa, a abordar su deuda, es posible que se obsesione un poco (¡de la mejor m...

-

Cómo cobrar su 401(k)

Cómo cobrar su 401(k) Si retira dinero de su 401(k) antes de los 59 años y medio, se perderá mucho dinero en el camino. Desde 1982, los trabajadores estadounidenses han estado ahorrando para su jubilación contribuyendo a ...