La clave para usar métodos de contabilidad de costos de inventario en su negocio

Métodos de contabilidad de inventario explicados con ejemplos utilizables y asesoramiento de expertos

Esta guía sobre contabilidad de costos de inventario va más allá del simple cálculo de costos para proporcionar a los profesionales todo lo que necesitan para elegir un método para la presentación de informes financieros. Proporcionamos definiciones, fórmulas, ejemplos consejos de expertos y cuadros comparativos para ayudarlo a comprender los conceptos.

En este articulo:

- Supuestos de flujo de costos y cómo usarlos

- Cuándo usar cada método de cálculo de costos de inventario

- Cómo calcular el costo promedio ponderado (WAC)

¿Qué es el costeo de inventario?

Costeo de inventario, también llamada contabilidad de costos de inventario, es cuando las empresas asignan costos a los productos. Estos costos también incluyen tarifas incidentales como almacenamiento, administración y fluctuación del mercado. Los principios de contabilidad generalmente aceptados (GAAP) utilizan reglas de contabilidad estandarizadas para garantizar que las empresas no exageren estos costos.

El cálculo de costos de inventario es parte de la técnica de control de inventario. El control de inventario adecuado dentro de una cadena de suministro ayuda a reducir los costos totales de inventario y ayuda a determinar la cantidad de producto que debe llevar una empresa. Toda esta información ayuda a las empresas a decidir los márgenes necesarios para asignar a cada producto o tipo de producto.

El experto en la industria Steven J. Weil, Doctor. y presidente de RMS Accounting analiza el costo del inventario y el seguimiento del inventario en el mundo real. Él dice,

"La mejor manera de realizar un seguimiento de la merma son los inventarios físicos regulares, para comprobar que lo que dice el sistema es correcto ".

“Por lo general, queremos calcular el costo de las existencias por departamentos. Establecer márgenes similares en cada departamento es más fácil de rastrear. Estos márgenes similares nos muestran cuándo hay una contracción y cuánto aporta ese producto (y qué podría aportar) ".

Para obtener más información sobre el control de inventario, lea nuestra "Guía esencial para el control de inventario".

Existen varios enfoques para la contabilidad de costos. Éstos incluyen:

- Costeo estándar

- Contabilidad ajustada

- Basado en actividades

- Consumo de recursos

- Rendimiento

- Costos marginales

Costo de los bienes vendidos vs. Inventario

En contabilidad, la diferencia en el costo de los bienes vendidos (COGS) y los valores de inventario están representados por donde el contador los registra. Las empresas valoran el inventario a su costo para ellas y como parte de sus activos corrientes. COGS representa los costos de inventario de los bienes vendidos a los clientes.

Los contadores registran el saldo final del inventario como un activo corriente en el balance. Cuando aumenta el inventario, los activos en el balance aumentan. Cuando el inventario disminuye, los activos en el balance también disminuyen. Los contadores también registran el cambio en el inventario como parte del COGS en el estado de resultados.

En lugar de mostrar un cambio en el inventario como un ajuste de COGS, Los contadores ajustan algunos estados de resultados para mostrar el cálculo de COGS como:

Las empresas generalmente informan el valor del inventario a su costo pagado. Sin embargo, un fabricante informaría el inventario al costo de producir el artículo, incluidos los costes de las materias primas, mano de obra y gastos generales. Generalmente, el inventario es importante, si no el más grande, activo informado en el balance de una empresa.

Métodos de cálculo de costes de inventario

El método que utilizan las empresas para calcular el costo de su inventario guía directamente el valor de los ingresos y del inventario que informan en sus estados financieros. Cada empresa elige un enfoque sistemático para calcular y reportar su rotación de inventario, y los reguladores esperan que se adhieran a ese método todos los años.

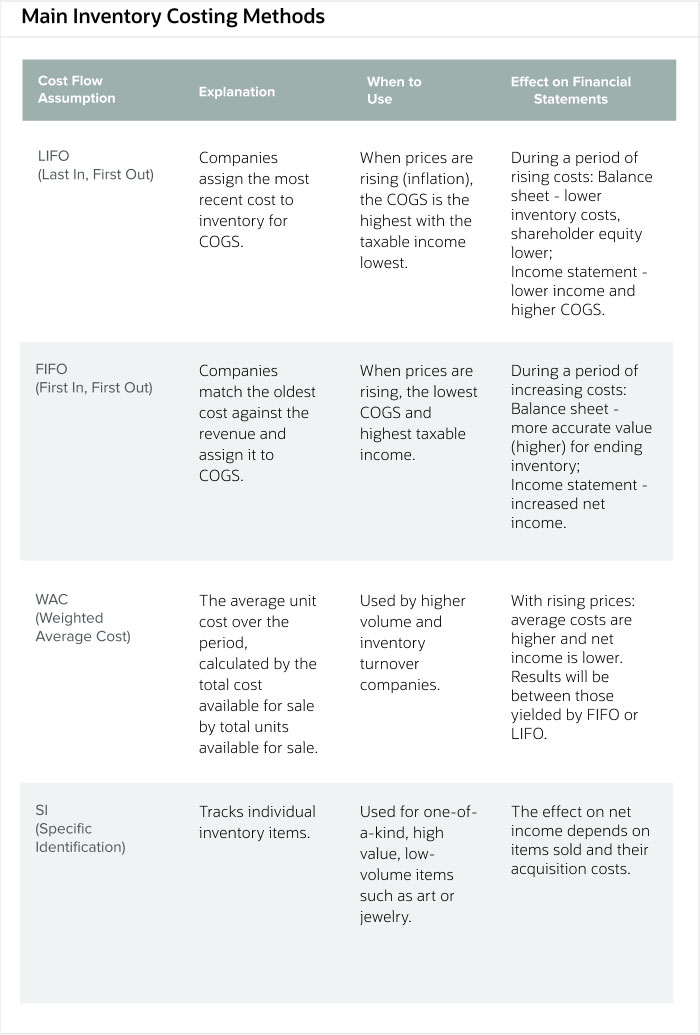

Hay cuatro métodos principales para calcular el costo de ventas y el inventario final de un período.

- Primero en, Primero en salir (FIFO):

Las empresas venden primero el inventario que compraron primero. - Ultima entrada, Primero en salir (LIFO):

Las empresas venden primero el inventario que compraron al final. - Costo promedio ponderado (WAC):

Las empresas promedian los costos de inventario y cuánto venden durante el período. - Identificación especifica:

Técnicamente, no es un método de flujo de costos, pero está permitido según los PCGA, esta opción a menudo usa números de serie para diferenciar los productos y su costo de inventario específicamente.

GAAP cubre FIFO, WAC e identificación específica. GAAP no cubre LIFO, pero se menciona anteriormente con fines comparativos.

Para comparar métodos, considere el ejemplo de Jack's Furniture y sus ventas de librerías. Independientemente del supuesto de flujo de costos que utilice la empresa, el balance del período comienza igual. Este diario muestra el mismo inventario inicial, compra y costos asociados:

Sin embargo, cuando un cliente compra 60 unidades, la diferencia en estos supuestos de flujo de costos es clara. En FIFO, el costo de inventario final termina siendo más alto para reflejar el aumento de precios. Como comparación, en LIFO, el costo de inventario final es menor como reflejo del aumento de los precios de la estantería. En el ejemplo de WAC, el costo de inventario final está en el medio de LIFO y FIFO, mostrando que el precio cambió.

Si estas transacciones fueran las únicas en este período y las ventas fueran de $ 12, 000, el estado de resultados y el balance general se verían así:

Como se ha señalado, La identificación específica no es técnicamente una suposición de flujo de costos, pero es una técnica para calcular el costo del inventario. En este caso, el flujo físico del inventario coincide con el método y no depende del tiempo para la determinación de costos. El uso de números de serie o etiquetas de identificación acomoda el uso de este método y la identificación de cada artículo en el inventario, capturar cuándo la empresa compró el artículo y cuánto pagó.

Considere un comerciante de arte que se especializa en un solo tipo de producto, globos hechos a mano. A continuación, se muestra un ejemplo de su flujo de inventario:

A partir de esta información y la información sobre qué productos específicos vendió el distribuidor durante el período, puede calcular las siguientes cifras:

El inventario final y los COGS se basan en lo que el distribuidor vendió o no vendió de cada compra o inventario inicial específicamente identificado. Observe cómo separó cada compra en función de lo que pagó originalmente por ellas. Sabe que los clientes compran sus artículos hechos a mano en función de cuáles prefieren, no en el lote en el que los compró. La ganancia bruta son las ventas minoristas del período menos el total gastado originalmente en los bienes específicos que vendió durante el período.

Los métodos menos convencionales no cubiertos por GAAP incluyen:

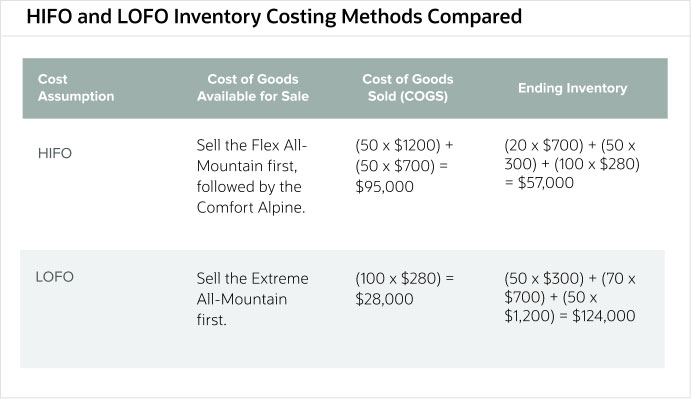

- Más alto en, Primero en salir (HIFO): Las empresas venden primero el inventario de mayor costo.

- Más bajo en, Primero en salir (LOFO): Las empresas venden primero el inventario de menor costo.

- Primero expiró, Primero en salir (FEFO): Las empresas venden primero el inventario que vence por primera vez.

Usando el ejemplo de arriba de las estanterías en Jack's Furniture, la revista empieza igual.

El balance de COGS y de inventario cambia una vez más cuando los clientes compran 60 unidades bajo los métodos HIFO y LOFO durante un período. El ejemplo de HIFO elimina primero el inventario de mayor costo, dejando menos valor en stock, y el ejemplo de LOFO elimina primero el inventario de menor costo, dejando un mayor valor en stock.

Para el estado de resultados y el balance general por $ 12, 000 en ventas, HIFO y LOFO se compararían de la siguiente manera:

En FEFO, las fechas de vencimiento impulsan las ventas. Por ejemplo, si un minorista comenzó y compró un total de 80 unidades y vendió 40 unidades con dos fechas de vencimiento diferentes, se vería así:

Los artículos en stock después de la venta tienen una fecha de vencimiento posterior. La empresa agota las existencias con la fecha de vencimiento más temprana primero.

Ajustes y estimaciones de valoración de inventario

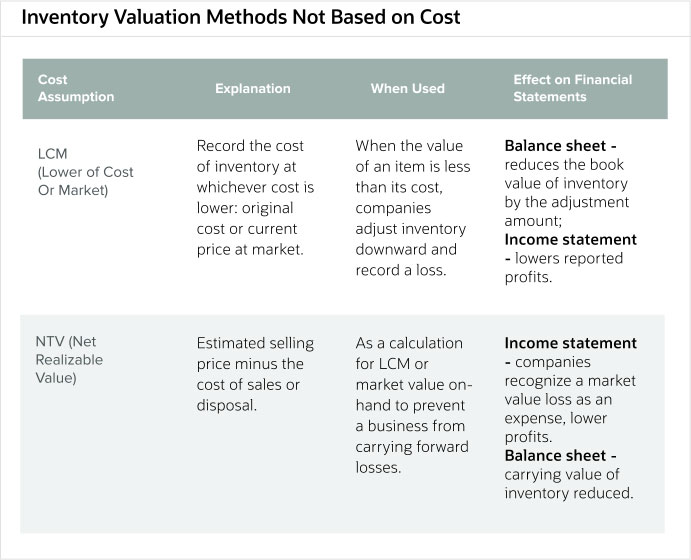

GAAP permite ajustes en la valoración del inventario cuando tiene un futuro incierto, como cuando puede volverse obsoleto. Los métodos para estos ajustes incluyen:

- Menor costo o mercado (LCM):

Las empresas registran el costo más bajo, ya sea el precio de compra o el precio de mercado, de su inventario. - Valor neto realizable (VRN):

Las empresas registran el precio de venta estimado, menos el costo de su venta o disposición.

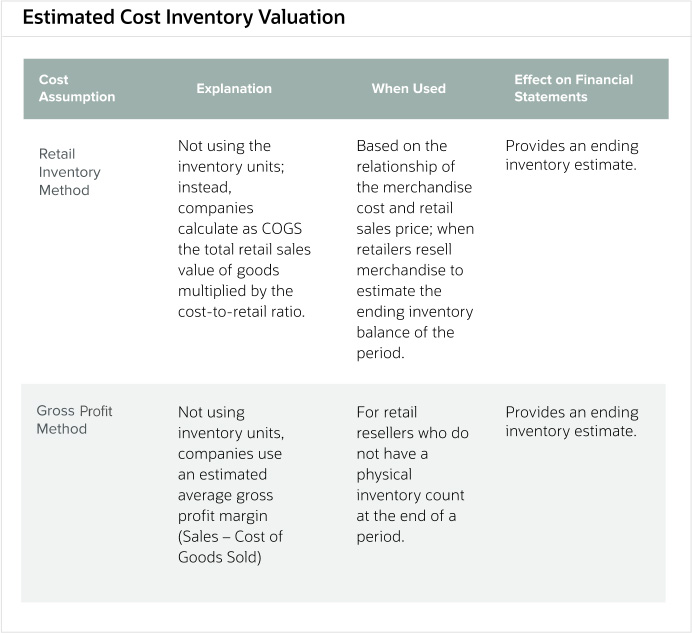

Finalmente, algunos métodos estiman el valor de costo del inventario final:

- Método de inventario minorista:

Las empresas calculan el costo del inventario en stock en función de la relación con su precio minorista. - Método de beneficio bruto:

Las empresas calculan la cantidad de inventario y los costes de explotación utilizando una relación a las ventas.

Método de costo de inventario promedio ponderado o costo promedio de inventario

El método de cálculo de costos de inventario promedio ponderado, también llamado método de inventario de costo promedio, es uno de los enfoques que cumplen con los GAAP que utilizan las empresas para valorar sus acciones comerciales. Este método calcula el costo unitario utilizando un promedio ponderado del costo de los bienes vendidos y el inventario.

La fórmula para el método del costo promedio ponderado es un cálculo por unidad. Divida el costo total de los bienes disponibles para la venta por las unidades disponibles para cada artículo del inventario.

Por ejemplo, Trax es una pequeña empresa que compra y vende tablas de snowboard. Para noviembre a continuación se muestran sus compras y ventas:

El inventario final es el total de unidades disponibles menos el total de unidades vendidas durante el período. En este ejemplo, el inventario final =(200 + 200 + 150 + 300 + 300 + 400) - (100 + 75 + 200 + 300 + 300) =1550 unidades compradas - 975 unidades vendidas =575 unidades restantes.

Calcule el costo promedio ponderado de las tablas de snowboard utilizando la siguiente tabla que muestra la cantidad de unidades compradas, el costo de cada unidad en la fecha de compra y el costo total pagado por la compra ese día.

El costo unitario promedio ponderado basado en la tabla anterior para Trax en noviembre fue de $ 384, 250/1550 =$ 247,90 por unidad.

La valoración del costo de bienes vendidos (COGS) es el número de unidades vendidas multiplicado por el costo promedio ponderado.

La valoración del inventario final son las 575 unidades restantes multiplicadas por el costo promedio ponderado.

Juntos, los COGS y las valoraciones del inventario se suman al costo total real disponible para la venta.

Supuestos de flujo de costos de inventario

Una suposición de flujo de costos de inventario es el método que utilizan los contadores para eliminar los costos de inventario de su empresa e informarlos como costo de bienes vendidos para la valoración contable. Ejemplos de estos supuestos incluyen FIFO, LIFO y WAC.

Los supuestos de flujo de costos no representan necesariamente el flujo físico real de bienes. Son simplemente los costos asignados a las unidades de inventario de la empresa. Los principales métodos de cálculo de costos de inventario que cumplen con los GAAP son FIFO y WAC. LIFO también se incluye a continuación con fines comparativos:

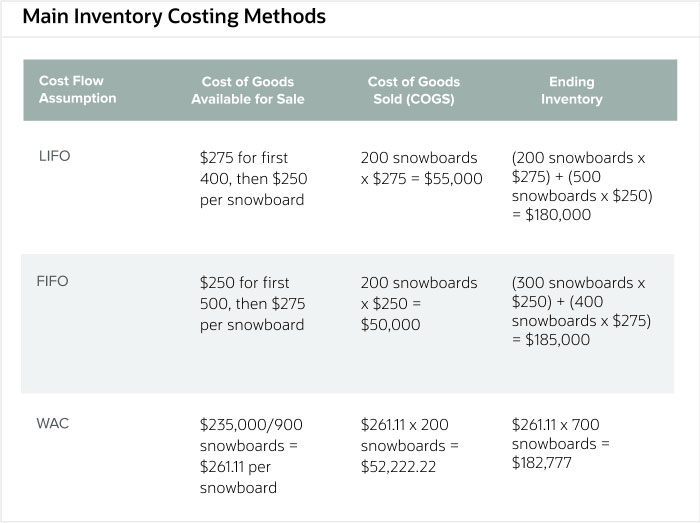

Compare estos métodos utilizando las ventas y compras de tablas de snowboard de Trax para enero y febrero:

En Enero, Trax compró 500 tablas de snowboard a $ 250 cada una =$ 125, 000.

En febrero, Trax compró 400 tablas de snowboard a $ 275 cada una =$ 110, 000.

Para el período contable enero-febrero, Trax tenía 900 tablas de snowboard en stock y vendió 200 tablas de snow.

Los contadores no usarían el método de identificación específico en este ejemplo porque los minoristas no rastrean tablas de snowboard con códigos de identificación únicos. La identificación específica sería un buen método si la empresa vendiera tablas de snowboard que son piezas de arte únicas o coleccionables de atletas famosos. En estos casos, rastrear el flujo físico de las mercancías es más fácil que en las operaciones minoristas de gran volumen. Para calcular el inventario final en el método de identificación específico, cuente el costo de cada artículo en el inventario al final del período.

Los siguientes son tres métodos alternativos de cálculo de costos de inventario. GAAP no aprueba estos métodos, por lo que los contables rara vez los usan.

Compare los métodos HIFO y LOFO utilizando un ejemplo de una empresa de snowboard diferente, Outward Bound, que vende varios modelos diferentes de tablas de snowboard, algunos modelos más caros hechos por artesanos y otros que las fábricas producen en masa. Desde el software de contabilidad de esta empresa, Los costes y cantidades de las tablas de snowboard en stock son:

Extrema All-Mountain, 100 en stock a $ 280 cada uno ($ 28, 000).

Apex Freestyle, 50 en stock a $ 300 cada uno ($ 15, 000).

Confort alpino, 70 en stock a $ 700 cada uno ($ 49, 000).

Flex All-Mountain, 50 en stock a $ 1200 cada uno ($ 60, 000).

Vendió 100 tablas de snowboard en el período contable.

Para un ejemplo de FEFO, vea los libros de Happy Yogurt Company. Tenía tres lotes de yogur con diferentes cantidades y fechas de vencimiento.

Feliz estilo griego, 1000 en stock a $ 2.99, expira el 10 de enero 2020.

Happy con sabor a fresa, 500 en stock a $ 2,45, expira el 15 de febrero 2020.

Happy con sabor a llano, 500 en stock a $ 2.50, expira el 3 de marzo, 2020.

Vendió 1, 200 yogures en el período contable.

Los siguientes son métodos de valoración de inventario que no se basan en el costo. GAAP reconoce ambos como métodos válidos para valorar el inventario.

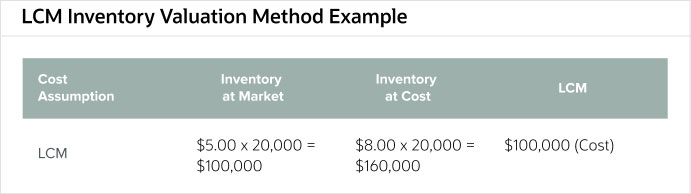

Bob's General Store se subió tarde al tren de un producto conocido como "fidget spinner". Los terapeutas desarrollaron originalmente este juguete para niños con trastornos de atención, pero se convirtió en una moda en 2017 con un pico de ventas en junio. Para el siguiente septiembre, cuando Bob compró 20, 000 a $ 8,00 cada uno, muchos distritos escolares los habían prohibido, y su demanda se desplomó. El valor de mercado de un fidget spinner también cayó a $ 5.00 cada uno.

Basado en esta información, Bob's informaría su LCM como el valor de mercado como el costo de inventario para los hilanderos inquietos.

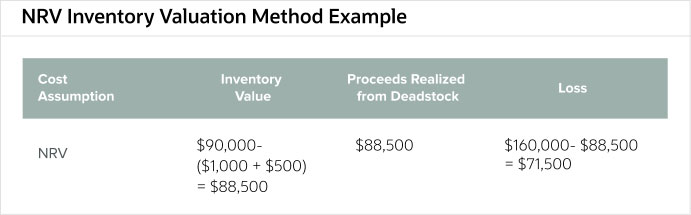

Temiendo que la demanda de productos continúe bajando, en octubre, Bob's General Store recibió una oferta para vender el resto de las acciones de fidget spinner por $ 90, 000. Bob pagó $ 1, 000 al agente que encontró al postor. Bob también registró $ 500 en costos de almacenamiento.

El valor realizable neto para el inventario de la tienda general de Bob era $ 88, 500. También registró ingresos de las existencias muertas como $ 88, 500 y una pérdida de $ 71, 500 para el período.

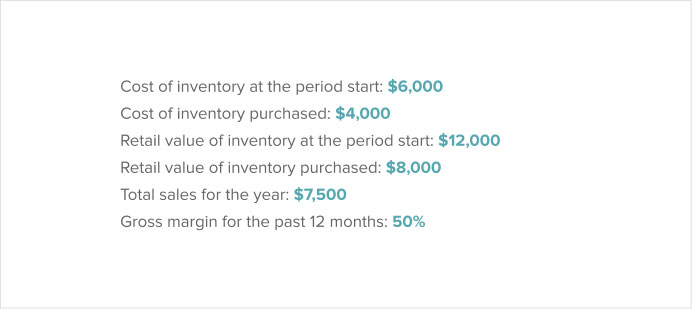

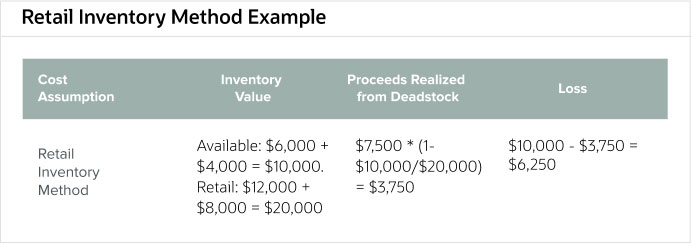

Los siguientes son dos métodos para estimar el inventario final y, por lo tanto, el valor del inventario. Como estimaciones, las empresas no deben esperar que sean completamente precisas, por lo que deben tener en cuenta cualquier pérdida de existencias por daños y robo y complementarlas con inventarios periódicos.

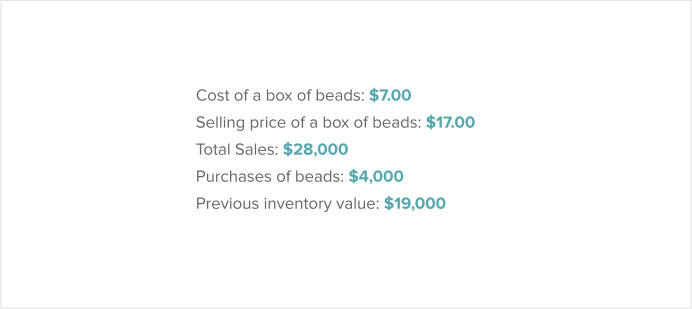

The Pacific Bead Company vende abalorios hechos a mano por artesanos isleños locales a mercados minoristas y clientes fuera de su almacén. Desde el software de contabilidad de la empresa, la siguiente es la información del período del informe.

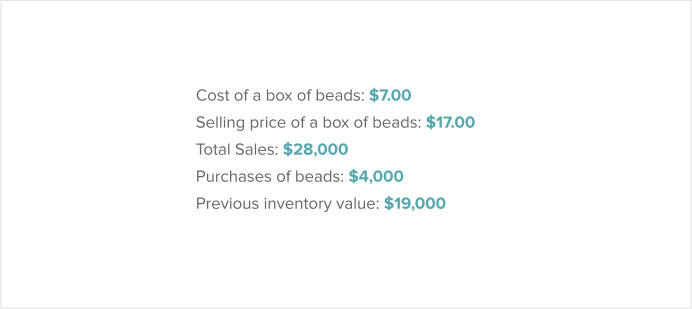

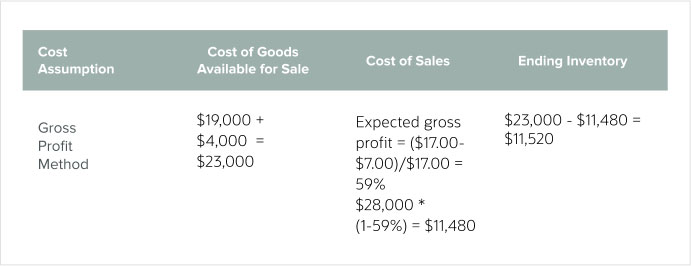

Una empresa de abalorios diferente en la zona, Cuentas costeras, C ª., calculó su valor de inventario al final de un período utilizando el método de utilidad bruta. Desde su software de contabilidad, reporta las siguientes cifras.

Cómo elegir un método de contabilidad de costos de inventario

Para elegir un método de contabilidad de costos, Las empresas primero deben comprender cómo los diferentes métodos cambiarán sus balances y estados de resultados. Independientemente del método que utilice la empresa, Lo más importante es utilizar el mismo método para presentar los números año tras año.

Este principio de coherencia, utilizando el mismo método período tras período, permite a las empresas presentar las cifras más justas y pagar los impuestos correspondientes en función de sus ingresos declarados. Si quieren cambiar su método, deben obtener la aprobación del Servicio de Impuestos Internos (IRS) a través del Formulario 3115 del IRS después del final del año fiscal. El único requisito al elegir un método es que al final del período, la suma de COGS y el inventario final es igual al costo de los bienes disponibles.

El experto Weil comparte, “Su contador puede ayudarlo a decidir qué método es mejor para su empresa. Pueden hacer una recomendación comercial y ver sus datos conciliados. Es una pérdida de dinero si no lo están ayudando con la planificación fiscal y solo los ve anualmente para declarar sus impuestos ".

Cada método tendrá ventajas y desventajas. Por ejemplo, cuando una empresa utiliza el método WAC con inflación, reportaría menos COGS que bajo LIFO pero más COGS que si estuviera usando FIFO. El inventario está más actualizado bajo FIFO, ya que ese método utiliza los costos de compra más actuales, pero discreto bajo LIFO. Bajo WAC, una empresa puede manipular sus ingresos cerca del final del año según la cantidad de inventario que compra. Sin embargo, en general, el proceso de promediado en WAC disminuye los efectos de tiempo asociados con la compra de inventario.

Cada método también cambiará ligeramente en función de si la empresa utiliza un sistema de inventario periódico o perpetuo. Para obtener más información sobre los sistemas de inventario periódico, lea "Inventario periódico:¿Es la elección correcta?" Obtenga más información sobre los sistemas de inventario permanente leyendo "La guía definitiva para el inventario permanente". Este cambio se debe a la sincronización de los cálculos realizados en los diferentes sistemas. Por ejemplo, un método WAC en un sistema perpetuo produce un sistema de promedio ponderado para cada venta. Usando el método WAC en un sistema periódico, la empresa solo realiza los cálculos al final de un período, teniendo en cuenta todo lo sucedido y manteniendo los precios más consistentes durante el período.

Otro ejemplo es LIFO. Hay diferentes inventarios finales y COGS para sistemas periódicos perpetuos versus solo anuales. Si las empresas aplican LIFO en un sistema perpetuo, necesitan utilizar ajustes especiales para aprovechar el método LIFO para la contabilidad fiscal.

Costos inventariables

Los costos inventariables son aquellos que forman parte del costo total de un producto. Estos costos incluyen todo lo necesario para tener los artículos en inventario y listos para la venta. Por ejemplo, esto puede incluir materias primas, labor, gastos generales de fabricación, cargado, ciertos costos administrativos y de almacenamiento.

Los contadores suelen registrar los costos inventariables como activos en el balance. Finalmente, los contables los cobran como gastos, y los trasladan del balance a los costos de los bienes vendidos en el estado de resultados.

Los costos que los contables consideran inventariables son diferentes en varias industrias. Estos costos inventariables generalmente se dividen en tres categorías de gastos:costos de pedido, costos de mantenimiento y costos administrativos. Los costos de pedidos son cifras que los contadores suelen asignar al centro de costos generales porque comprenden la nómina del departamento de adquisiciones. beneficios y actividades como la precalificación de proveedores. Los costos de mantenimiento son lo que pagan las empresas para almacenar bienes que no han vendido, y los contables pueden incluirlos en el centro de costos generales.

Los costos administrativos son gastos asociados a menudo con el departamento de contabilidad, como salarios y beneficios. Dicho personal produce datos sobre el costo de los bienes vendidos y el inventario disponible, responder a los auditores y cumplir con otras solicitudes de análisis contable relacionadas con el inventario. Puede haber costos administrativos para estas funciones distribuidos a través de varios departamentos, incluyendo control de compras e inventarios, así como contable.

Costo de mantenimiento de inventario

Costos de mantenimiento de inventario, o costos de mantenimiento, son los relacionados con el almacenamiento de inventario no vendido. Los costos incluyen espacio de almacenamiento, manipulando el stock, la pérdida para la empresa si los artículos se vuelven obsoletos o se deterioran y el costo de capital relacionado con el inventario no vendido.

El costo del espacio de almacenamiento es para la instalación que alberga las existencias e incluye la depreciación, costos de utilidad, seguros y personal. El costo de manipulación del stock consiste en los esfuerzos para almacenar el stock, equipos de mantenimiento y manipulación necesarios y seguridad. La obsolescencia es cuando las existencias ya no son útiles o se vuelven obsoletas. Las empresas deben disponer de estas existencias a un costo reducido o sin costo. Los costos de capital a menudo tienen tarifas de interés asociadas con el inventario de existencias antes de la venta.

Fórmula de costo de mantenimiento de inventario

Hay diferentes formas de calcular los costos de mantenimiento, como aprovechar un porcentaje del valor de su inventario. La mejor manera, sin embargo, es que las empresas sumen sus costos de tenencia conocidos y dividan la suma por su valor de inventario, dándoles un porcentaje para uso futuro.

Como ejercicio las empresas deben detallar sus costos específicos. Los costos de mantenimiento del inventario deben incluir:

- Costo de capital

- Costos de flete

- Costos de almacenamiento

- Costes laborales

- Costo de seguro y reemplazo

- Costos de oportunidad

- Cualquier obsoleto acciones muertas o robadas

Diferentes industrias tienen diferentes estimaciones estándar para este cálculo, como 2% para costos de almacenamiento y 15% para costos de capital. Las empresas no incluyen estos costos en las cuentas de inventario, pero los gastan a medida que los incurren. La consideración de estos costos es esencial para garantizar que los márgenes de beneficio sean suficientes para cubrirlos.

Fórmula de costo de inventario

La fórmula del costo de inventario es importante porque afecta directamente las ganancias de la empresa. Esta fórmula utiliza el valor de inventario inicial, valor de inventario final y costos de compra durante el período. Calcule el costo del inventario agregando el inventario inicial a las compras de inventario y restando el inventario final.

Por ejemplo, la empresa valora el inventario al inicio del período en $ 50, 000. Compra $ 15, 000 durante el período. El valor del inventario al final del período es de $ 25, 000. El costo de inventario para ese período es ($ 50, 000 + $ 15, 000) - $ 25, 000 =$ 40, 000.

Esta fórmula básica toma en cuenta todos los costos inventariables requeridos para obtener y mantener artículos para la venta y depende de la determinación de ingresos. Cualquier ajuste al inventario provoca cambios en los ingresos reportados.

Inventario de costo estándar

El cálculo de costos estándar es cuando las empresas asignan los costos esperados (o estándar) de material, mano de obra y gastos generales para el inventario, en lugar de los costos reales. Esta herramienta de gestión ayuda a planificar presupuestos, administrar y controlar los costos y determinar el éxito con el que una empresa controla los costos.

El inventario de costo estándar proviene de los datos históricos de la empresa y refleja las operaciones en circunstancias normales. Las empresas utilizan estos objetivos de costes en la planificación. Una variación es la diferencia entre el costo estándar (objetivo) y el costo real. Cuando ocurren variaciones negativas, la gerencia debe tomar acción identificando la causa raíz, mejorar sus operaciones y potencialmente realizar cambios en el costo estándar.

Las empresas que utilizan sistemas de costeo estándar suelen producir informes de variación para mostrar las diferencias entre los costes estándar y reales. En el entorno de fabricación, la variación del precio de los materiales es la diferencia entre el costo presupuestado y real de los materiales. La fórmula para la variación del precio de los materiales es la siguiente:

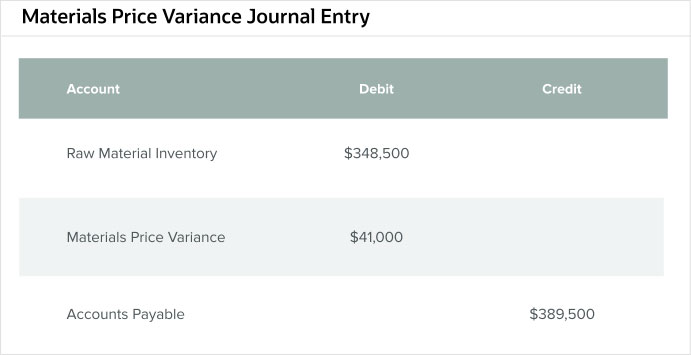

Como ejemplo, una empresa de fabricación de piezas de automóviles tiene un presupuesto de 348 dólares, 500 (costo estándar) por 20, 500 (cantidad estándar) del material principal para sus populares filtros de aceite de alto rendimiento para el año. El precio estándar por unidad es de $ 17.

En los asientos de diario que informan variaciones, el dinero contabilizado fue el dinero gastado, y el informe de rendimiento mostró que el costo real de los materiales para esta pieza fue de $ 389, 500 (costo real) por 20, 500 de la materia prima (cantidad real). El precio real por unidad es de $ 19. La variación, ya sea un crédito o un débito, se aplica a la cuenta Variación del precio de los materiales.

Usando la fórmula, la variación del precio de los materiales =($ 19 - $ 17) x 20, 500 =$ 41, 000.

La entrada de diario para esta fórmula es la siguiente:

Costo de finalizar el inventario

El costo de finalizar el inventario es el valor de lo que queda en stock y está disponible para la venta al final de un período. El cálculo básico para el inventario final es el inventario inicial más las compras menos el costo de los bienes vendidos.

El costo del inventario final puede cambiar según el supuesto de flujo de costos que la empresa decida utilizar. Los bienes que las empresas venden primero y sus costos relativos cuando se compran afectan el costo de lo que queda en el inventario, al igual que las suposiciones detrás de cualquier estimación.

Un ejemplo básico de cálculo de inventario final es para Bienes, Ltd. Esta empresa comenzó su mes de producción con un inventario inicial de $ 100, 000. Compró $ 25, 000 en inventario durante el mes y se vendieron $ 75, 000 en inventario ese mismo mes. Calculó el inventario final de la siguiente manera:

Software NetSuite para administrar la contabilidad de costos de inventario

Los dueños de negocios comprenden la importancia de mantener registros de inventario precisos y el papel que estos registros juegan en la contabilidad de costos de inventario. Encuentre la herramienta adecuada que pueda agilizar los procesos contables y brindar visibilidad del inventario disponible. Las empresas que utilizan software de contabilidad como NetSuite y métodos de cuentas de costos de inventario pueden comprender mejor la salud de sus negocios. lo que a su vez les permite ejecutar mejor sus estrategias comerciales y de marketing.

Obtenga más información sobre cómo puede utilizar NetSuite para administrar las finanzas de su empresa.

Gestion de Stocks

- Elección del sistema de gestión de inventario adecuado

- Factores que conducen a ineficiencias en el inventario

- Inventario medio definido:fórmula,

- Tipos de inventarios:inventarios de demanda independientes y dependientes

- Necesidad de gestión de inventario:¿por qué las empresas tienen inventarios?

- Inventario físico:Pasos,

-

5 errores de inversionista principiante que he cometido (y usted no tiene que hacerlo)

5 errores de inversionista principiante que he cometido (y usted no tiene que hacerlo) Hay algo que he notado en muchas personas que escriben sobre inversiones:o son muy ricas o trabajan como profesionales de la inversión. Ahora, No creo que eso los haga incapaces de dar consejos a aque...

-

No es demasiado tarde para comprar más acciones de FAANG

No es demasiado tarde para comprar más acciones de FAANG Shah Gilani El compuesto NASDAQ está en llamas - solo fuera de sus máximos históricos, pero regresando en esa dirección a toda prisa. Siempre que esto sucede, y nunca falla, salen los analistas e...

-

Cómo utilizar un libro mayor de 3 columnas

Cómo utilizar un libro mayor de 3 columnas Ingresar transacciones en un libro mayor requiere concentración. Un libro mayor le permite ver todas sus transacciones financieras en un solo lugar. El libro mayor es el documento central de contabil...

-

Cómo calcular la reducción de capital en préstamos hipotecarios

Cómo calcular la reducción de capital en préstamos hipotecarios La reducción del capital de un préstamo hipotecario no sigue los pagos mensuales; solo una parte de cada pago se destina al capital, mientras que el resto va hacia el interés. Con pagos mensuales fijo...