5 consejos para personas de altos ingresos que usan YNAB

Soy ingeniero de software en Silicon Valley y he estado usando YNAB durante dos años. Desde que comencé con YNAB, logré reducir mis gastos generales mensuales en un 20 % y realizar un seguimiento de mi progreso en FIRE. Descubrí que no importa cuánto ganes, un presupuesto sigue siendo útil. Aquellos con grandes ingresos pueden encontrar que sus salarios se vuelven aún más poderosos con la intencionalidad y el análisis que puede ofrecer un presupuesto.

Si usted es un asalariado de altos ingresos con finanzas a veces complicadas, hay algunos consejos y trucos que harán que su presupuesto sea más fácil. Sin más preámbulos, profundicemos.

1. Divida sus flujos de ingresos

Para aquellos con múltiples fuentes de ingresos (salario, bonificación, acciones, dividendos, etc.), puede ser complicado averiguar exactamente de dónde proviene el dinero.

Tratar las entradas de la empresa por separado

Si tiene un W2 y toma un salario + bonificación y algo de capital, querrá dividir los flujos de ingresos para efectos fiscales y análisis de tendencias. Tengo mis Beneficiarios configurados así:

- [Compañía] Cheque de pago

- Bono de [Empresa]

- [Compañía] Equidad

- [Compañía] Reembolso

Donde "Empresa" se reemplaza por las diversas empresas con las que estoy trabajando.

Dar recompensas de tarjeta de crédito a un único beneficiario

Algunas de mis tarjetas de crédito ofrecen servicios de reembolso. Si bien esto es técnicamente un ingreso, realmente no quiero que pequeñas transacciones de $ 20- $ 50 saturen mi lista de ingresos en la pestaña de informes. Creé un Beneficiario de "CC Rewards" para agruparlos a todos.

Hacer un seguimiento de los dividendos mediante la conciliación

Personalmente, no hago un seguimiento de los dividendos. Si quiero ver el desglose, puedo consultar mi 1099 o los servicios de informes de cuentas.

En cambio, tengo mis cuentas de inversión configuradas como cuentas de seguimiento de "activos" y concilio la cuenta cada mes más o menos. Esto me ahorra un trabajo tedioso y al mismo tiempo me proporciona los puntos de datos que quiero ver.

2. Agregar una categoría para reembolsos

Cuando viajo por negocios, pongo todo en mi tarjeta personal (para las recompensas de la tarjeta de crédito) y luego presento informes de gastos.

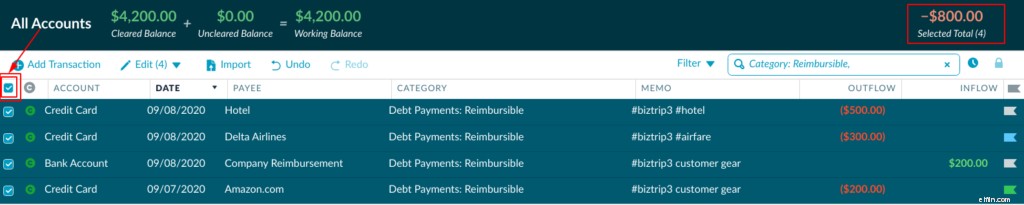

Para rastrear esto, creé una categoría "Reembolsable". Cuando presento el informe de gastos, marco las transacciones con una bandera azul y luego, cuando se borran, las marco en verde para indicar que me han reembolsado.

En la captura de pantalla anterior, podemos ver que me reembolsaron mi compra de $ 200 en Amazon (bandera verde), presenté mi cargo de $ 300 de Delta (bandera azul) y aún necesito presentar mi gasto de hotel (sin bandera) .

Obtenga más información sobre el uso de banderas en su presupuesto.

Para verificar el estado de cualquiera de mis gastos reembolsables, simplemente voy a Todas las cuentas, filtro por mi Categoría reembolsable y luego hago clic en la casilla de verificación superior derecha para obtener el Total seleccionado (en la parte superior derecha). Mientras sea cero, sé que todo está despejado.

Podemos ver en el Total seleccionado en el cuadro superior derecho que la empresa todavía me debe $800, como se esperaba.

3. Encuentre la cantidad "justa" de categorías

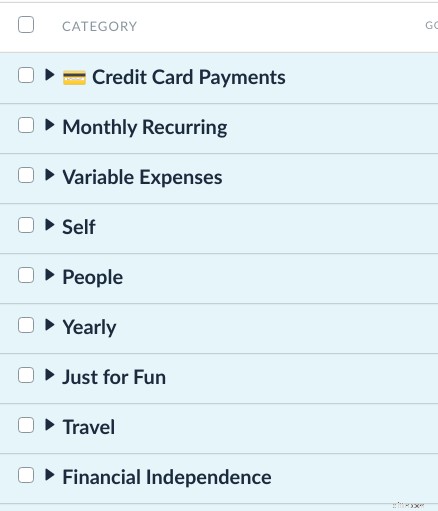

Siempre se trata de una compensación entre cuán granulares desea que sean sus datos y cuán útiles son los informes. Mi regla general personal es no más de 12 grupos de categorías y no más de 12 categorías dentro de cada grupo. En mi opinión, los segmentos de ~150 categorías generalmente deberían ser suficientes, sin importar cuán compleja sea su vida. Si se está acercando a este límite, probablemente querrá un presupuesto separado (por ejemplo, para realizar un seguimiento de su negocio/propiedad de inversión que está causando todas esas categorías adicionales).

Obtenga más información sobre cómo refinar sus categorías de presupuesto.

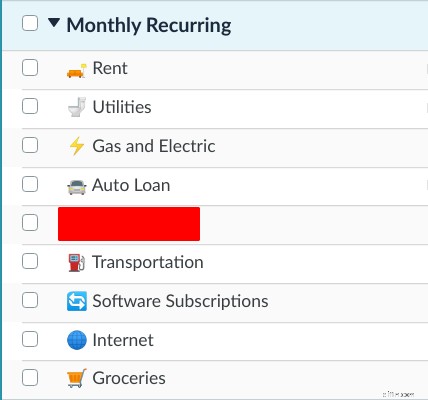

En mi presupuesto, puede ver que solo tengo nueve grupos de nivel superior y, como máximo, nueve categorías dentro de mi sección Recurrente mensual.

Nomenclatura de grupos para simplificar

Deshazte de la categoría Amazon, Costco o Target. Divídalo en artículos para el hogar, dinero de diversión o lo que sea. Si desea saber cuánto gasta en Amazon, simplemente puede hacer una búsqueda por Beneficiario. ¿Por qué duplicar la información?

Dar a cada vacaciones una categoría

Tengo un grupo de categoría llamado Viajes, y enumero cada vacación como una categoría siguiendo el formato "Ubicación (fecha)", por ejemplo:Roadtrip (9/21). Esto es útil para el análisis histórico y de tendencias. De esta forma, sabrás cuánto cuesta tu semana en Francia si vuelves a ir o si un amigo te pregunta.

Para los próximos viajes, apartaré entre $500 y $750 cada mes en una categoría llamada Próximo viaje y luego lo incluiré en un viaje específico una vez que esté planificado.

Encontré este rango al mirar los informes de mi año anterior para la categoría de viajes. Vi que hice tres viajes y me costaron $6,000 en total, así que después de dividir por 12, sé que debo ahorrar $500 cada mes este año.

Es importante señalar que hay tres formas de "cortar" los datos de las transacciones. Puede segmentar por:

- Beneficiario

- Categoría

- Etiquetas

Si los hashtags te sorprenden, déjame explicarte. Puede configurar todos sus boletos de avión como "#tarifa aérea" y luego simplemente buscar "#tarifa aérea" en 2019 para saber cuánto gasta.

Más información sobre utilizando hashtags en tu presupuesto .

Establecer objetivos para todo

Recomiendo encarecidamente establecer objetivos en TODO. Si su objetivo parece estar apagado, simplemente puede verificar el gasto histórico y actualizarlo en consecuencia. Tengo números objetivo extrañamente específicos establecidos en todas mis categorías, porque sé que históricamente gasto $437 en comida o $161 en gasolina.

Esto también facilita mucho el uso de las opciones de asignación automática.

Configurar un grupo de categorías de independencia financiera

Si está buscando FIRE, me ha resultado muy útil configurar un grupo de "Independencia financiera" con las siguientes categorías:

- Después de impuestos 401k

- Invertir en acciones

- Bienes raíces

- IRA

Al tener todas estas categorías bajo un mismo paraguas, puedo activarlas y desactivarlas fácilmente en los informes. Por ejemplo, normalmente, cuando veo el informe "Ingresos frente a gastos" de YNAB Toolkit, los apago para poder ver mi verdadero flujo de efectivo. Cuando reviso mi informe de "Gastos por categoría", enciendo ese grupo para poder ver qué porcentaje de mis ingresos se gasta en independencia financiera.

Mi objetivo es reservar al menos el 50% de mis ingresos después de impuestos. Con un simple clic puedo ver que en este momento, solo he ahorrado el 43% de mis ingresos después de impuestos. Esto es muy útil para las proyecciones FIRE.

Para aquellos de ustedes interesados en FIRE (Independencia financiera / Jubilación anticipada), consulte Más allá de la regla 4. Esta es una integración API de YNAB creada hace unos años por un usuario de YNAB. Todos los datos están del lado del cliente y nunca salen de su computadora. Esta herramienta le permite trazar un mapa de sus gastos y proyectar cuándo alcanzará varios hitos de FI.

4. Configure presupuestos separados para empresas y propiedades de alquiler

Si tiene flujos de ingresos de negocios o propiedades de alquiler, puede configurar presupuestos separados dentro de su cuenta YNAB. Solo necesitas una suscripción a YNAB, pero puedes tener varios presupuestos de YNAB (¡aprende cómo!).

Puede tener uno para una propiedad de alquiler, su negocio, actividades paralelas, etc. El dinero se mueve fácilmente entre ellos estableciendo beneficiarios como "Negocio A" o "Propiedad B", y desviando dinero de su presupuesto personal hacia ellos para invertir, o tomando un "salario" en Ready to Assign si está retirando dinero para uso personal. Esto también hace que sea mucho más fácil para la contabilidad.

5. Analice su situación financiera con regularidad

Creo que como una persona que gana mucho, es aún más vital para usted que se tome un tiempo todos los meses para sentarse y analizar su situación financiera. Es demasiado fácil ponerse al día con los Jones o gastar mucho más de lo esperado en Uber/Postmates/Magic/etc.

Todos los meses, eche un vistazo a los siguientes informes:

- Patrimonio neto: Es importante saber si tu tendencia es alcista o bajista. No importa cuánto tengas, lo que importa es la trayectoria. Incorporé a una persona a YNAB que ganaba 3 veces más que yo, pero su gráfico de valor neto terminó siendo completamente plano.

- Gasto por categoría :Como se mencionó anteriormente, los datos más útiles serán los porcentajes gastados en cada grupo de categorías. Si su "Independencia financiera" está por debajo del 15%, eso es una señal. Si su grupo "Solo por diversión" (bares, Uber, fiestas, etc.) es del 40%, eso es una señal. Una vez más, el objetivo aquí es obtener datos.

- Ingresos frente a gastos: Este es un gran desglose detallado de dónde se fue el dinero. En lugar de rastrear transacciones individuales, es realmente útil observar cualquier número destacado. Por ejemplo, en abril tuve una salida gigante debido a los impuestos. Eso es de esperar. Sin embargo, si veo aumentos en mi presupuesto de "Supermercados", eso es una señal.

Use este tiempo de análisis como una verificación de pulso. Está bien si 1-3 meses no se ven muy bien. Sin embargo, si estás formando una nueva tendencia en la dirección equivocada, esto te ayudará a atraparla.

Más información en este vídeo que encontré hace unas semanas.

Hacia adelante y hacia arriba

YNAB funciona para muchas personas diferentes en todo tipo de situaciones. Puede tener altos ingresos sin deudas y pensar que un presupuesto no es útil para usted, pero con YNAB tendrá acceso a un seguimiento de reembolso más fácil, análisis de ingresos, proyecciones FIRE y mucho más. Recuerde revisar su presupuesto con frecuencia:con buenos datos, es más fácil tomar buenas decisiones financieras y alcanzar todas sus metas con facilidad.

Iván es ingeniero de software en Silicon Valley y está interesado en las finanzas personales. En su tiempo libre, le gusta leer libros, trabajar en su blog , planifique unas vacaciones llenas de aventura y monte en bicicleta. ¿Quieres comunicarte con Ivan? Está en LinkedIn y también está disponible para chatear por correo electrónico.

presupuesto

- Jubilarse temprano:3 consejos para personas de 60 años

- 4 consejos para ahorrar dinero para las amas de casa

- Consejos financieros para estudiantes universitarios

- 8 consejos de presupuestación para iniciar una microempresa

- Consejos para el negociador introvertido

- Consejos financieros para parejas no casadas

- 5 consejos para presupuestar felicidad

- 6 (más) consejos para personas de altos ingresos que usan YNAB

- 4 consejos para cocinar con un presupuesto

-

3 configuraciones de categorías de presupuesto para principiantes

3 configuraciones de categorías de presupuesto para principiantes Los presupuestos a menudo se asocian con cosas aburridas como hojas de cálculo, recibos y apretarse el cinturón. Como todos entendemos ahora, los cinturones son innecesarios y también lo es el equipaj...

-

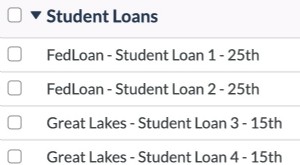

Uso de YNAB como planificador de préstamos estudiantiles

Uso de YNAB como planificador de préstamos estudiantiles Interesado en configurar un planificador de préstamos para estudiantes pero no tienes YNAB? Pruébelo gratis durante 34 días (no se requiere tarjeta de crédito) para ver cómo un presupuesto puede ayu...